记者 杜萌

年内清盘的公募基金或再增加一只。

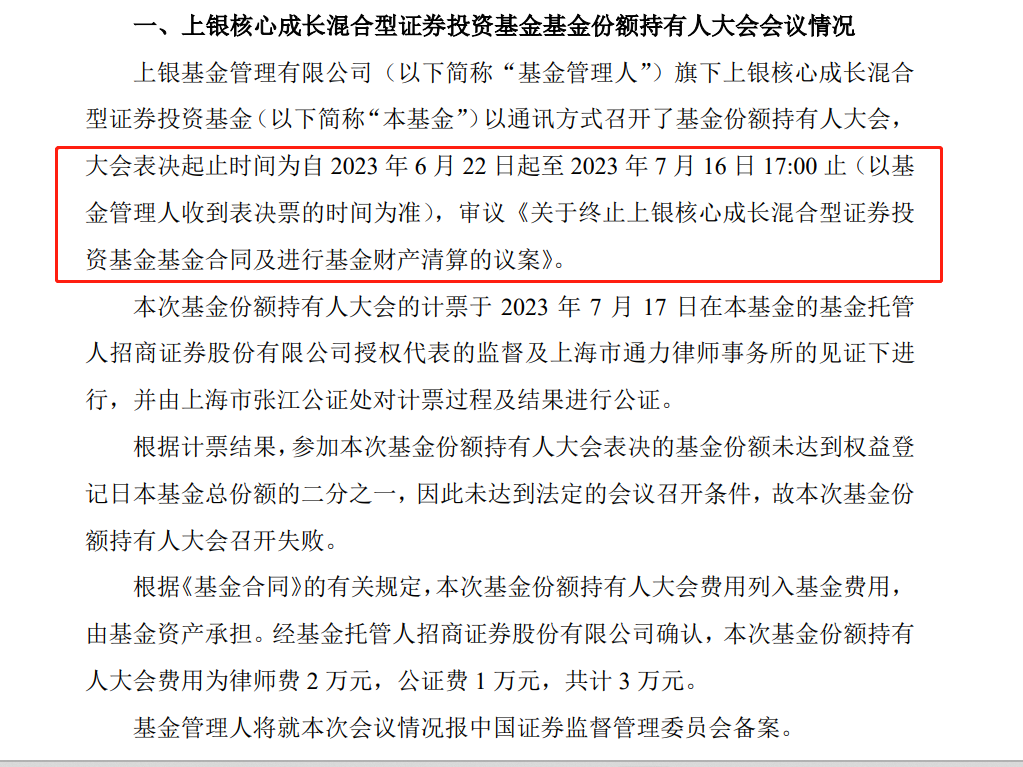

今日,上银核心成长发布公告,称因为参加大会表决的份额未达到权益登记日基金总份额的二分之一,持有人大会召开失败。公告显示,此次持有人大会需要审议该基金清算的议案。

公开资料显示,上银核心成长成立于2020年9月27日,首发规模为3.42亿元。而到了今年一季度末,基金规模仅有0.11亿元。截至7月18日,基金成立至今回报率为-50.73%。

基金先后经历了三位基金经理,第一任基金经理徐静远任职日期从2020年9月27日至2021年3月11日,回报率为-4.3%;2021年3月12日,基金增聘陈旭为第二基金经理,任职至2022年7月31日回报率为-26.51%。2022年8月1日,刘东勃聘为基金经理,任职至今回报率为-29.94%。2022年报显示,基金持有人中100%为个人。

界面新闻记者了解到, 由于规模不足引起的基金清盘,是最主要的原因。

按照现有管理办法,一般来说,基金清盘可能有以下三点原因:1、根据《基金运作管理办法》,对于普通基金,当基金连续60日基金份额持有人数量达不到200人;连续60日出现基金的总资产净值低于5000万元的。当两个条件中的一个成立时,基金管理人应当向中国证监会报告并提出解决方案,如转换运作方式、与其他基金合并或者终止基金合同等,并召开基金份额持有人大会进行表决。只有当持有人大会表决终止基金合同,这时候基金才会进行清盘。2、基金持有人大会表决要求清盘,如果三分之二的持有人都投票通过了,那这个基金就会清盘。3、合规要求达不到,有些基金达不到监管要求,有可能被要求清盘。

业内人士表示,业绩不好,规模持续较低,投入产出比较低等都是基金清盘的原因,这是行业正常的优胜劣汰。

Wind数据显示,今年以来共有149只基金进行了清算,其中灵活配置型基金共有32只,被动指数型基金有31只,偏债混合型基金有24只,偏股混合型基金有13只,中长期纯债基金有9只,被动指数型债券基金和普通股票型基金均有7只。

为何灵活配置型基金首当其冲?这和近年以来的监管政策有关。按照现有的管理办法,灵活配置基金是混合型基金的二级分类,而是指产品招募书中股票仓位在0~95%之间的基金。由于股票仓位的调节范围较大,一只灵活配置混合型基金可以在权益基金和债券基金之间来回切换。由于产品设计中灵活配置基金的仓位配置过于灵活,会使产品定位产生模糊,往往令投资者难以把握。

界面新闻记者了解到,随着基金市场的不断规范,明确的风险收益特征将会成为基金发行的“硬指标”。自2022年以来,灵活配置型基金就在新产品发行中绝迹。

“现在监管部门有要求,基金产品的风格要清晰。这里的风格清晰与否,指的并不是行业主题方面的分类,而是仓位方面的分类,即基金主投的到底是哪个类型的资产。”有公募业内人士表示,从基金评价的角度,更清晰的分类也有助于筛选出同一风格的优秀产品,毕竟不同资产承担的风险和预期收益的差别是很大的。

一位基金销售人士表示,“对于灵活配置混合型基金,现在已经不怎么将‘灵活配置’作为宣传的重点,关于产品仓位的描述主要根据基金经理的投资风格进行区别对待。”

另一方面,灵活配置型基金成为了近年来基金清盘的主角。Wind数据显示,2017年至2022年,分别有24只、193只、37只、16只、46只、42只灵活配置混合型基金宣布清盘。

评论