文|MedTrend医趋势

辉瑞加码新药研发又出“新姿势”。昨日(7月18日),辉瑞与全球知名风投Flagship Pioneering宣布合作,在辉瑞核心战略兴趣领域内,共同探索开发10个项目,以创建新的创新药管线。

根据协议

辉瑞方:出资5000万美元前期资金,同时需支付每种选定药物的开发费用,若有成功商业化的项目,每个需支付到Flagship最高达7亿美元的相关款项。

Flagship方:同样出资5000万美元前期资金,提供旗下拥有的40多家健康科技公司和多个生物技术平台组成的生态系统,为研发助力。

简单来说,辉瑞有新药开发需求,Flagship有研究平台和临床前研究资源,两者一拍即合,达成了一项最高可达70亿美元的长期合作项目。

虽然Flagship之前也与TOP药企有过合作,但谁都没有辉瑞注码下的这么多。

在新药开发日益维艰的当下,与VC合作,进行一揽子开发计划,不得不说,辉瑞示范了一条另类新药开发之路。

孵化出Moderna的“另类”创投机构

Flagship Pioneering绝非一般的投资机构。

Flagship Pioneering成立于2000年,是近年风头正盛的美国风险投资机构,旗下最著名的IP就是Moderna。

*Flagship的创始人Noubar Afeyan,同时是Moderna董事长兼第五大股东,凭借Moderna跻身福布斯富豪榜,成为身家近30亿美元的富豪。

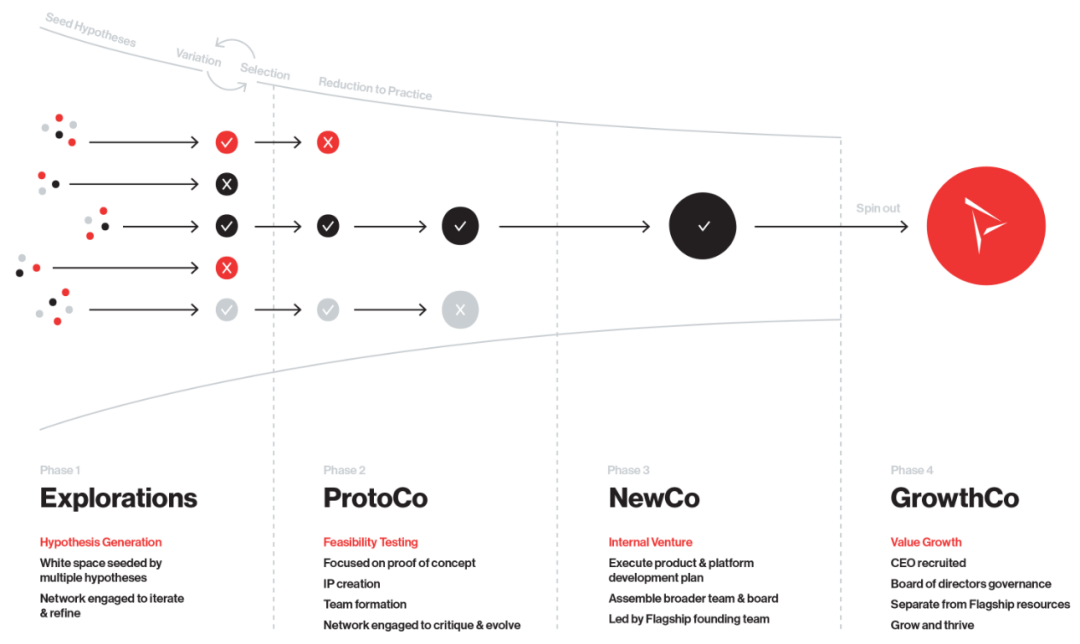

Flagship Pioneering的孵化模式非常新颖,被称为“平行创业”。

从外部视角来看:

首先,从高校等源头处挖掘一批全球尖端生物科技,之后收归所有,内化为一个内部IP,植入进公司合伙人(几乎全部是大健康行业的高级职业经理人)作为重要高管。

此外,包揽研发培育、搭建团队、吸引外部投资等一系列事宜。

最后,经过大量的漏斗型筛选,最终成功的企业会独立出来寻求IPO上市,但“根”还是属于Flagship。

这样一番操作下来,Flagship打造出了一个由诸多原创技术IP集结的“Flagship 宇宙”,囊括了不少行业一线创新的宝贵资源,战绩赫赫:

连续创立了超过100家科学企业,总价值超过900亿美元。

共申请了超10000项专利,创建了50多个临床管线。

自2013年算起,已有超过25家企业成功实现IPO,其中著名案例Moderna孵化10年回报近20倍。

▲Flagship 孵化四阶段

据悉,此次与辉瑞合作项目出于Flagship内部的一项战略举措Pioneering Medicines ——旨在通过利用Flagship多个科学平台的力量,共同创造和推进新型药物,以加速将其投资组合扩展到以前未开发的领域。

值得注意的是,在辉瑞之前,Pioneer Medicines已经实现了部分外部合作:

2021年11月,与囊性纤维化基金会建立了战略合作伙伴关系,开发解决囊性纤维化患者未满足临床需求的疗法。

2022年5月,与诺和诺德建立了战略合作伙伴关系,创建了一系列新颖的研究项目,以应对心脏代谢和罕见疾病的科学挑战。

该项目团队不乏行业“大牛”。Pioneering Medicines总裁兼Flagship执行合伙人Paul Biondi,2019年加入公司,曾在BMS任职十七年,担任战略和业务发展高级副总裁。近期Flagship还收录了前BMS执行副总裁兼研发总裁Rupert Vessey加入,担任首席科学家兼执行合伙人。

辉瑞的“危机感”:“买买买”疯狂补课+研发资源腾挪

对于辉瑞来说,这次合作动机不言自明:加深管线,塑造未来竞争力。

其实,有新冠产品营收榜身,早在2022年开始,辉瑞就开启了“买买买”模式。

2022年4月,以5.25亿美元现金,收购了呼吸道合胞病毒 (RSV) 的抗病毒疗法公司ReViral。

2022年5月,以116亿美元现金,收购偏头痛药物开发领导者Biohaven的大部分业务。

2022年10月,以1.16亿美元收购AI诊断公司。

今年3月,辉瑞再现大手笔,同意以430亿美元收购ADC药物行业龙头Seagen,再度加码肿瘤领域。(该交易正在接受欧盟并购执法机构的调查)

辉瑞的“购物欲”有多强烈?

据不完全统计,从2022年至今,辉瑞在并购方面投的钱已经超过600亿美元,占比2022年营收(1003亿美元)超60%。甚至于在多项现金收购之后,2022年底,其现金净额不到5亿美元。

这背后的危机感不是没有原因。

肿瘤、自身免疫是全球各大药企的必争之地,以此二者为例,按2022年营收来看:

在肿瘤领域,辉瑞排名第6,不如BMS、MSD、罗氏。

在自免领域,辉瑞排名9,距离行业“老大”艾伯维还有2个赛诺菲的差距。

不过,作为“宇宙第一大药厂”,辉瑞在早期研发领域也表现出有的放矢。

2022年,辉瑞罕见病业务所在的Specialty Care(专业护理)板块表现不佳,占比14%,同比-9%。

就在2022年10月,辉瑞54亿美元收购主攻镰状细胞病治疗药物研发的GBT公司,志在加码罕见病领域以及基因疗法。

但三个月之后,辉瑞的态度调转了。今年1月,也就是辉瑞2022年财报公布之前,辉瑞选择撤出基于病毒的新型基因疗法和早期罕见病研究。

撤出也不是绝对的。辉瑞表示将继续为血友病A、血友病B和杜氏肌营养不良症开发基于病毒载体的基因疗法,均属于相对患者数量较多的罕见病领域。

虽然付出了巨额成本,但在未来市场考量之下,把研发资源留到更加确定性的领域,忍痛割爱,这或许就是TOP药企的“成熟”。

研发成本高得“离奇”,TOP药企开辟新药研发新模式

正如Flagship执行合伙人Paul Biondi对于这一合作的评价:“Flagship和辉瑞在开发对患者有影响的新药的共同紧迫感的驱使下加入了这一战略联盟。“

这份紧迫感,最大的根源,来自于日渐式微的创新药研发效率。

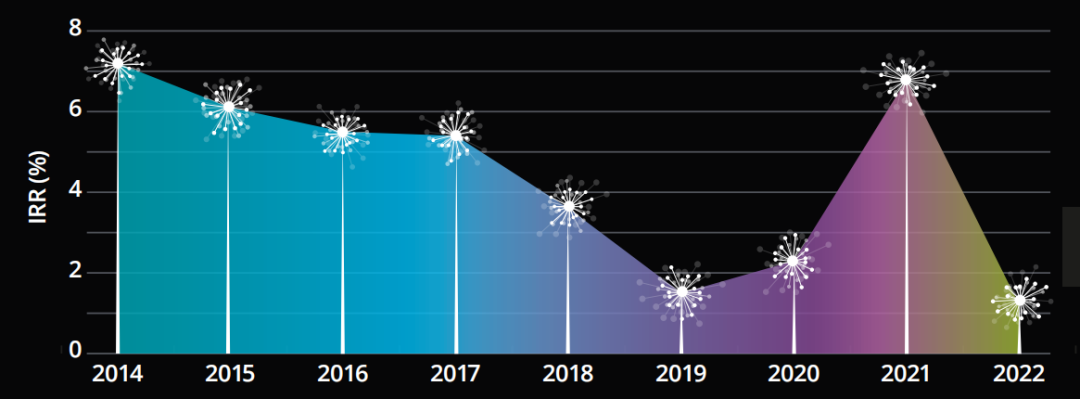

德勤《医药创新回报率评价》2022报告显示,2022年,全球新药审批回归常态后,生物制药研发平均回报率(IRR)又下降至1.2%,近九年最低。

也就是说,2022年,想要开发一款新药的平均成本为22.84亿美元,“双十定律”就这样被轻易打破。

Cr:德勤《医药创新回报率评价》2022报告

压力之下,倒逼跨国药企不得不绞尽脑汁,寻找更加有效的研发路径。并购、合作开发、license in而来的外部产品成为创新管线的重要来源。

据统计,近十年获批新药更多来自于外部创新,辉瑞就是最“依赖外部”的一员。据《Drug Discovery Today》数据,在1999-2018年,辉瑞外部研发占比超过了80%。

这次与Flagship的合作,也是辉瑞在外部创新的一大尝试,其态度非常乐观,辉瑞首席科学官兼全球研究、开发和医疗总裁Mikael Dolsten医学博士表示:“此次合作对辉瑞公司来说是一个激动人心的机会,它可以带来深厚的科学专业知识,并将我们的开发和监管力量应用于Flagship多样化技术平台组合,将早期创新转化为潜在的药物。”

2023年,裁员消息一波接着一波,开源节流仍然将是行业的主旋律,而辉瑞的大手笔不代表创新药寒冬已经过去,恰恰证明了巨头在寒冬时节表现出的危机感和强大的执行力。

对于国内创新药企来说,要向TOP药企学习的,不仅是缩减成本的手段,更是及时止损的差异化管线策略,以及勇于向少有人探索过的研发方向、研发方式主动出击。

毕竟,不考虑“开源”的“节流”毫无意义。

评论