文 | 野马财经 刘钦文

编辑丨李白玉

在食品安全越来越被重视的今天,很多消费者似乎谈“添加剂”色变。

但实际上,食盐、酱油、醋、味精、糖等调味料中均含有添加剂,面包、蛋糕中的馅料,如奶黄馅、芋泥馅、冰酪馅等,均需要使用增稠剂。合理用量、合法使用范围内,食品添加剂不仅能改善食品的色、香、味等,也能起到防腐等作用。

生产复配食品添加剂、酱料、多肽、多元糖醇、变性淀粉、麦芽糊精等的合诚技术股份有限公司(下称“合诚技术”)靠着添加剂生意和改性塑料年入17亿,正冲刺IPO。

上市作为常见的融资渠道之一,不仅可以将企业越做越大,对于股东而言也是实现财富暴涨的机会,因而企业家们对于上市往往乐见其成。但合诚技术的股东之一,却在这个档口罕见的“拒签”上市相关协议,这是为何?

年入17亿,营收、净利承压

食品添加剂和塑料什么时候会被联系在一起?在合诚技术的《招股书》中,这两项毫不相干的业务同时做的风声水起。

广州作为中国的制造业重镇,也是中国近现代制造业一个重要发源地,1996年,合诚技术在广州以改性塑料与食品酱料及添加剂的分销起家。2000年,合诚技术开始进行塑料的配色与改性业务,2006年起开始自主研发并生产销售各种改性塑料产品。

其改性塑料产品包括改性聚乙烯、改性工程塑料、改性聚丙烯、改性塑料助剂、专用聚丙烯和专用聚乙烯等,用途十分广泛,涉及建材、汽车、医疗卫生、家电等领域,例如用于输液袋、输液瓶的瓶身、瓶袋等;家电、照明设备的零部件;电池密封胶圈;汽车原厂零部件;各类供水管道等的生产。

食品酱料及添加剂业务方面,合诚技术2005年开始自主生产复配食品添加剂产品,于2013年开始生产各种烘焙酱料、多肽、赋形剂与增稠剂等。用于乳品、烘焙食品、饮料、保健食品、特膳食品、运动食品等,其开发的泡跑果酱、乳酸奶味酱、黑米紫米酱等,与元气森林、光明乳业、新希望乳业等品牌进行合作。

图源:合诚技术官网

至今改性塑料仍是合诚技术的营收主力,2020年-2022年改性塑料分销和自产的营收占比合计为80.72%、75.56%和72.94%,食品酱料及添加剂分别为19.28%、24.44%和27.06%。

不过改性塑料行业市场竞争日益激烈,高端化有欧美、日韩企业在前,低端市场国内企业众多,且劳动力优势正逐渐丧失。双重夹击下,不论是合诚技术,还是整个行业的毛利率均在下滑,2020年-2022年,合诚技术自产改性塑料业务的毛利率分别为27.17%、18.19%和15.83%,同行业平均值分别为28.09%、19.02%和17.35%。

食品酱料行业同样如此,合诚技术自产酱料的毛利率分别为33.3%、19.41%和14.14%,同行业平均值分别为33.57%、25.51%和23.82%。

这种情况下,合诚技术的营收净利双下滑,2020年-2022年营业收入分别为17.78亿元、17.71亿元和16.98亿元,同比增长-4.59%、-0.38%和-4.09%;净利润分别为1.4亿元、1.25亿元和0.94亿元,同比增长41.12%、-10.96%和-24.75%。

第二大股东反对上市?

面对上市后巨大的利益蛋糕,合诚技术的股东之一罗安东,却罕见的投出了反对票。

《招股书》显示,2022年5月5日,合诚技术召开2022年第一次临时股东大会,审议与本次发行上市有关的议案,全部议案以92.59%的表决权股份通过。但直接持股7.41%的股东罗安东,对本次股东大会的全部议案均投反对票。

罗安东除了直接持股的7.41%外,还存在间接持股,合计持股比例达9.11%,为实际上的第二大股东。提出反对,则与罗安东间接持股方式以及房屋租赁两个问题有关。

2020年,合诚技术为落实股权激励计划事项,由第一大股东蒋文真、第二大股东罗安东分别作为普通合伙人、有限合伙人先行设立珠海合诚、珠海合业、珠海诚创作为员工持股平台。

2020年9月,罗安东将其持有的合诚技术0.62%、0.62%、0.62%的股权分别作价18万元转让给三家员工持股平台。转让完成后,罗安东在合诚技术的实际持股比例不变,持股方式从直接持股变为直接及间接持股。

罗安东提出,希望在合诚技术上市前,将其通过三家员工持股平台间接持有的合诚技术1.7%的股份调整为直接持股。但合诚技术并未同意。

除了股权调整事件外,罗安东还实际控制一家广州合诚三先生物科技有限公司(下称“三先生物”),三先生物由罗安东持股65%,蒋文真持股22.5%,夏源明持股12.5%,主要从事植物提取物的研发、生产及销售,产品运用到食品添加剂﹑香精香料﹑功能食品和医药中间体等。

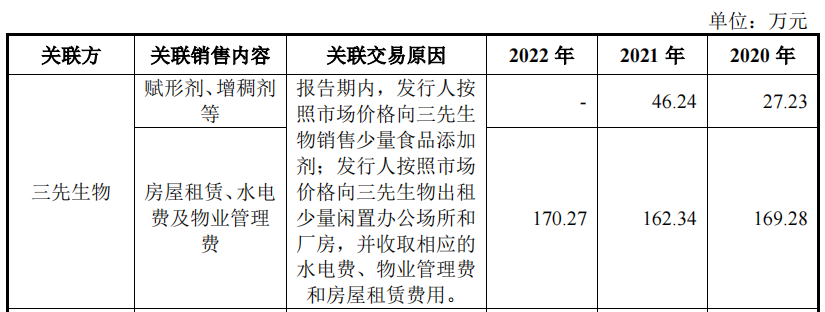

图源:爱企查 三先生物也是合诚技术的供应商和客户之一,采购内容为柠檬酸、β胡萝卜素等零星辅助原料,用于食品添加剂产品的加工和生产,2020年-2022年采购金额分别为20.49万元、27.16万元和14.23万元。销售内容为少量食品添加剂,2020年、2021年销售金额分别为27.23万元和46.24万元。

《招股书》显示,合诚技术长期将其部分闲置厂房租赁给三先生物,用作日常生产经营。2020年-2022年三先生物支付的房租分别为169.28万元、162.34万元和170.27万元。

图源:《招股书》

双方的矛盾正源于房屋租赁,《招股书》显示,该租赁合同期限到2024年2月29日为止。对此,合诚技术向三先生物表示,前述租赁合同到期后不再续租。

双方在搬迁补偿事宜上出现分歧。基于以上两点,罗安东对上市等相关议案提出反对。

“公司借助资本市场发展业务推动IPO,天时、地利、人和均不可或缺。为确保公司IPO进程的顺利推进达到共赢状态,建议拟IPO企业在上市过程中保持与小股东的充分良好沟通,在重大事项决策时,兼顾保障小股东的权益;若在决策中无法取得小股东认同,则要考虑小股东不予配合甚至举报对IPO项目所构成的影响,并决定是否在启动上市前与小股东协商以转让股权或其他形式退出公司。”德恒律师事务所律师龚东旭表示。

不过两项分歧合诚技术已经成功解决,2022年11月,罗安东等相关方签订《关于上市安排、间接持股安排、租赁安排等事项的协议》《关于持股平台的协议》。“经协商,双方就罗安东主张调整持股方式、三先生物搬迁安排事项达成合意,不存在其他任何争议、纠纷或潜在纠纷。”合诚技术表示。

家族成员为经销商,分红1亿

将分歧摆到桌面的两人,实际上关系匪浅。

《招股书》显示,合诚技术在1996年由蒋文真、胡斌锋、胡尔康出资设立,截至目前,蒋文真合计控制合诚技术73.17%的股权,为实控人。蒋文真、胡斌锋为夫妻关系。

2002年时,罗安东就通过增资入股的形式成为合诚技术的第二大股东。投资合诚技术背后,罗安东、蒋文真两人均出生于1965年,是中科院广州化学研究所硕士。胡斌锋则是中山大学岭南学院的工商管理硕士。

随着合诚技术越做越大,也有不少家族成员进入,通过合诚技术“赚钱”。

负责合诚技术运输服务的运鸿物流,由蒋文真哥哥的子女蒋灿平持股95%,其配偶蒋勇红持股5%,2020年-2022年,合诚技术向其采购金额分别为470.57万元、539.46万元和561.36万元。

运鸿物流可以说是专门为合诚技术服务,其营业收入几乎都来自合诚技术。2020年-2022年,向合诚技术提供服务的收入占其总营业收入比例分别为91.48%、93.58%和98.31%。

蒋文真哥哥的另一子女蒋灿敏持股100%的广州肽美肽生物科技有限公司,主要从事食品销售,为合诚技术的多肽产品经销商。2021年、2022年营收分别为119.87万元、132.85万元。其中和合诚技术的关联销售为75.96万元和80.61万元。

蒋灿敏和蒋勇红实际控制的另一家广州肽友源生物科技有限公司也是合诚技术多肽产品经销商,2021年关联销售金额62.63万元,不过因业绩表现不佳,2022年该公司已被注销。

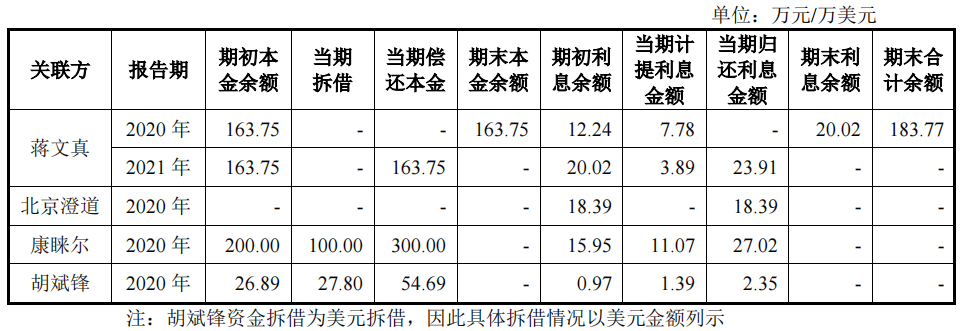

蒋文真夫妻和合诚技术也有过多次资金拆借。胡斌锋于2018年3月至2020年9月多批次借款合计54.69万美元,于2020年10月完成本息偿还。蒋文真于2018年6月借款163.75 万元,2021年6月完成本息偿还。

蒋文真实际控制的康睐尔,于2018年1月至2018年11月多批次借款本金合计407万元, 于2019年1月起至2020年2月多批次借款本金合计300万元,目前已全部完成偿还。

图源:《招股书》

康睐尔主要从事多肽终端产品的销售,与合诚技术存在潜在同业竞争,为避免潜在同业竞争,康睐尔于2021年被注销。

值得注意的是,2021年初,合诚技术向康睐尔转让部分商标,转让价格为0.85万元, 2021年下半年,康睐尔注销清算后,其名下全部26项商标按评估值转入合诚技术,评估增值率为333.33%,交易金额为3.9万元。

资金拆借的同时,2019年至2021年,合诚技术进行了现金分红,金额分别为3908.91万元、5789.45万元、1080万元,合计1.08亿元。

你注意过食品添加剂吗?你对合诚技术IPO有何看法?欢迎下方留言讨论。

评论