文|新莓daybreak 李欢

编辑|翟文婷

尽管京东零售集团CEO辛利军否认「重回低价」这一说法。但低价战略是京东过去半年绕不开的一个关键词。

低价,是京东在旷野竞争的武器,不掉队的扶手,翻身试试的助力。

是刘强东提出的低价。财新最新一期封面《京东突围》中提到,今年618战役结束,刘强东就召集全集团约2000名中高管开会,「会议的主要思想是要保增长,本质是要稳住电商的份额和规模。」

京东刚刚发布的2023年半年报,算是低价策略执行的一个阶段性成果展示。从数据看,低价似乎并没有给京东带来强有力的改变。

今年Q2,落实低价策略、也为京东集团贡献了88%的零售业务,收入为2532.8亿元,同比增速为4.9%,环比增速19.3%。

对比去年Q2,零售业务收入总额为2415.57亿元,同比增速3.9%,环比增速11%。几乎与今年同期增速持平。

透过财报去看低价策略这半年,改变是细微的,困难是巨大的。

20年前,电商野蛮生长阶段,低价的确是京东生存生长的利器。但彼时的低价是相对于线下实体过高的成本而言。

20年后的今天,低价策略运用最为成功的显然是拼多多。而且拼多多之所以能做到真正的低价,是用户半计划经济消费模式的产物,与京东的模式有本质不同。

京东在没有改变生意底层逻辑的情况下,要想实现低价效果,是在自我对抗。

变化在哪里

低价策略执行这半年,京东最大的变化是CEO换人了。多方猜测,徐雷的下台与刘强东的低价策略有关,徐雷过去将重心放在品牌升级,包括百亿补贴,俩人也有不同的理解。

而新上任的CEO许冉第一次亮相,就在强调低价。今年「618」预热现场,她对低价策略划出了更具体的目标:通过低价去触达下沉市场的增量用户,也就是更广泛地获客。

数据没有印证意愿。

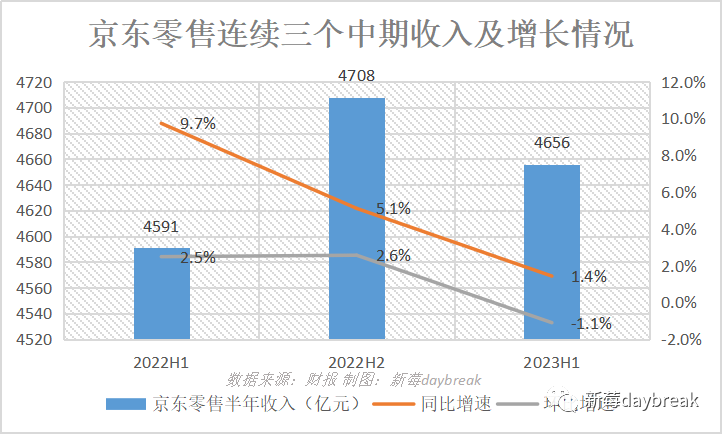

2022上半年,京东零售收入4590.81亿元,同比增速为9.7%,环比增长2.5%。2022下半年,收入规模为4708.48亿元,同比增速5.1%,环比增速2.6%。

这是京东施行低价策略之前,零售板块的数据表现。之后呢?

2023年上半年,也就是低价策略执行半年后,京东零售收入4656.38亿元,同比增速仅为1.4%,环比增速则是-1.1%。不论从收入体量还是增速,这半年时间的表现不如之前。

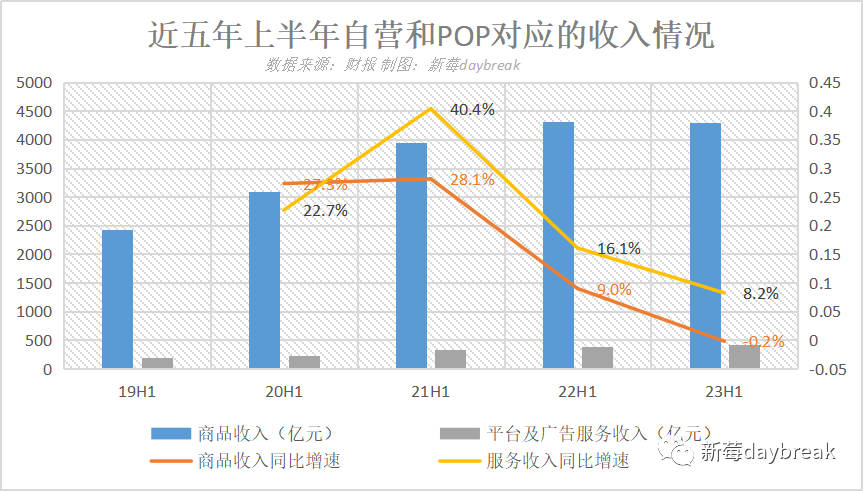

低价策略效果有限的原因是,京东零售的收入大头是商品收入,这主要是京东自营贡献。

低价策略却很难通过自营落地,毕竟京东要顾忌与品牌方的关系,也要考虑合规问题。

2023年Q2,京东商品收入同比增速只有3.5%,Q1甚至下降4.3%。

商品收入值得称道的是Q2环比增长19.6%,主要是「电子产品及家用电器」分部所贡献,环比增长30.0%,日百环比只有4%的增幅。这主要是受客观因素影响,很难归因于低价策略。Q2是电商旺季,夏季高温和618购物节,会促使家电类目收入的增长。

唯一值得欣慰之处在于,今年Q1,京东DAU以双位数的增长,零售业务的复购用户和付费会员规模取得同比近20%和30%的增长。京东 PLUS 会员数量达 3500 万,较 2022年年底净增100万。这项数据,本季度京东并未继续披露。

低价策略也没有推动京东营销费用的大额支出。2023年Q2,京东营销费用率为3.3%,与Q1持平,与以往季度相比并未有大幅度的波动。

相反,履约、营销、研发、管理四项费用结构中,履约费用率仍是最高的。也就是说,用户侧要真正感受到低价,自营后端既要从采购处压价,也要向物流端要低价。京东的履约费用率从去年Q2的6.1%降至今年Q2的5.8%。

真正有希望落实低价策略的只有第三方商家。

今年第二季度,商家数同比增长417%,其中大部分来源于POP平台上增长的中小商家。虽然许冉在分析师电话会上说,第三方商家业务的收入增速在今年前两个季度快于自营业务。

但这部分新增的商家在庞大的自营面前,体量可以忽略不计。

低价的困境

从京东集团、京东零售的整体收入,到影响大盘的自营和POP各分部业务的收入,近五年增速都不太理想。从20%以上的增速下降到个位数甚至负数。

京东模式决定,低价推动之难。甚至很难找到落脚点。

财新采访到的一位京东离职技术人员提到,今年上半年前4个月,低价策略几乎只有流量侧在推进,从执行结果上看,并不是平台产品价格降低,而是只向用户推荐低价的产品。

也有京东采购人员向晚点LatePost提到京东做百亿补贴陷入的困境,「好产品拉不上来,拉上来的产品卖不出去。」那些平时销量就不错的好产品,采购没有太大动力推到百亿补贴上做低价。愿意推的往往是一些积压已久的库存。

这与京东对低价策略的定位不太一致。从管理层传达出对低价的解释来看,京东的低价,是在确保「快」和「好」的前提下,去做到足够的「省」,追求的是极致性价比。

这不是无底线的低价,而是一种根基于供应链的「系统化综合能力」。在具体的执行上,要不断优化调整平台规则、流量分发机制、采销机制等各方面。

按照刘强东的说法,京东的低价并不是简单粗暴的全网最低价。

因为他深知,一味追求低价,是对整个行业的伤害,长期来看,京东的利益也会受损。所以自营和POP要分而治之,自营有物流成本,做低价的底线是不能比竞争对手贵得太多。POP要和竞对的价格在同一水平线。

理论上,大方向是清晰的,是现实很难按剧本进行。晚点LatePost曾列示刘强东为采销团队指出的三个工作执行过程中会遇到的痛点:难以处理和品牌方之间的关系;难以处理自营和POP的关系;加快库存周转。

这些难以避免的问题,都会阻碍低价策略完全坚决、纯粹地去推进。与拼多多不同,京东不能让运营逻辑一边倒向消费者,让平台商家自己去厮杀竞争。京东面临的是更复杂的生态,需要更大的智慧。

辛利军总结战略实行这半年,京东还处于阶段性波动之中,当初战略方向定下之后,管理层做了比较多的反思,在战略执行上,每月甚至每个礼拜都会有细节上的常态调整。

他认为,未来京东的策略是分层的:对于追求品质的消费者,主要靠自营扛起大旗;对于价格敏感型消费,靠第三方的POP商家,去拉低价格。

未来,低价在京东究竟是流于口号,还是真正能对用户体验,京东在电商的格局产生实质性影响,没有人知道。

刘强东自己,可能也不知道。

评论