记者 王珍

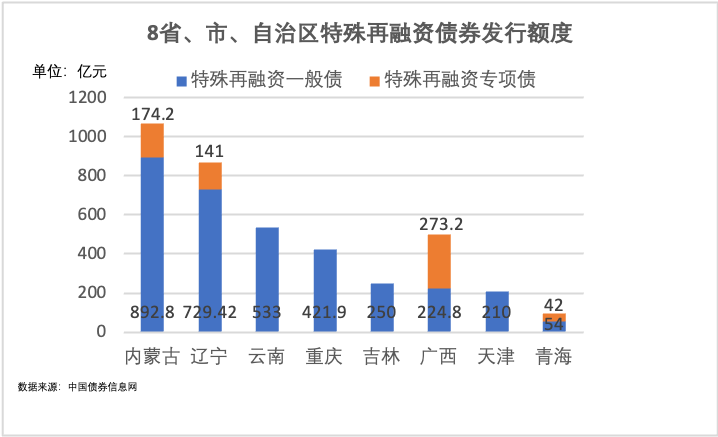

国庆长假过后,特殊再融资债券发行开始提速。根据中国债券信息网公布的信息,截至10月11日,已有内蒙古、天津、辽宁、重庆等8个省份(含直辖市、自治区)公布了发行计划,拟募集资金超4000亿元。

与再融资债券一般用来偿还到期债券本金不同,特殊再融资债券的特殊之处在于它是用来偿还存量债务,实际上就是隐性债务,如城投平台债。

与再融资债券一般用来偿还到期债券本金不同,特殊再融资债券的特殊之处在于它是用来偿还存量债务,实际上就是隐性债务,如城投平台债。

2018年8月,中共中央、国务院印发《关于防范化解地方政府隐性债务风险的意见》,要求地方政府在未来5-10年内化解隐性债务。特殊再融资债就是用于化解隐债的一项工具,其实质是将地方政府隐性债务显性化。

特殊再融资债券最早用于部分建制县化解隐债试点,从2020年12月到2021年9月,湖南、贵州、云南、辽宁、内蒙古、甘肃6个省份的部分建制县共发行了6128亿元特殊再融资债券。随后,又被用于北京、上海、广东三地“全域无隐性债务”试点,至2022年6月,三地共发行约5042亿元特殊再融资债券。

9月26日,内蒙古自治区公告拟发行660亿元再融资债券用于偿还存量债务,成为自7月中央政治局会议提出“制定实施一揽子化债方案”以来首个重启特殊再融资债券发行的省份。随后,天津、辽宁、重庆、云南、广西、青海、吉林也相继发布公告。

西南证券分析师杨杰峰对界面新闻指出,这8个省市的共同特点是区域信用资质相对偏弱,大多位列信用利差最高的前十省份之列,整体流动性压力相对较大。“弱资质区域先发,与特殊再融资债缓解短期流动性压力的目的相契合。”他说。

东方金诚研究发展部高级分析师冯琳表示,特殊再融资债券的发行对这些高债务风险地区的流动性压力起到缓释作用,有利于改善区域的再融资环境。

对于发行规模,杨杰峰预计,今年年内特殊再融资债发行额在1万亿元左右。冯琳则认为,从最近的发行情况看,部分省份发行规模的超预期以及地方债务限额空间的统筹调度和充分利用,预示着本轮特殊再融资债的实际发行规模可能会超出此前市场预计的1.0万-1.5万亿元。

以2022年末地方政府债务限额和余额之差来衡量,一些省份特殊再融资债发行规模远超预期。比如,截至2022年末,内蒙古自治区政府一般债务限额和余额差值为542亿元,而此次内蒙古三期(特殊)再融资一般债券拟发行总额为663亿元。再如,截至2022年末,天津市政府一般债务限额和余额差值为11亿元,而此次天津市三期(特殊)再融资一般债券拟发行总金额达210亿元。

对此,杨杰峰表示,各地发行特殊再融资债券的额度可能和各省申报规模、存量隐债规模、资质强弱等因素相关,决定因素较为复杂。另外,地方债存在“回收-再分配”机制,可以实现限额空间的跨省调配。根据财政部152号文和财政部171号文,2021年用于建制县隐债化解的6128亿特殊再融资债额度也主要来自于各省收回限额空间后的跨省再分配。

冯琳也表示,由于各地政府债务结存限额差异较大,与债务化解压力不匹配,中央会收回各省一定比例的地方债务限额进行全国统筹,给予高债务负担地区更多发行特殊再融资债置换隐债的额度。

另外,辽宁、广西发行的特殊再融资债券,不仅有再融资一般债券,还有再融资专项债券。分析师表示,这主要是源于债务形成的差异,主要投向没有收益的项目所形成的债务通过发行一般债置换,有一定收益的公益性项目形成的债务则通过发行专项债置换。

上述省份在债券信息披露文件中并未提及还款来源。分析师表示,应该和普通再融资债券还款途径一致,如再融资一般债券本息偿还资金纳入地方政府一般公共预算管理,主要以一般公共预算收入偿还;再融资专项债还本付息的资金则来源于项目对应的政府性基金或项目建成后取得的专项收入。此外,地方政府还可以通过发行再融资债来偿还到期政府债券本金。

中诚信国际研报指出,在当前地方财政困难局面并未好转、城投企业自身风险仍存,特别是政府投融资管理体制改革仍待深化、“债务-投资”驱动模式未明显转变的背景下,本轮特殊再融资债发行能否实质性改善流动性压力和企业基本面,还需持续动态关注落地情况及实施效果,根据化债效果不断优化政策措施。若效果不及预期,未来还应及时出台一系列政策稳定市场信心,稳妥推进化债。

评论