记者|张乔遇

国产替代概念上海芯旺微电子技术股份有限公司(简称:芯旺微或公司)闯关科创板已回复一轮问询。公司产品主要为车规级、工业级MCU,产品应用于小鹏、一汽、上汽等品牌商。

全球MCU市场份额主要被国外MCU厂商占据,行业集中度较高。根据IC Insights数据,2021年全球前五大MCU厂商市占率合计超过80%,其中恩智浦市占率约为18.8%,微芯市占率约为17.8%,瑞萨市占率约为17.0%,意法半导体市占率约为16.7%,英飞凌市占率约为11.8%,国产替代空间巨大。

与国外MCU厂商相比,芯旺微在业务规模、研发实力、客户积累、品牌影响力等方面仍存在较大差距。本次上市,芯旺微拟募集资金17.29亿元,用于MCU产品研发及产业化项目、测试认证中心建设及补充流动资金。

需要指出的是,芯旺微因IPO前几轮增资价格短期内大幅抬升、多位股东入股后高位“套现”退出及与客户、供应商存在关联关系的基金入股等,受到监管“重点”关注。

多次增资“抬升”估值

芯旺微前身上海芯旺微电子技术有限公司(下称:芯旺有限)成立于2012年1月,由丁晓兵、朱少华共同出资100万元设立,其中丁晓兵认缴60万元,朱少华认缴40万元。截至2020年(报告期初),芯旺有限的注册资本为3000万元,实缴资本为100万元。

报告期内(2020年至2022年),芯旺微共进行1次减资、5次增资和5次股权转让。界面新闻记者注意到,芯旺微的估值在短期内通过增资大幅“抬升”。

具体来看,2020年9月,芯旺有限进行第二轮增资,公司注册资本从320万元增至800.01万元。其中,上海芯韬半导体技术有限责任公司(以称“上海芯韬”)认缴436.01万元,上海民芯企业管理咨询合伙企业(有限合伙)(以称“上海民芯”)认缴44.00万元,此时的增资价格为1元/注册资本。

2020年11月,公司进行第三轮增资,注册资本由800.01万元增加至888.89万元,上海学芯微电子技术合伙企业(有限合伙)(以称“上海学芯”)、上海发芯微电子技术合伙企业(有限合伙)(以称“上海发芯”)分别投入500万元,各认缴44.44万元注册资本。此时的增资价格为11.25元/注册资本,按此计算估值为1.00亿元。

两个月后,芯旺微的估值再次出现了大幅增长。2021年1月,芯旺微第四次增资(A轮融资),此次增资共有六名投资者出资8000万元认购新增109.4元注册资本,增资完成后芯旺微注册资本扩大至998.29万元,按此计算增资价格为73.13元/注册资本,对应估值达到7.30亿元。

2021年3月和4月,芯旺微股权转让及B轮融资的入股价格又翻了几倍,已达到235.40元/注册资本,投后估值达到25.70亿元。

2022年8月,中迪健达入股价格为732.77元/注册资本,硅旺创投、赛领汇鸿、华赛智康入股价格为778.56元/注册资本,一汽投资、一旗力合的入股价格为641.17元/注册资本,赛领汇鸿等8名股东增资价格为915.95元/注册资本。若按照最高增资价格和1125.03万元注册资本计算,芯旺微估值已破百亿,达到103.03亿元。也就是说,两年时间内,芯汪微估值最高增了逾1200倍。

多名股东“套现”退出

在芯旺微历次增资及股权转让过程中,有不少股东在入股不久后便“高价”转让退出。

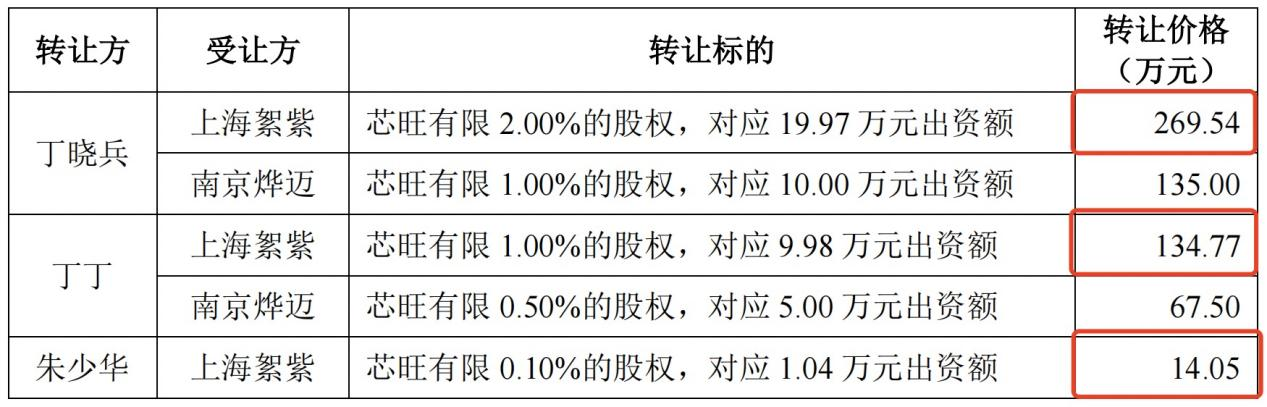

2021年3月,芯旺有限第一次股权转让时,上海絮紫企业管理中心(有限合伙)(下称:上海絮紫)曾从股东丁晓兵、丁丁、朱少华处受让3.10%的出资额,受让价格为13.50元/注册资本。

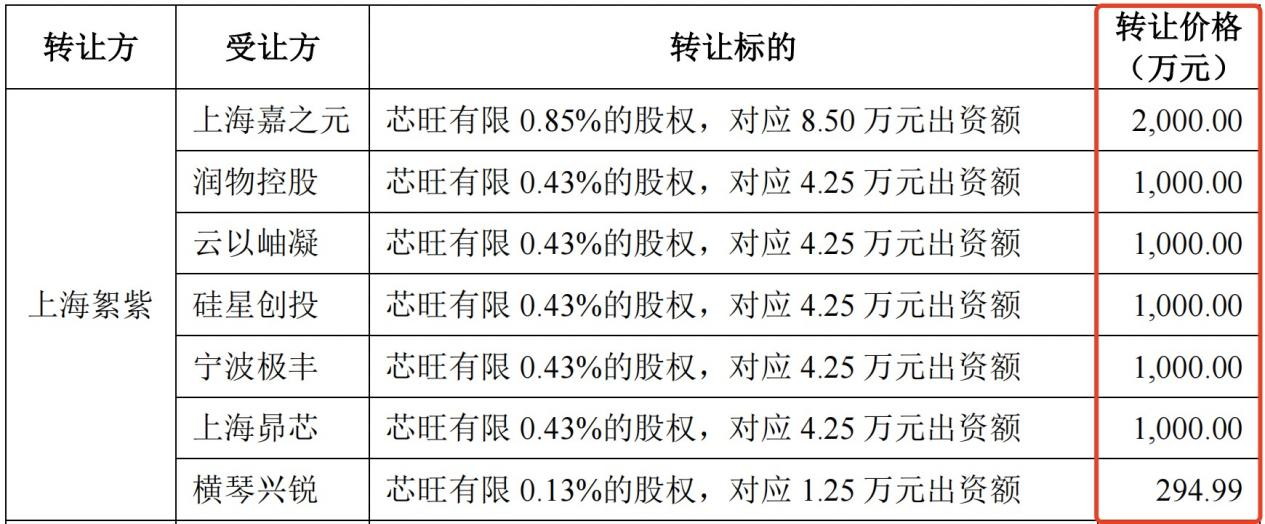

仅仅过了两个月,上海絮紫就将其所持股份分别转让给了上海嘉之元企业管理咨询合伙企业(有限合伙)(下称“上海嘉之元”)、润物控股有限公司(下称“润物控股”)、上海云以岫凝企业管理合伙企业(有限合伙)(下称“云以岫凝”)、硅星创投、宁波梅山保税港区极丰创业投资合伙企业(有限合伙)(曾用名:宁波梅山保税港区登丰股权投资合伙企业(有限合伙),下称“宁波极丰”)、上海昴芯企业管理合伙企业(有限合伙)(下称“上海昴芯”)及珠海横琴兴锐远航投资中心(有限合伙)(下称“横琴兴锐”)。

本次转让后,股东上海絮紫退出持股。需要指出的是,上海絮紫的转让价格达到235.40元/注册资本,较入股价翻了16余倍,一进一出之间,上海絮紫“套现”6876.63万元。

据悉,上海絮紫曾为芯旺微关联方,公司监事会主席朱少华曾担任其执行事务合伙人,上海絮紫于2021年6月注销。

除此之外,江苏晟荣2021年1月入股价格为73.13元/注册资本,2021年9月以235.40元/注册资本将其持有股份转给联储创投后退出,“套现”2219.14万元;润物控股2021年3月入股价格为235.40元/注册资本,2022年8月以732.77元/注册资本将其持有股份转给中迪健达后退出,“套现”2112.81万元。

客户、供应商也提前入局

招股书显示,芯旺微是一家以自主研发的KungFu指令集与MCU内核为基础,以车规级、工业级MCU的研发、设计及销售为主营业务的专业化集成电路设计企业。

2020年-2022年,芯旺微的营业收入分别为9834.02万元、2.33亿元和3.12亿元;扣非后归母净利润分别为1425.65万元、4395.68万元和3944.29万元。公司主营业务收入主要为MCU产品及专用IC、开发板等其他产品,其中MCU产品涵盖车规级MCU、工业级MCU和AIoT MCU。

公司采用Fabless经营模式,向中芯国际、日荣半导体、华天科技、西安微电子等供应商采购晶圆制造和芯片封装,中芯国际是芯旺微的晶圆主要供应商,公司2020年至2022年采购中芯国际占比分别为75.89%、69.08%、78.02%。

销售模式上,芯旺微采用“经销为主,直销为辅”的销售模式,一方面通过电子元器件经销商向市场推广产品,直销客户则主要为品牌商和汽车零部件厂商(Tier1、Tier2等)。

招股书显示,芯旺微产品批量用于上汽集团、一汽集团、长安汽车、广汽集团、比亚迪、吉利汽车、东风汽车、长城汽车、奇瑞汽车、理想汽车、小鹏汽车等众多国内知名汽车品牌厂商,以及部分产品应用于大众汽车、现代汽车等知名外资汽车品牌厂商。

报告期内,中芯国际、一汽集团、上汽集团等关联方存在入股公司的情况。

2022年8月,一汽投资、一旗力合从公司股东万向钱潮、联储创投处受让股权,一汽投资以4539.51万元、4000.00万元分别受让芯旺微7.08万元、6.24万元出资额,一旗力合以1000.00万元受让公司1.56万元出资额,入股价格约为641元/注册资本,低于公司同期增资价格916元/注册资本。

需要指出的是,一汽集团直接持有一汽投资100%股权;穿透持有一旗力合30.35%财产份额;一汽投资为一汽集团控制的投资公司,一旗力合为独立于一汽集团的市场化运营基金。发行前,一汽投资、一旗力合的持股比例为0.14%、1.18%。

尚颀颀丰、蕉城上汽分别于A轮融资、B轮融资出资1500万元、5000万元认购公司20.51万元、21.24万元注册资本。一轮问询函显示,上汽集团控股子公司上汽通用五菱为芯旺微的直接客户,上汽集团穿透持有尚颀颀丰49.95%财产份额,穿透持有蕉城上汽39.96%财产份额。尚颀颀丰及蕉城上汽为独立于上汽集团的市场化运营基金。发行前,尚颀颀丰、蕉城上汽分别持有公司1.82%、1.89%的股份。

此外,中芯国际中芯国际穿透持有19.48%、23.74%的的聚源铸芯、聚源发展也在芯旺微的股东阵容中。聚源铸芯在公司A轮融资时以1000万对价认购了13.68万元注册资本;该年4月芯旺微B轮融资,聚源发展以7000万元认购公司29.74万元注册资本。公司表示:聚源铸芯和聚源发展为独立于中芯国际的市场化运营基金。发行前,聚源发展、聚源铸芯的持股比例分别为2.64%、1.22%

截至招股书签署日,上海芯韬的持股比例为38.76%,系公司控股股东,丁晓兵、丁丁两人直接及间接合计持有芯旺微60.32%的股份,直接并通过控制上海芯韬、上海学芯和南京烨迈间接控制芯旺微64.19%股份对应的表决权,系公司的共同实际控制人。

评论