文|新能源产业家

“汽车是在欧洲发明的,我认为它必须在这里得到改造。”-

这话出自马罗什·谢夫乔维奇(Maro ef ovi )之口,他是一位斯洛伐克政治家,也是欧盟委员会的副主席,负责能源联盟领域。

如果有一天欧洲电池真的如愿做到了世界龙头,马罗什的名字必定会被写进历史。就是他,推动了欧洲电池联盟(EBA)的成立进而开启了欧洲动力电池振兴之路。

2017年,在布鲁塞尔电池行业发展峰会上,马罗什发起了成立EBA的提议,这个提议像是一股绳,凝聚了欧盟的力量和大干一场的决心。

德国经济和能源部国务秘书马赫尼西说,“如果德国想保持顶级汽车制造大国的地位,就需要自主生产电池包。”

比利时材料技术集团优美科表示,欧洲也需要“电池行业的空客”......

为什么是2017年?为什么成立EBA在欧盟看来如此有必要?

其实文章第一句话就能回答这个问题,欧洲不想丢掉新能源汽车这块“肥肉”。

在2017年,世界最大的三家电池供应商分别是比亚迪、日本松下和宁德时代,均为亚洲企业。亚洲厂商带来的巨大压力让欧洲在电池产业上面临着基本一无所有的窘境。

汽车工业时代始于欧洲,而此时此刻的欧洲意识到,再不有所行动,世界各地大街小巷上的汽车可能就跟欧洲没有关系了。

一无所有的窘境到底有多“窘”?

2008年,新能源理念开始崭露头角,2014年前后,新能源汽车开始初步“爆发”,动力电池开卷,而从“开卷”的这一刻,欧洲就几乎没有漏出过任何锋芒。

2015年,中日韩三国超强的局面就已初步显现。2016年开始,全球动力电池企业,前十均被中日韩企业包揽。

2022年,在韩国市场调研机构SNE Research公布的全球动力电池装车量前十名中,中国有六家动力电池企业上榜,共占全球市场份额的60.4%;韩国动力电池企业LG新能源、SK On和三星SDI市场份额为23.7%;此外,日本松下排名第四,市场份额为7.3%。

2023年1-9月的情况也差不多如此,全球动力电池装车量前十被中日韩三国占领,没有看见来自欧洲国家企业的身影。

也就是说:全球动力电池超过90%的市场都被中日韩三国瓜分了。

领先惯了的欧洲不得不承认,对于动力电池的研发和生产,他们落后了。

逐渐掉队

我们知道,锂电池的技术创新和突破,大多首发于西方国家的高校和科研机构,并且在上世纪末,西方国家就展开了第一轮新能源汽车的研究和产业化浪潮。

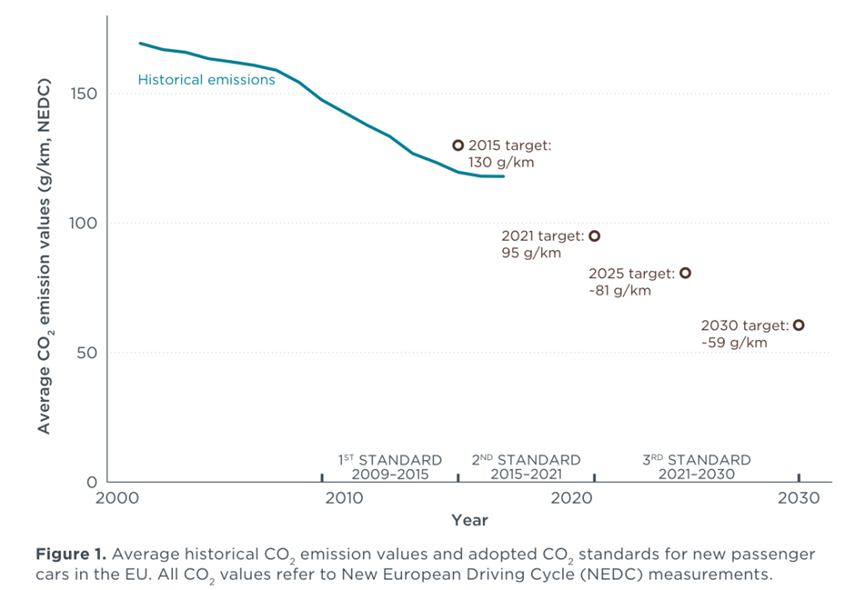

而且在汽车的节能减排上,欧洲是最早出台政策探索清洁能源汽车的国家,早在1998年欧洲就第一次提出了汽车领域碳排放标准,并开始实施。

无疑,在新能源理念上,欧洲走在了全球最前列。

但现如今新能源汽车的“心脏”—动力电池的产业化却是中日韩三国鼎立的局面,这个战略格局是怎么一步步形成的?新能源理念的欧洲为何在锂电产业上掉队,没有发展起来?

这一问题或许让很多人费解,因为在我们的认知里,电池行业最重要的就是技术和资本,而这两项欧洲都不缺,甚至处于全球领先,怎么就落后了呢?

带着这一问题,稍微追溯下动力电池的发展历史,或许可以找到些许答案。

今天说到动力电池,大多数人都会默认为是锂电池,的确,锂电池的横空出世和技术革新从某种程度上说推动了动力电池产业的发展和普及。

但可惜的是,2007年以前,西方主流汽车生产商并不认同锂电纯电动汽车的技术和商业可行性。

以德国为代表的欧洲车企强调的是传统内燃机的优化和技术革新,例如高效柴油引擎和机械涡轮增压技术等。

这倒是和他们最初发起的汽车工业革命“一脉相承”。

对燃油车路径的过度依赖,使得一直都很聪明的欧洲人走错了技术路线,进而导致了欧洲在动力电池领域的缺位。

不过抛开各利益集团的博弈,客观来讲燃料电池在能量和功率密度上相对于二次电池具有绝对优势,单纯就工况特性而言燃料电池确实比二次电池更加适合用作汽车主动力源。

而且在2005年之前,锂离子电池性能普遍达不到实际装车条件。

加之习惯了高附加值产业的欧洲企业认为以锂电池为代表的的二次电池只是低附加值的实体经济产业罢了,在他们眼里,这种利润率较低的生产活动,交给相隔万里的亚洲就好。

就这样,欧洲在锂电池的研发和生产投入上失了先机。

其实在2008年美国政府将新能源电动汽车的战略方向从氢能和燃料电池转向了锂离子电池后,欧盟受其影响也掀起了一股锂电材料生产和电芯制造的投资热潮。

那个时候,也有不少企业切入了锂电产业链,但基本上都以失败告终。

例如,在2008年,德国博世和韩国三星SDI合资成立了电动车SB LiMotive Ltd.,总部位于韩国,双方各持股50%。

博世的汽车技术和系统集成能力以及三星SDI的电池技术强强联手,博世负责与各个汽车公司对接,SDI负责电芯开发。

2009年,宝马与SB Limotive确立了合作关系,成为MegaCity车型(后续演变成为i3)和后面的i8电池供应,2011年签订Fiat 500e的供货协议并与大众协商供货。

这次合作,既是成功的,又是失败的。

对SDI,它以拿到宝马订单为背书顺利进入动力电池市场,很多车企随后直接找到SDI,请其做电芯供应。

此后SDI的生意也是愈做愈大,大到成为韩国在动力电池领域的中流砥柱。

说这次合作是失败的,那是因为对博世而言,只是去动力电池赛道“玩儿了一圈”罢了。

在2012年,SDI对SB Limotive进行了全资收购,因为合作期间由于整个周期过于冗长,使得三星SDI的信心下降,博世与SDI的合作也以此为终结。

简单来说,就是博世被踢出局了。

在“财产分割”上,博世也没落得什么好,毕竟核心研发一直是SDI在负责。在欧洲,在那时,像博世一样试图切入锂电池产业链失败的案例还有很多。

而失败的原因很大一部分也可能是它们内心里并没有真正认识到锂电池的可贵,毕竟他们一次又一次的把核心研发“心安理得”的交给队友,从未触碰到核心。

而同一时期的东亚地区,中日韩三国的动力电池却开始了蓬勃发展。

松下在1994年成功研发出锂离子可再充电池,自此布局新能源领域并瞄准汽电池市场。2009年,松下收购三洋电机、牵手特斯拉,强强联合,为特斯拉独供松下18650圆柱型电池。

SK在2005年就着手开发混合动力汽车用锂离子电池,并于2006年开始生产。2010年成为韩国首个纯电动汽车现代"Blue On" 和起亚“Ray”的官方电池供应商, 2011年又成为戴姆勒旗下高性能汽车品牌梅赛德斯-AMG的首个纯电动汽车模型SLS AMG E-Cell的电池供应商。

早在2006年,黄世霖就开始关注电动汽车电池,并和曾毓群在ATL内部创建了一个研究部门专门研究动力电池,2008年,在北京奥运会上推出的电动巴士示范车队,其中一些电池就由ATL提供。2011年,宁德时代正式成立,开始全力押注动力电池赛道。

在2017年,全球动力电池具备全球供货能力的只有宁德时代、松下电器、LG 化学与三星SDI四家。

历史战略动作的错判和滞后使得欧洲动力电池产业在人才和技术积累上都丧失了先机,失去了竞争优势。

而就现实来看,发展动力电池,欧洲还有一个更天然的劣势-——原材料供应。

电池生产需要开发原材料,而欧洲的环境保护法禁止开采锂矿,况且欧洲的锂矿资源本身就很短缺,矿山的开采和初级冶炼,都不在欧盟领土范围内。

当然,先天的劣势可以通过后天来补,通过“买矿”就可以解决资源禀赋上的缺陷,毕竟中日韩甚至美国在内的锂电矿产也不算丰富。

根据2019年中国锂业大会信息,全球现已查明的锂矿资源总量约6200万吨,主要在南美洲和澳大利亚,欧洲国家几乎可以忽略不计。

因此,争取矿产的海外布局尤为重要,但和亚洲供应商相比,欧盟在掌握海外矿山的股权方面,也落后太多。

在中国,仅A股上市的锂电池企业就达92家,更别提未上市的中小企业了。

以天齐锂业为代表的锂矿企业,因看好动力电池行业长期向好,通过多年布局,不仅成为全球最大的锂矿供应商,而且是全球第四大、亚洲和中国第二大锂化合物供应商。

除了专门的锂矿企业宁德时代、比亚迪、欣旺达、亿纬锂能这些电池厂商也都有自己的矿产布局和长期合作稳定的矿产供应商。

这些产业链的上下游布局并非一朝一夕之功,欧洲现在“后知后觉”的追赶,未免有点太晚了。

而在锂资源上天然的稀缺加之后天战略布局速度之慢失去先机,使得如今锂资源的获得必然会使欧洲电池厂商的生产成本大幅上升。

这样看来,欧洲在电池产业上人才、技术积累、原材料供应,乃至产业链构造上的缺位和全面落后也“情有可原”。

加速追赶

新能源汽车开始普及以来,亚洲企业占据全球电池市场主要份额的已经成了“铁打”的事实,欧洲自己也面临着过于依赖着来自中日韩电池厂商供应链的风险。

的确,全球化时代下,电池产业链也不可避免的带有全球化的属性,从金属矿产的开采,到电动汽车的整车制造,经常涉及多个国家。

从某种程度上说,动力电池产业打破了传统的国际分工格局,掀起了一次世界贸易格局的大洗牌。

洗牌的结果就是,欧洲在动力电池这个产业链上,无论是从原材料金属矿产的开采,还是到整个电池模组的研发生产,均不占优势。

用“内忧外患”来形容欧洲动力电池的处境再形象不过了。

在2023年世界动力电池大会论坛上,欧洲电池联盟(EBA)负责人托雷·赛克尼斯说,预计到2030年,欧洲的动力电池产能将仅次于中国,位于全球第二。

如果你是一个对动力电池行业了解甚少,仅仅坐在论坛下听赛克尼斯“立决心”的观众,可能会觉得热血沸腾,未来可期。

在这次大会上,赛克尼斯从政策措施、资金投放上描绘了实现“全球第二”这一“蓝图”的路径,听起来有理有据,振兴欧洲电池仿佛指日可待。

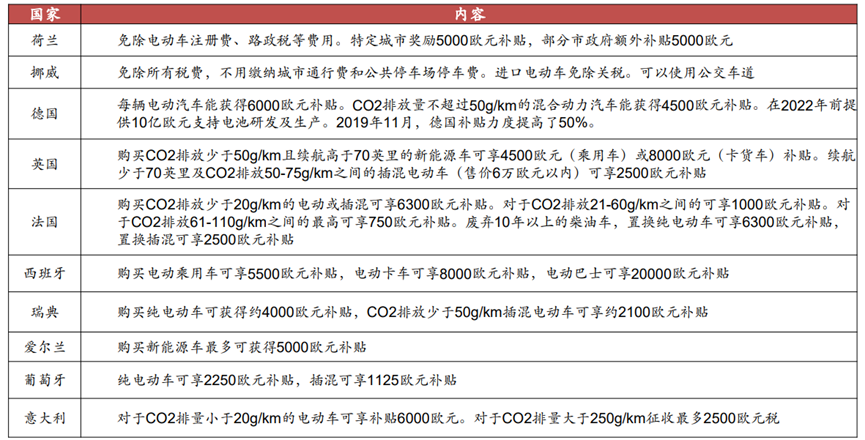

新的政策标准和税收政策,从汽车终端倒逼动力电池产业链;资金上一再加码投放,现金补贴,税收减免,土地低价租赁......对切入电池行业的企业所涉及的各种项目“保驾护航”。

从2009年开始,欧洲就陆续推出一系列碳排放的强制性标准,只有大力发展新能源车,摆脱传统燃油车,才可能达到强制要求。

在2017年10月,欧洲更是成立了欧洲电池联盟(European Battery Alliance,简称EBA),从名字就能看出,EBA就是来振兴欧洲电池产业的。

简单来说,项目所需要的钱、技术、项目的落地实施以及全程统筹规划都有组织有分工的得到了解决。

而EBA的成立也从某程度上反映了欧洲已经在推进本土电池产业发展上达成了共识。

在今年8月17日,欧盟官方发布的《欧盟电池和废电池法规》正式生效了,这一法规就是我们所说的《新电池法》,它要求自2027年起,动力电池出口到欧洲必须持有符合要求的“电池护照”。

“电池护照”其实就是每块电池的“身份证”,记录了电池的制造商、材料成分、碳足迹、供应链等信息,无疑,对于“外来电池”进入欧洲,要跨越的障碍更多了。

这一法规,从一定程度上,帮助欧洲本土解决了“外患”。

通过颁布法规来影响某一产业的进出口是国际贸易里常用的贸易保护手段,但通过限制“外来品”的进口只能形成一个保护壳,要想培育起一个产业还远远不够。

欧洲内部当然也没闲着。

在动力电池产业振兴上,欧洲可谓是政商两届齐头并进。

大众、宝马、奔驰等老牌整车企业都重金投入自研动力电池,他们通过直接投资设立电芯企业,或间接投资入股成立合资电芯公司,陆续发布了自己的电动化和电池战略规划。

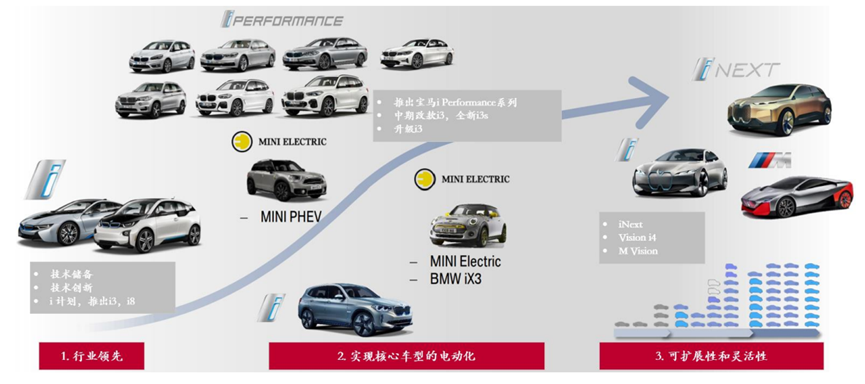

宝马从电动化、自动化、自动驾驶、数字化以及制造平台和充电端进行了详细的规划,将重心放在了产品电动化和自动驾驶技术上。

大众,除了自己建电芯公司,在多地建设标准化动力电池工厂,还整合了相关资产与Northvolt成立了合资公司;雷诺入股法国电芯企业Verkor,Stellantis和道达尔以及奔驰成立了电芯企业ACC;2022年初,Northvolt宣布与Volvo在瑞典哥德堡组建电芯合资工厂……

当然,传统车企努力改革的背后也有着欧洲政府的大力支持。除了欧洲电池联盟EBA为电池产业的发展提供了资金和平台,欧洲各国也推出了各种补贴政策用“真金”支持着传统汽车企业的电动化改革。

在整个欧洲如此大动干戈下,确实取得了很大的进展,也有了自己的动力电池厂商。

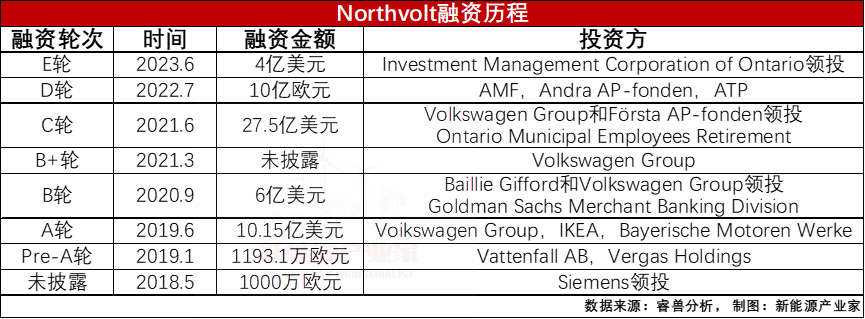

拿欧洲第一大锂电池企业Northvolt来说,这家企业被视为欧洲的“宁德时代”,2016年由特斯拉前高管成立,2019年获得欧洲投资银行贷款,总部位于瑞典,在德国等地都有自己的工厂。

而且在Northvolt成立后的7年时间里,完成了8轮融资,从包括高盛、大众汽车、等处筹集了82.6亿美元。

2020年8月,胡润研究院发布的《2020胡润全球独角兽榜》中,Northvolt排名第169位,去年,Northvolt 开始出货,成为第一家向汽车制造商提供动力电池的欧洲企业。

Northvolt的出货,是真正意义上在欧洲本土的工厂量产产线上生产的电芯,也标志着欧洲在动力电池领域完成了从零到一的质变。

在10月下旬,有消息称Northvolt已经正式向一众投行发出参与IPO交易的邀请,并且Northvolt目前的估值也可能接近200亿美元。

说到这里,是不是就表明欧洲振兴动力电池的计划得以实现已经“尽在掌握”了呢?

很抱歉,答案是否定的。

欧洲的目标是打破如今“中日韩”领先的格局,要的是其动力电池产业完完全全的崛起。

“理想很丰满,现实很骨感”说的就是欧洲的野心和现实处境。

尚且不说振兴一个产业对于多方资源的协调运营能力要求有多高,所需的集群效应有多强、产业链有多么错综复杂。

就拿Northvolt这个“欧洲之光”一家厂商来说,其核心供应商均来自欧洲本土之外。

就在今年前不久,宝马对外招标160GWh电池订单时,也考虑过Northvolt这家欧洲本土明星企业,但最后仍被宁德时代、蜂巢能源和亿纬锂能分食。

而在SNE Research统计的全球动力电池出货量的厂商排行中,Northvolt也从未上过榜,当然,Northvolt自己也没有公开过电池装机数据。

而且上文提到的大众等传统车企向产业链上游延伸布局电池的战略动作,它们正在建设的其实是Pack厂而非电芯厂,仍未触碰到动力电池的核心。

所以对于欧洲而言,动力电池仍然是“路漫漫其修远兮”。

道阻且长

从某种程度上来说,动力电池属于高科技行业,但它却属于典型的实体经济,如今动力电池产业的发展已经到了成熟期,场内玩家们主要拼的就是产能和成本。

和传统的钢铁、家电生产一样,电池产业是典型的劳动密集和技术密集相结合的产业,需要大量的劳动力,同时又有一定的技术门槛,同时需要较大的资金投入。

因此,劳动力、资本、技术三者缺一不可。但欧洲在这三个条件中,除了资本或许可以一博,剩下两个条件都处于绝对的劣势。

正如上文提到的欧洲由于对锂电池等“二次电池”的不屑,而错失了研发锂电的黄金时间和先发优势,进而丧失了在技术积累上的优势。

加之,生活成本导致劳动力成本极高的欧洲,想要形成生产上的规模经济更是天方夜谭,产能上的规模和成本上的优势,注定与欧洲无缘。

我们来看看欧洲新能源电池发展最好的匈牙利。

虽然人口只有900多万,但它却是世界第四大新能源电池生产国。匈牙利位于欧洲的中心地带,也是全球汽车工业之一,更是吸引了宁德时代、比亚迪去在那里建厂。

对于想要无缝进入欧盟市场的新能源企业来说,匈牙利是上好的选择之一。毕竟匈牙利的工资水平在欧盟成员国中排倒数第二,时薪在70元人民币左右。整个欧盟的时薪工资大约是在178元人民币。

但面对内卷的中日韩,匈牙利的这一优势并不明显。据统计,中国的平均时薪在20元,韩国和日本约在47元人民币。

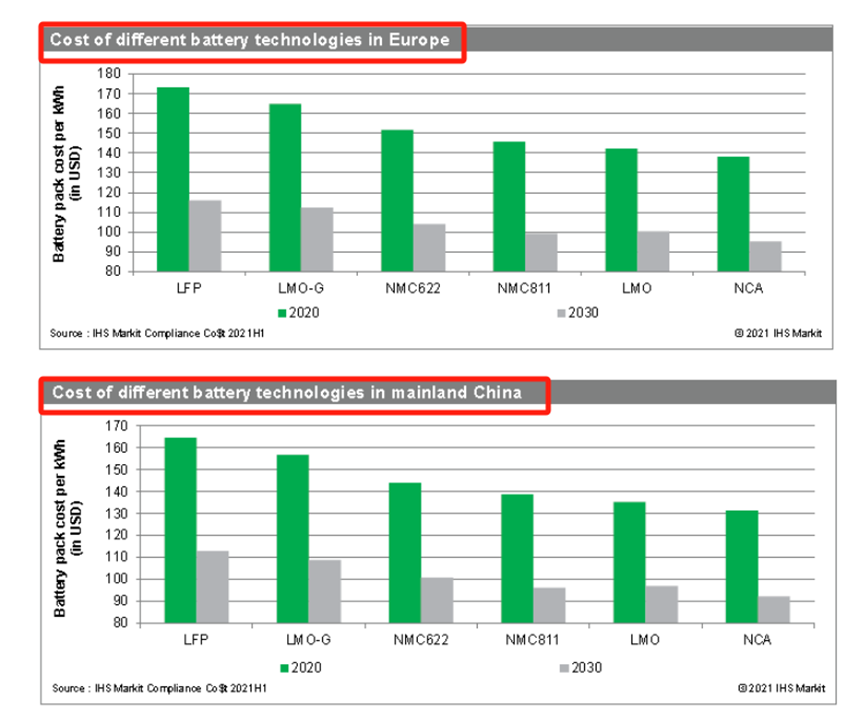

反映到电池制造上,根据埃信华迈合规成本团队开发的不同正极材料的电池组成本模型:同样类型的电池在中国的每千瓦时成本要比欧洲低6-9%。

而今天在动力电池领域“三国鼎立”的中日韩在劳动力、工业体系、技术人才以及资本方面的多年积累使其最终在全球竞争中具备了绝对优势。

早在消费电子开始兴起的时代,中日韩就在锂离子电池的生产规模和制造技术上积累了早期的竞争优势。

1991年,索尼推出了世界上第一只商业化的锂离子电池,锂电产业随之逐步扩展到韩国和中国,加之东亚地区便宜的劳动力成本,锂电的生产规模很快就呈指数级增长。

当电动汽车开始成为锂离子电池新的更大的应用市场时,锂离子电池已经商业化成熟的中日韩多年来所形成的产业链已经非常完善且高效,顺势切入动力电池的研发生产对于它们来说具有天然优势。

擅长“大规模制造”的东亚地区,毋庸置疑,电池成本也随着规模效应的显现快速下降。

再看欧洲,其动力电池产业不仅缺乏完整的供应链体系,需要依赖进口,而且技术上也处于追赶的状态节奏。

如今动力电池的主要技术路线也趋于成熟,在一个带有制造业属性的实体行业进入成熟期时,“马太效应”就会愈发明显和重要,“强者愈强、强者通吃”是主要的游戏规则,新入局者很难或几乎不可能带来革命性的变革。

况且,对于欧洲,更难像东亚地区一样,将一个制造产业做到“白菜价”。

评论