文|24潮

“再不全球化(发展),就来不及了。”

大约七八个月前,锂电细分领域龙头企业某位高管对笔者的感慨,几乎已经成为整个新能源行业共识。

如今在资本疯狂推动下,整个新能源产业都步入产能过剩时代,价格战已经席卷整个新能源汽车产业链,而高合汽车、捷威动力等新能源汽车与动力电池明星企业的 “陨落”,也赤裸的展示了 “寒冬已至,内卷至死” 的行业残酷真相。

面对国内内卷的价格和亟待消化的产能,增速可观、毛利更高的海外市场成为锂电企业兵家必争的赛道之一。与国内市场相比,海外市场对于交付的要求更为刚性,也对企业的本土化产能和供应链布局、运营与售后服务体系建设、碳管理和零碳能力等提出更高要求,这些要素将决定企业是否能在海外竞逐中掌握更大的主动权。

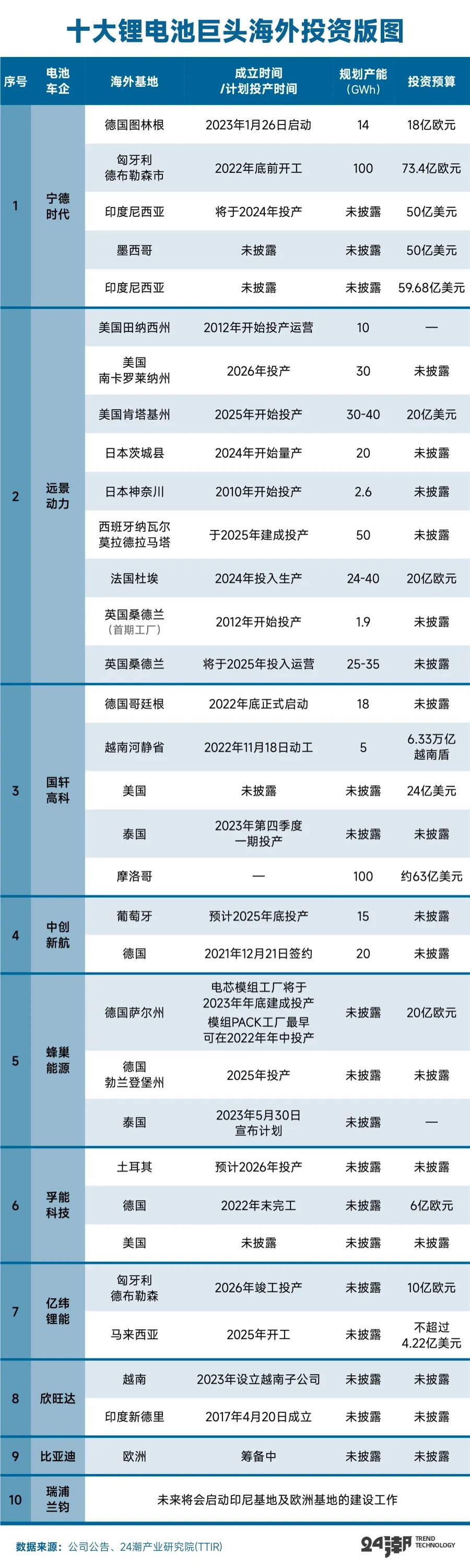

据24潮产业研究院(TTIR)统计,作为领先的全球化企业宁德时代、远景动力、蜂巢能源等多家动力电池巨头都已开启全球化征程,他们公开对外披露的/媒体公开报道的海外投资项目达33个,总投资预算超4000亿元。

毫无疑问,一场席卷新能源产业的全球竞争已经打响,而全球化竞争成败,或将对企业,甚至产业未来发展趋势与方向产生深远影响。

锂电企业挤入全球化赛道的背后,是产业已经步入疯狂内卷时代的现实。

据24潮产业研究院(TTIR)不完全统计,2023年至今(3月8日),锂电制造领域(主要集中在动力与储能电池领域)已公布的重大投资项目总投资预算已突破12000亿元人民币。

另外,据24潮产业研究院(TTIR)统计的一组数据:截止目前,在动力电池、储能电池、正极材料、负极材料、电解液与锂电隔膜这6大核心赛道上,已知的企业产能规划均远超2025年第三方研究机构对市场需求的预测上限,未来三年内出现严重产能过剩似乎已经不可避免。

随着产业竞争的加剧,价格战凶猛而至。据24潮产业研究院(TTIR)此前统计,2023年整个动力与储能电池核心产业链价格全线暴跌,其中动力电池跌幅超44%,方形储能电芯(磷酸铁锂)降幅超54%,电解液降幅超58%,部分正极材料价格降幅超70%,电池级碳酸锂价格跌幅更是超过80%。

到了2024年,锂电产业链中除了正极材料与部分钴、镍等原材料价格未出现明显变化外,其他产业链价格均出现不同程度下降。

摩根士丹利分析认为,中国市场的 “价格战” 或将加速二线电池厂商进入产能整合与优胜劣汰的阶段。

中国锂电产业激荡二十年间,从产业跟随者到领跑者,强悍的市场战斗力毋庸置疑,但其仍难以摆脱市场对其 “大而不强” 的质疑声。

究其原因,其距离真正的 “建立全球性的商业生态系统” 还有一段很长的距离。据24潮统计,2023年上半年宁德时代海外收入占比为34.71%,亿纬锂能海外收入占比为32.31%,国轩高科海外占比仅为20.09%,中创新航仅约为3.05%。然而,全球化布局与发展几乎是所有企业崛起、强大的必经之路。谁能更早完成全球化布局,谁就更有可能拥有改变或重塑产业新格局的力量与历史机遇。

不过,全球化发展绝非一片坦途。

作为最大的锂电池生产国,中国锂电池出货量目前占全球的70%以上。作为中国锂电产品的主要出口市场,美国、欧洲、日韩等市场短期内离不开中国锂电产品。但长期来看,它们重塑本土制造、分散供应链的决心也非常坚定。

在法国市场,中国电动车面临着从今年3月15日起无法获得补贴的情况,未来情况可能将变得更艰难。不过,法国的这个政策并不仅仅针对在中国制造的电动车,像福特野马Mach-e、Fisker Ocean、日产Ariya和丰田BZ4X也都会被排除在外。

法国以外,欧洲方面明确设定了锂、镍、钴、石墨、锰等战略原材料的本土产能目标,并且在补贴、贸易等环节,也都设置了本地化的要求。

而去年12月1日,美国能源部(DEPARTMENT OF ENERGY,DOE)发布的关于 “敏感外国实体(Foreign Entity of Concern,FEOC)” 解释文件,再次引发产业震动。从2024年开始,美国市场符合税收抵免的电动车不得包含任何由FEOC制造或组装的电池组件;从2025年开始,符合税收抵免的电动车不得包含任何由FEOC提取、加工或回收的关键矿物。

回溯到2022年8月,在美国出台的《通胀削减法案》(Inflation Reduction Act)中,美国政府表示将对产自本土的汽车给予一定的税收补贴。另一方面,美国政府也正在用政策大力推进国内电池供应链的建设。前不久,美国能源部宣布,将为生产电池和生产电池所需关键矿物质的企业,提供35亿美元的资金支持。

从中不难看出,美国政府正在试图从锂矿开采到电池生产制造等多个动力电池核心领域,对保持领先的中国企业实行全面 “封堵”。美国总统拜登在多个场合毫不避讳地直言称:“我们的目标是将完整的电池供应链带回家。”

此外,为了抢夺未来新能源产业的主导权与定价权,部分国家已经吹响了 “碳中和” 战争的号角。

比如2022年底,欧洲议会和欧洲理事会确定欧盟碳边境调节机制(CBAM)将于2023年10月开始试运行,2026年正式起征,并在2034年之前全面实施,欧盟将成为世界上第一个征收 “碳关税” 的经济体。

紧随欧盟其后的是,日本经济产业省和环境省于2023年5月联合正式发布《碳足迹实用指南》,电动汽车有资格通过披露电池碳足迹信息来获得补贴,政府将设定排放上限,超过该上限的车辆将无法获得补贴。相关政策与欧盟新电池法基本保持一致,将分阶段进行。

可以预见的是,未来还会有更多国家构建贸易规则和壁垒,全球化竞争只会愈演愈烈,留给企业的时间已经非常紧迫了。

与此同时,锂电池的海外厮杀也日益激烈。中国化学与物理电源行业协会最新数据,2024年1—2月,中国锂电池累积出口数量为5.95亿个,同比增长10%,出口额却同比下降15%为87亿美元。

面对这一现实,锂电企业要做的不仅仅是产能扩张,更重要的是实现高质量全球化。一方面,要打造本土供应链,提升降碳能力,满足海外法规政策的硬性规定。另一方面,要从文化、人才、供应链等多方面入手,打造因地制宜的商业生态,创造本地化价值,才能真正实现高质量发展。

围绕上述挑战,决定全球化成败有五大关键要素:产能布局、供应链网络、研发体系、客户绑定、零碳能力。产能布局是首要前提。拥有先进全球化产能的企业无疑将在未来产业竞争中处于优势地位。

据24潮产业研究院(TTIR)不完全统计,截至目前,宁德时代、远景动力、国轩高科、中创新航、蜂巢能源、孚能科技、亿纬锂能、欣旺达等10家动力电池巨头都开始计划或者已在海外有深度的产业布局,其公开对外披露的/媒体公开报道的项目达33个,总投资预算超4000亿元。

表格中全球化布局最早,且全球基地最多的锂电池巨头当属远景动力,其产能分布全球6个国家,共有13个基地,预计2026年实现产能400GWh。此外,表中产能布局最广泛的是国轩高科,产能遍布亚、欧、美、非地区。

从投资规模来看,宁德时代海外投资规模相当可观,其计划投建的五大海外工厂总投资预算近260亿美元。根据最新财报披露,截止2023年12月份,宁德时代在欧洲地区的133.61亿元人民币的 “重大在建工程” 进入收官阶段,工程累计投入占预算比例(工程进度)达95.06%。

不过,真正的全球化竞争,不止于全球范围内的产能版图之争,更在于商业模式与领先的技术之争。正如任正非所说 “一个公司需要建立全球性的商业生态系统才能生生不息”。如今越来越多的国际化锂电巨头不光在海外打开销售渠道,还在海外建立更加完善、稳固的全球化供应链,这将助力企业更好的把控原材料成本、产品供应等问题。

比如宁德时代已经在北美、澳洲、非洲和南美四大洲布局锂矿资源,并在印度和刚果(金)布局钴镍资源;国轩高科海外材料项目包括阿根廷碳酸锂项目、美国正负极材料项目等。

同样在海外有深度布局的远景动力,也已与全球材料科技集团优美科签订长期供货协议。根据协议,优美科将从2026年起为远景动力提供正极材料,在2030年达成50GWh左右的年产能供应。远景动力还在美洲、欧洲、日本和中国相应开展电池的回收和再利用,以此形成产业链闭环。

此外,建立全球研发体系也将对企业国际化发展产生积极且深远的影响。

2023年12月7日,宁德时代宣布将在中国香港科学园设立国际研发中心,总投资超过12亿港元,以促进新能源科技创新,推动香港地区可持续发展。

而国轩高科早在2014年开始就已将研发触角辐射至欧洲、北美洲、亚洲其他国家,相继在美国硅谷、美国克利夫兰、日本筑波、新加坡、德国(筹)、印度浦那(筹)等成立研发中心。目前国轩高科在全球建立全球八大研发中心,为公司的国际化提供了助力。

另一锂电巨头远景动力的官网显示,公司在日本总部和中国设立了研发与工程中心,全球员工近1万人。

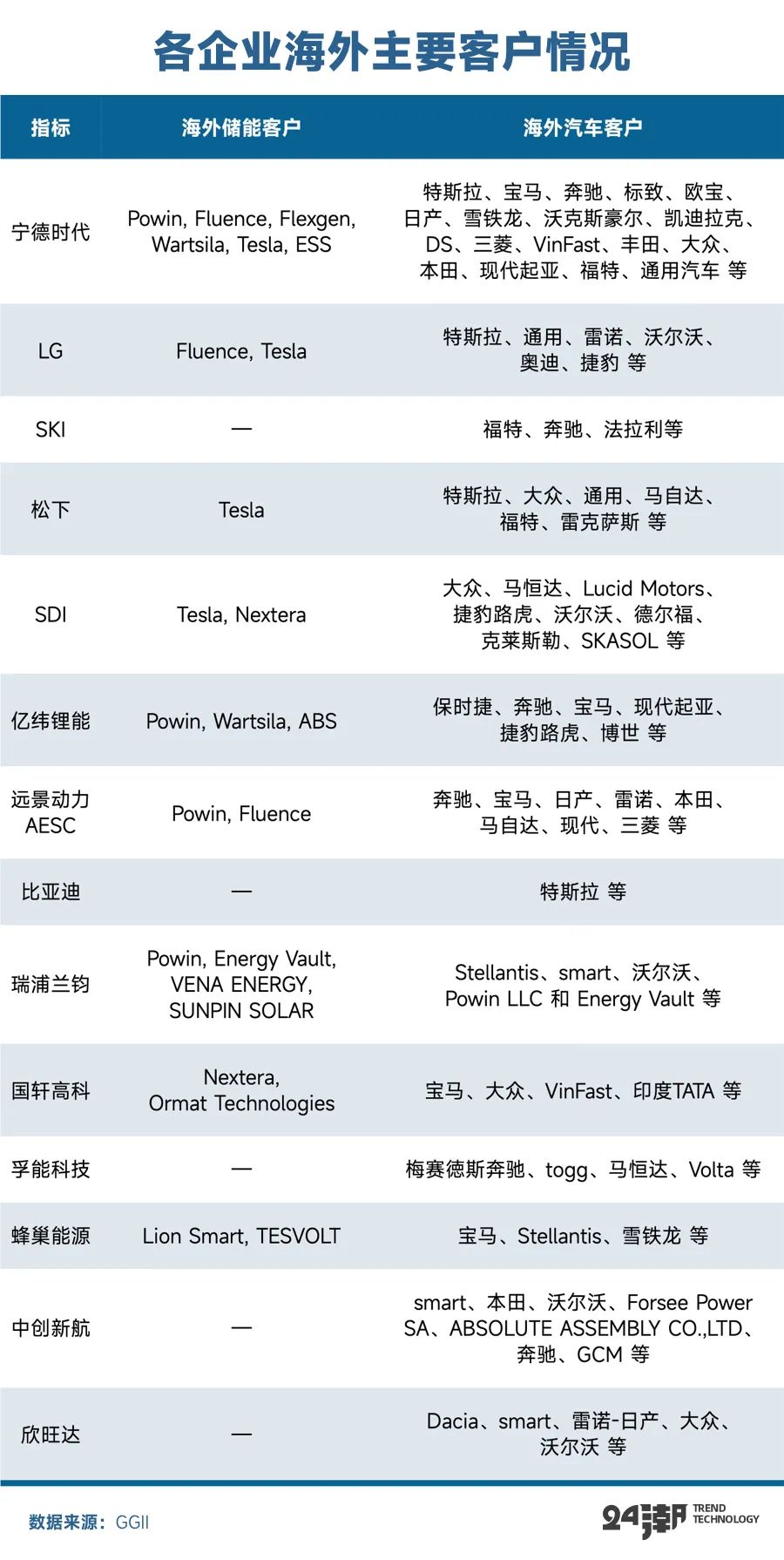

在建设全球化产能、研发体系和供应链体系的基础之上,锂电巨头也在构建全球化的服务与销售体系,建立并深化与全球车企和储能巨头间的战略合作关系。

比如宁德时代已经与BMW、Daimler、Stellantis、VW、Ford、Hyundai、Honda、Volvo等海外车企深化全球合作;在储能电池方面,宁德时代也与Fluence、W rtsil 、Flexgen、Sungrow、Hyosung等海外新能源行业领先客户深度开展多区域、多领域的业务合作。

而亿纬锂能在2023年也在加快推进全球化进程,开启 “全球制造、全球服务、全球合作” 新征程。2023年其也分别与美国客户ABS签订合作协议,根据约定预计向ABS生产和交付13.389GWh方形磷酸铁锂电池;子公司亿纬动力与美国客户Powin签订电池产品采购协议,约定向Powin生产和交付10GWh方形磷酸铁锂电池。

另据了解,目前,远景动力已同奔驰、宝马、日产、雷诺、本田、马自达、现代等多家国外头部主机厂商及Fluence、Powin等海外头部储能系统集成商建立了良好的合作关系。为了更好的服务全球客户,远景动力从2007年就成立了测试验证中心,已在全球6个国家和13个基地设立实验室,24小时支撑客户项目本地化的开展。

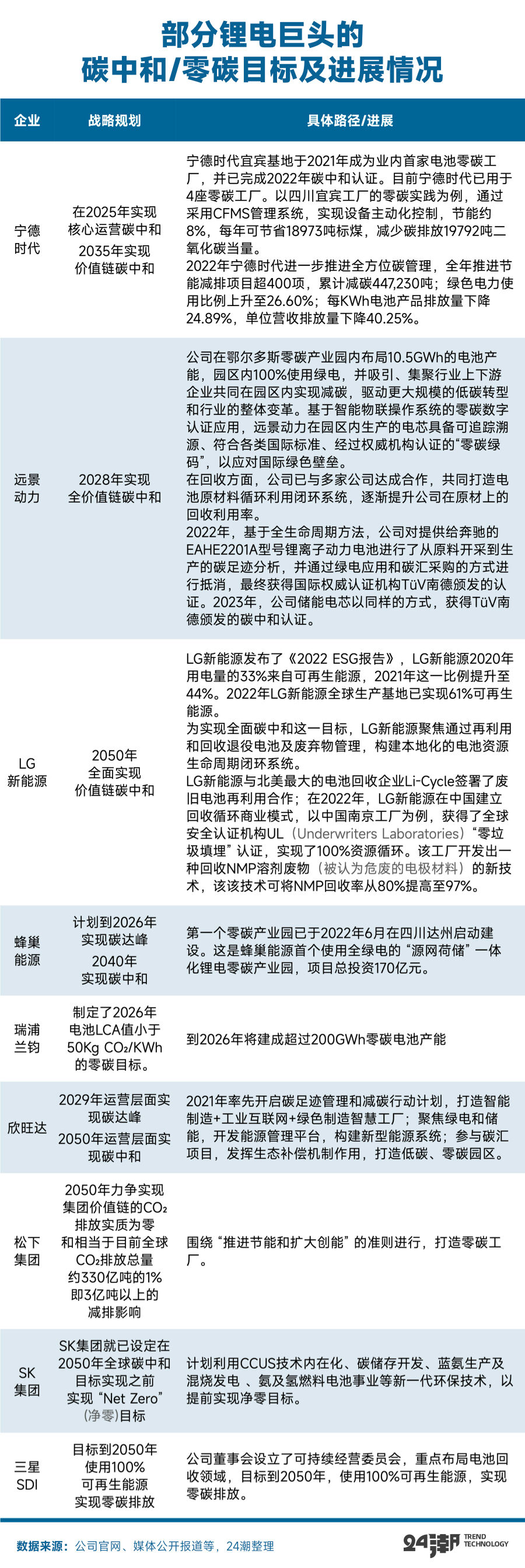

此外,正如上文所述,海外碳管理法规日趋严格,锂电企业的零碳能力是全球化产能落地的重要理由。未来谁真正的掌握碳中和密码,谁就更有可能突破国际贸易与政策壁垒,更快的实现全球化布局与发展。

如下表所示,现在国内外很多锂电巨头都已开始了针对性地零碳行动,并公布了 “碳中和/零碳” 战略目标,并设置了 “运营碳达峰”、“运营碳中和”、“价值链碳中和” 等几个重要战略节点。

例如,电池龙头企业宁德时代宣布将于2025年实现核心运营碳中和,2035年实现全价值链碳中和;远景动力也已经宣布于2022年实现运营碳中和,成为全球首家实现运营碳中和的电池企业,并将于2028年实现全价值链碳中和等。部分企业碳中和战略已取得突破性进展。

不过,尽管碳中和路径非常清晰,但碳中和江湖的现状却远比这复杂,甚至严峻的多。当前的碳中和江湖实则是喊口号的企业很多,而真正掌握碳中和密码的企业屈指可数。

相比之下,远景首创的零碳产业园模式或许更具前瞻性与想象力。远景动力所在的鄂尔多斯零碳产业园,不仅实现园区内生产100%使用绿色能源,更吸引华景、万锂泰、镕锂等上下游企业入驻,形成电池及储能产业链集群和新能源汽车制造产业链集群,赋能电池产业链伙伴零碳转型。

采用相似碳管理模式的还有欣旺达,其在广东惠州建有零碳园区,还规划以深圳总部为核心推广其零碳园区整体解决方案。

综上所述,“全球化发展” 绝非一日之功,这不仅需要企业前瞻性的战略规划,高效且坚定的执行力,强大的产业链协同能力,同时还需要构建良性的 “碳中和” 发展模式,才可能实现全球化转型,为新能源产业全球可持续发展贡献一份力量。

评论