文|华夏酒报

啤酒是以麦芽为主要原料,加酒花,经酵母发酵酿制而成的,含有二氧化碳气、起泡的低酒精度饮料,公元前3000年,啤酒发祥于古埃及和美索布达米亚,六世纪初,传入德国,至十一世纪,在德国加入酒花的啤酒面世。17、18世纪传播世界各地。

中国古代啤酒的考据,约在公元4000-5000年前,甲骨文中有醴字,古以来是以蘖(niè)造醴、以曲造酒的。其中“蘖”就是麦芽,“醴”就是中国古代原始的啤酒。

中国近代的啤酒业是从西方传入的,据史料记载,1900年由俄国人在哈尔滨建立的乌卢列夫斯基啤酒厂,1903年,英德商人合资在青岛建立了英德酿酒有限公司(青岛啤酒厂的前身),啤酒生产能力约300吨,这是在中国土地上出现的最早的啤酒厂。百年后的今天,中国拥有啤酒企业几百家,连续12年因巨大的消费市场,蝉联世界第一啤酒大国的称号。

随着2019盛夏的到来,《华夏酒报》通过对权威数据的整理,下面将为您提供一个2019中国啤酒市场的现状,以可视化图表的形式为您呈现。

中国啤酒产量见顶,行业开始进入调整期

根据国家统计局公开数据显示,啤酒从1990年开始快速放量,于1999年超过2000万千升,在各家啤酒企业产商以份额争夺和放量为主导的诉求下,2008年超过4000万千升,成为全球最主要的啤酒生产国。然而,自2013年我国啤酒产量达到5061.6万千升的顶点之后,我国啤酒市场的消费需求量达到顶点,啤酒产量开始见顶回落。至2018年,我国啤酒产量跌至3812.2万千升,较2017年4401.5万千升下滑13.39%。

图表1:2013-2019中国啤酒产量及增长变化情况(单位:万千升,%)

资料来源:国家统计局、前瞻产业研究院整理

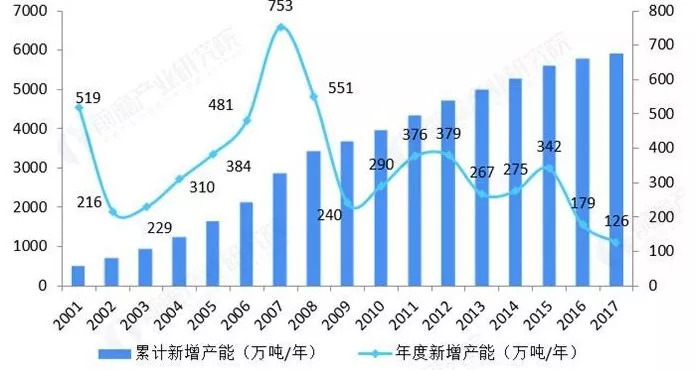

此外,从渗透率的角度来看,啤酒行业的渗透率已经趋于饱和。数据显示,2001年以来,我国啤酒行业累计新增产能便持续攀升,至2017年我国啤酒行业累计新增产能已经达到5917万吨/年,早已超过市场消费所需。

图表2:2001-2017年中国啤酒业累计新增产能和年度新增产能情况(单位:万吨/年)

数据来源:国家统计局、前瞻产业研究院整理

啤酒在消费市场上的迅速下滑,可以归纳为以下三点:(1)啤酒消费习惯的改变,消费者饮酒习惯从豪饮逐步向品质追求变化,供给继续放量无法获得有效的需求承接,品质追求过程与中国人口结构相关;(2)替代性饮品推陈出新,近年来预调鸡尾酒的兴起、以及酒精替代饮料的创新不断加速,对年轻消费者的啤酒消费产生分流;(3)13年之后数年消费低迷,在经济换挡期,消费增速连续放缓,消费端的低迷给啤酒消费带来一定压力,叠加供给侧改革等因素影响,产量连续收缩。

据中商产业研究院最新数据显示,2019年5月全国啤酒产量略降,产量为363.9万千升,同比下降3.3%。1-5月全国啤酒产量为1508.5万千升,同比下降0.2%。

图表3:2018.10-2019.5全国啤酒产量及增长情况

数据来源:中商产业研究院数据库整理

中国啤酒市场有很大提升空间

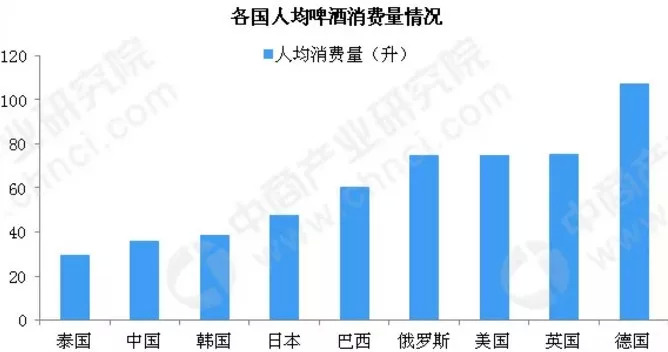

我国啤酒吨酒价格还具备较大的提升空间。啤酒作为舶来品,在国内面临本土酒特别是白酒的竞争,与同为亚洲国家且生活习惯相似的日本、韩国相比,目前的人均消费量虽然略低但已比较可观,未来上升空间有限,更不能跟德国这样全民喝啤酒的特例相提并论。

图表4:各国人均啤酒消费量情况

数据来源:中商产业研究院数据库整理

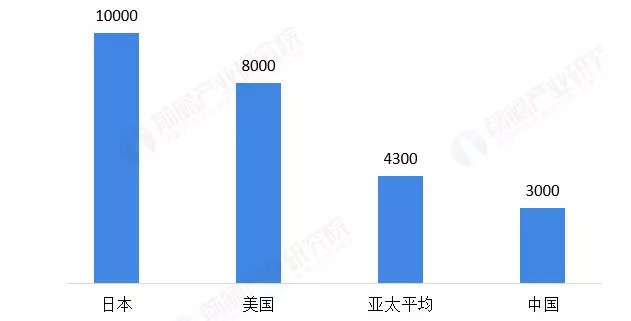

价格方面,也有提升空间。数据显示,目前,我国啤酒行业当前出厂吨酒价格仅3000元/千升左右,对比世界主要发达国家和地区,日本啤酒吨酒价格高达10000元/千升,美国吨酒价格达到8000元/千升,亚太地区的平均价格也有4300元/千升。对比下来,我国啤酒吨酒价格明显偏低,结合中国当前啤酒消费习惯中高端化加速进程,以及各家啤酒产商的大力推动,中国啤酒行业吨酒价格具备明显提升空间。

图表5:中国与世界主要国家吨酒终端价格对比(单位:元/千升)

数据来源:前瞻产业研究院 《华夏酒报》整理

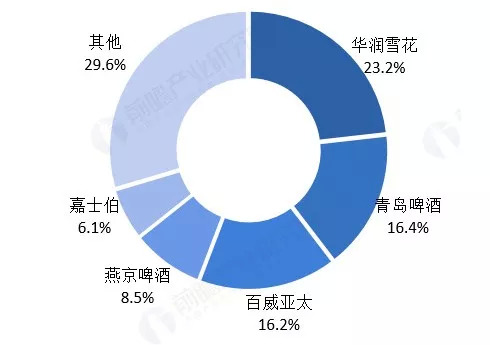

五大品牌垄断市场

目前,我国啤酒市场主要品牌为华润雪花、青岛啤酒、百威英博、燕京啤酒以及嘉士伯,5大品牌合计市场份额达到70%以上,行业集中度较高。数据显示,2018年,华润雪花占据了23.2%的市场份额,居首位;其次为青岛啤酒和百威亚太,市场份额在16%以上;5大品牌以外的中小品牌瓜分剩下近30%的市场份额。

图表6:2018年中国啤酒市场份额(销量维度 单位:%)

数据来源:前瞻产业研究院 《华夏酒报》整理

品牌呈现出明显的地域割据特征,行业龙头企业均雄踞一方。例如华润啤酒在四川、辽宁和安徽等市场市占率均达到60%以上;青啤在山东、陕西;百威在福建和黑龙江;燕京在北京、内蒙和广西;嘉士伯在新疆、宁夏、重庆、云南等。

图表7:啤酒巨头中心市场分布

数据来源:前瞻产业研究院整理

华润在巨头中多维度领先

华润收入第一:

目前,国内啤酒五巨头分别为华润啤酒、青岛啤酒、燕京啤酒、百威亚太以及重庆啤酒。其中,华润2018年收入高达31867百万元,是五巨头中收入最高的啤酒巨无霸。

图表8:2018前五大啤酒企业收入统计情况

数据来源:百威亚太公司招股书中商产业研究院整理

华润销量领先:

从销量来看:实力十足的华润雪花自然稳坐中国啤酒市场的头把交椅。据数据显示,2018年华润雪花的啤酒销量达到了11.29百万千升,比排名第二的百威亚太多0.86百万千升。此外,青岛啤酒2018年销量为8.03百万千升,位居中国啤酒销量第三。而燕京啤酒和重庆啤酒销量相对较少,重庆啤酒2018年销量仅有0.94百万千升。

图表9:2018年前五大啤酒企业销量统计情况

数据来源:百威亚太公司招股书中商产业研究院整理

华润雪花市占率最大、高端市场百威占优势

目前,我国啤酒市场上,华润雪花、青岛和百威占据前三。其中,华润雪花市占率达到23.2%,位列第一。

据了解,百威在亚洲尤其是在中国市场,基于质量及价格将啤酒产品分为三类:高端及超高端品牌、核心及核心+品牌及实惠品牌。每个品牌均服务于独特目的,具有特定市场定位,并在品牌下提供产品细分,以吸引不同的消费群及使用不同的价格策略。

评论