文|市值风云 扶苏

编辑|小白

孙正义和他的软银集团今年似乎流年不利。

最近,软银集团公布了14年以来的首次季度亏损,原因是旗下愿景基金(Vision Fund)本季录得89亿美元的巨额亏损,主要受到WeWork及优步(UBER.N)等主要投资标的估值下滑影响。

相比IPO宣告失败的WeWork,优步今年的状况似乎也好不到哪里去:早在今年5月上市的优步,在上市当日便破发,以每股41.57美元收盘,较发行价下跌约7.6%。

按收盘价计算,优步上市当日的市值约为697亿美元,低于此前最后一轮融资时的760亿美元估值。

上市之后,优步的股价持续走低,当初“千亿市值”的美梦似乎已经宣告破碎。

WeWork和优步的遭遇,让风云君想到摩根士丹利最近的发言:“WeWork的IPO失败标志着一个时代的结束。在我们看来,为没有实现盈利的企业提供慷慨资金的日子已经结束了。”

曾经因投资阿里巴巴而名声大噪的软银,是否在WeWork和优步上“押错了宝”?为何投资者对这样的商业模式不再买账?

之前,风云君已经分析过WeWork,详见《4年巨亏300亿的共享办公鼻祖WeWork要来上市了:“烧钱率”与现金流的生死之战》,今日便来谈谈共享出行鼻祖优步。

一、共享出行鼻祖的商业模式

1、产品很多,远不止一家“打车”公司

风云君相信,大家对互联网打车平台已经不再陌生。

无论是北美的优步和Lyft、还是中国的滴滴、亦或是东南亚的Grab,这些活跃在全球各个地区的打车平台,都是互联网新经济之下的产物。

正如优步CEO Dara Khosrowshahi在公开信中所说:“优步诞生于10年前的技术分水岭时刻。”

智能手机的崛起、应用程序商店的出现、以及对按需工作(On-demand work)的需求,推动了优步等共享出行平台的出现,它们给消费者带来了一种全新的便利:只需点击一个APP按钮,就能打到一辆车。

在优步看来,自己是一个百年一遇的公司,拥有全新的商业模式,前景是远大的。

直至今日,即使优步已经成为全球互联网打车行业中的No.1,但优步在全球驾驶里程中所占的比例仍不到1%。

如今,优步已经不再满足于仅仅提供“拼车”服务,而是开始涉足像食品和物流这样的大型产业,甚至包括自动驾驶等新型城市交通方式。

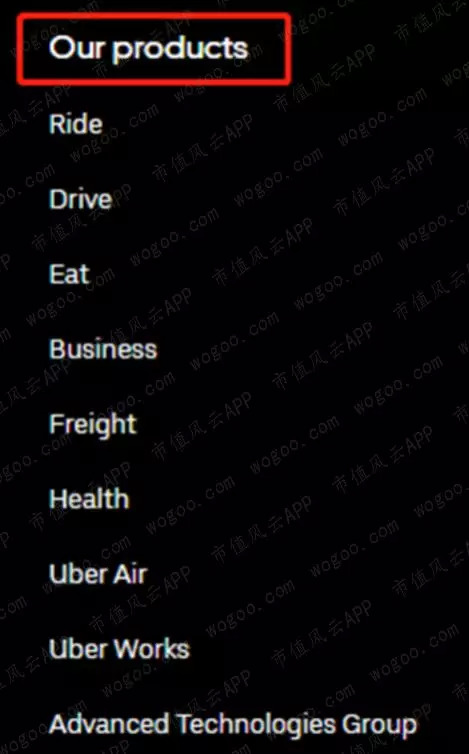

官网介绍显示,优步的产品种类多样,包括:

个人消费者的拼车出行(Ride);

优步车主的开车接单(Drive);

外卖配送服务(Eat);

针对企业用户的出行一体化解决方案(Business);

连接托运人和货车司机的货运业务(Freight);

专门为医疗机构提供的医疗叫车平台(Health);

“打飞的”服务(Uber Air);

连接雇主和临时工的就业平台(Uber Works);

以及自动驾驶技术开发部门(Advanced Technologies Group)。

显然,优步的“野心”很大。

2、新收入分类强调货运业务

优步在2019年三季度重新调整收入分类。

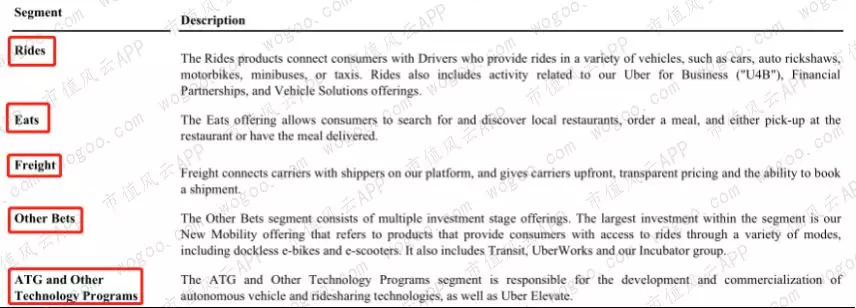

按照新分类,优步目前的收入来自以下五大部门:

1、出行(Rides):包括连接个人消费者和司机的“拼车”服务,以及面向企业用户的出行一体化解决方案Uber for Business(“U4B”)。

2、外卖(Eats):消费者可以在APP上搜索和发现当地餐馆,并通过互联网点餐。同时Uber提供餐馆取餐或外卖配送功能。

3、货运(Freight):连接承运商和托运人的货运平台。托运人可通过平台预订货物配送服务,平台直接提供运费报价。

4、其他投资(Other Bets):包括优步的多个投资项目,其中主要是对新型共享交通工具的投资,比如自由停靠(Dockless)的电动自行车和电动摩托车。此外还包括优步的公共交通解决方案捷运(Transit)、Uber Works和优步的孵化器集团。

5、ATG&OTP(ATG and Other Technology Programs):这是优步的技术部门,负责自动驾驶汽车、拼车技术以及优步直升机的开发。

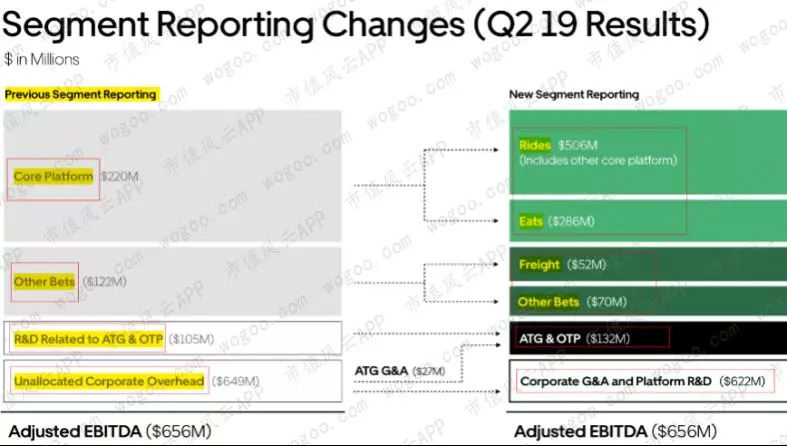

值得一提的是,在2019年三季度之前,优步将出行(Rides)和外卖(Eats)统称为“核心平台”(Core Platform)部门,货运当时被纳入“其他投资”部门。

而在新分类方式下,优步不再提“核心平台”这一说法,并且将货运部门独立出来。这也说明优步对于其货运业务的日益重视,并且更强调收入多元化。

(优步新旧收入分类方式比较)

3、全平台数据分析

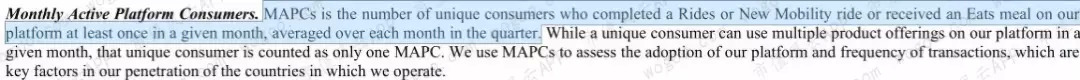

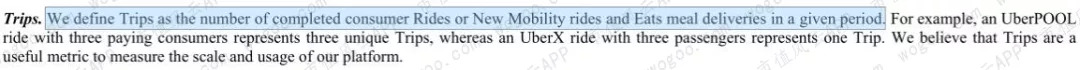

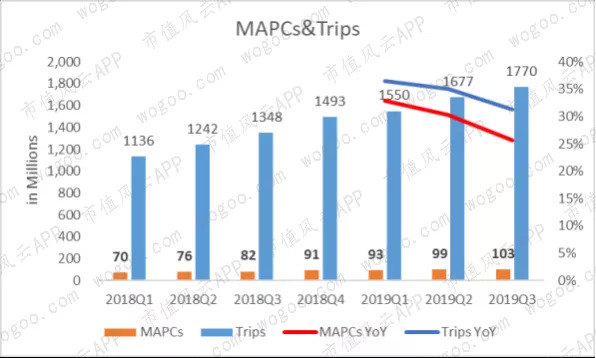

优步报告的季度月均用户数(MAPCs)反映的是全平台的用户数量,即该季度内每个月至少使用过一次“拼车”或者其他新的移动出行方式,或接受外卖配送服务的消费者的月均数量。

优步同样报告了出行次数(Trips),指在该季度内消费者出行和接受外卖配送的次数总和。

数据显示,优步的季度月均用户数和出行次数自2018年一季度起,每季度都实现了净增长。2019年三季度,季度月均用户数和出行次数分别达1.03亿人和17.7亿次。

不过,季度月均用户数和出行次数的增速近来双双下滑。2019年三季度,季度月均用户数和出行次数分别同比增长25.6%和31.3%,较2019年前两个季度明显放缓。

优步一直强调自己是一家“通过技术手段改变人们的交通出行方式”的公司,不仅提供包括汽车、机动三轮车、摩托车、小巴等各种车辆在内的“拼车”,还推出了外卖配送服务,此外更有共享电动自行车、共享电动摩托车、甚至共享直升机等“酷炫”的共享出行交通工具。

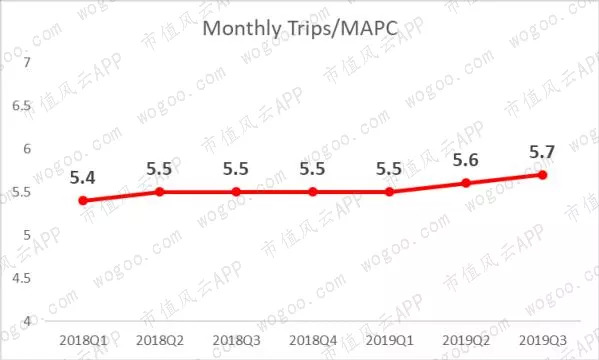

但如果以优步的月均出行次数除以季度月均用户数,得到的数据显示,优步用户平均每月使用优步平台服务的次数并没有明显提高。

2018年二季度至2019年一季度,优步用户使用该平台服务的每月平均次数一直保持在5.5次。截至2019年三季度,该数字为5.7次,较优步首次披露该数据的2018年一季度时只提高了0.3次。

总预订金额(Gross Booking)指优步平台用户支付的金额,这是一个类似电商行业里的总交易金额(GMV)的概念,可以理解为平台流水额。

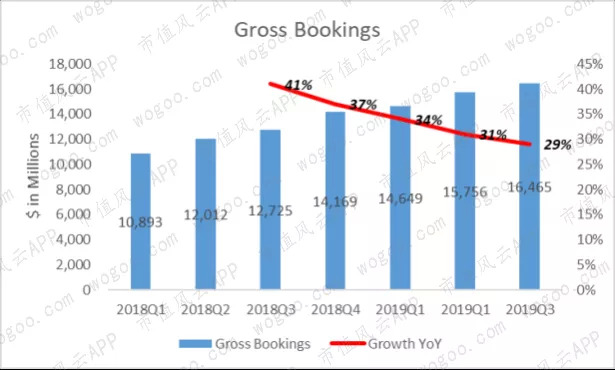

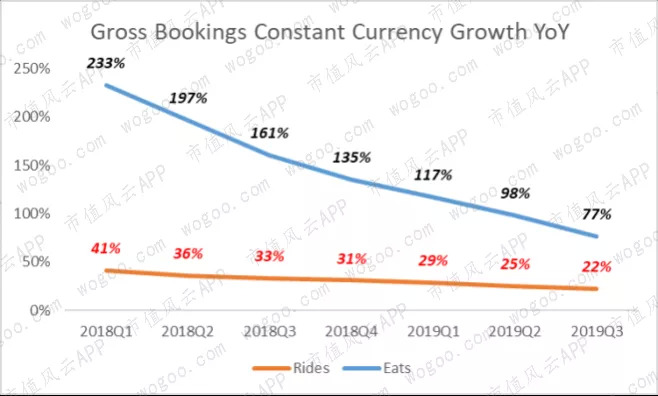

从披露的数据来看,优步的总预定金额虽然目前仍处在净增长阶段,但增速自2018年三季度开始便一路下滑。2019年三季度,总预订量为164.65亿美元,同比增长29%,而去年同期的同比增长率为41%。

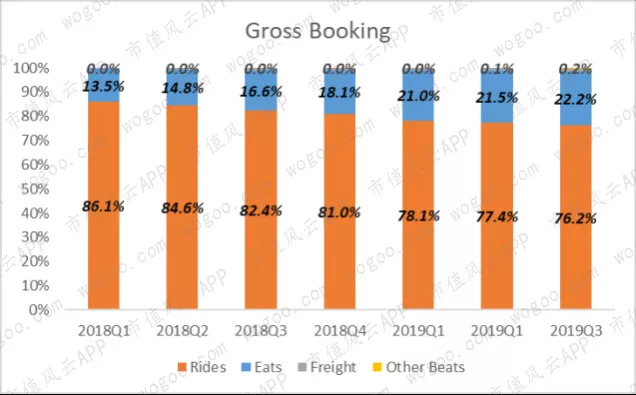

其中,优步的出行部门长期以来贡献了七成以上的总预订金额。虽然由于外卖部门的发展,出行部门的贡献比重有所下降。

2019年三季度,出行和外卖分别为优步贡献了76.2%和22.2%的总预订金额。而优步开始在本季度独立报告的货运部门,目前的总预订金额贡献比仅为0.2%。

总的来说,虽然优步不再提“核心平台”这一说法,但作为过去核心平台两大业务的出行和外卖,目前仍为优步贡献了绝大部分的总预订金额。

因此,从某种程度上说,出行和外卖仍然是优步的“当家业务”。

接下来,我们再从收入贡献的角度来分析优步的各部门业务。

二、主要收入仍来自出行和外卖,货运占比很小

为接下来更好地理解优步的业务,在此风云君先介绍一下“经调整净收入”这个概念。

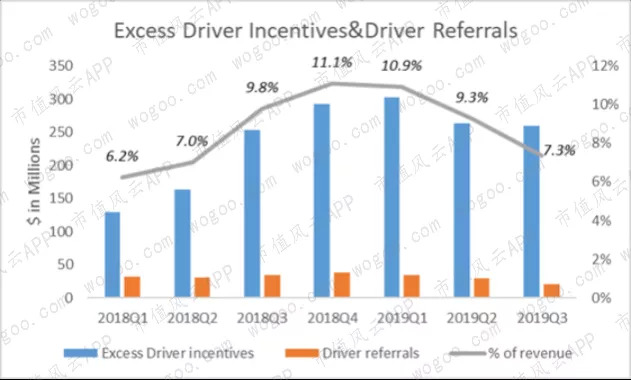

优步报告的成本中,包含了出行和外卖业务的“额外司机激励”(Excess driver incentives)和“司机推荐金”(Driver referrals)。

“额外司机激励”,是指优步支付给司机的费用超出优步向用户收取的车费的部分。这部分差额可看作是优步对司机的补贴,优步将其计入“营业成本”(Cost of revenue)。

“司机推荐金”,是指优步面向司机的奖励制度,当优步的旧司机推荐他人成为新司机时,优步给予旧司机一定金额的奖励。优步将这部分支出计入公司的“销售费用”。

额外司机激励和司机推荐金占优步GAAP收入的比重呈现先上升后下降的趋势,于2018年四季度和2019年一季度达到顶峰,分别为11.1%和10.9%。

2019年三季度,优步的额外司机激励和司机推荐金支出分别为2.56亿美元和2,100万美元,合计占当期GAAP收入的7.3%。

优步从GAAP收入中扣除额外司机激励和司机推荐金,即“经调整净收入”,这是优步在财报中更强调的一个收入指标。

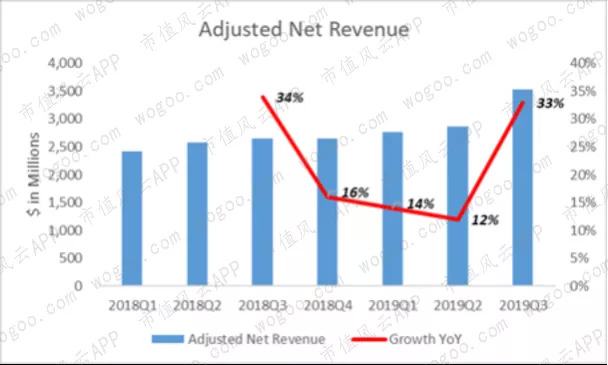

优步经调整净收入的同比增速从2018年三季度的34%一路下滑至2019年二季度为12%。2019年三季度,优步的经调整收入为35.3亿美元,较去年同期增长33%。

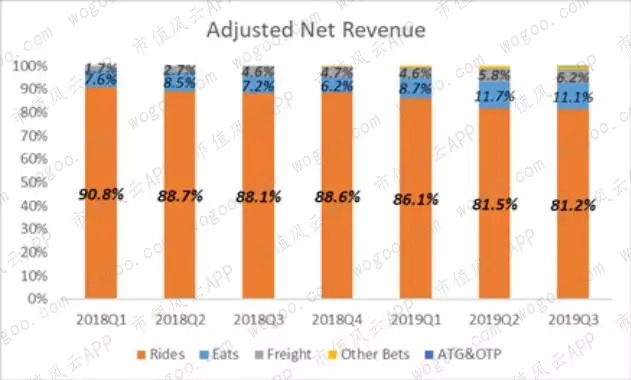

从经调整净收入的结构来看,2018年一季度至2019年三季度,出行占经调整净收入的比重已从90.8%下跌至81.2%。而外卖和货运的占比提升迅速,外卖从7.6%上升至11.1%,货运从1.7%上升至6.2%。

目前,出行、外卖和货运合计占优步经调整净收入的98.5%,其他投资和ATG&OTP这两个部门对收入的影响几乎可以忽略不计。

优步对于原来的“核心平台”业务,即出行和外卖的披露更为详细,不仅报告了分部门的总预订量,还给出了自2018年一季度以来的按固定汇率计算的同比增长率。

Now,我们先从出行开始。

1、出行

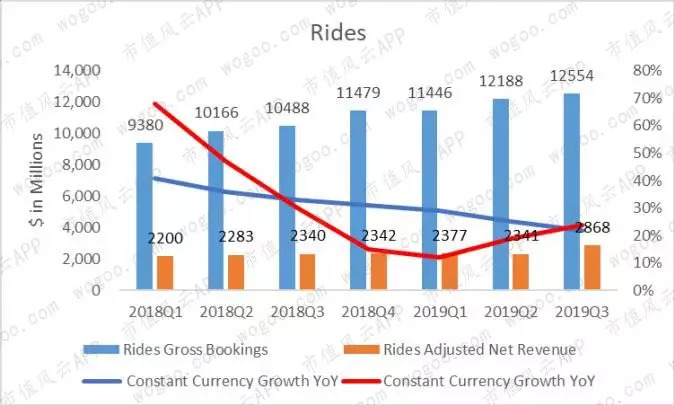

2019年三季度,出行业务的总预定量和经调整净收入分别为125.5亿美元和28.7亿美元,按固定汇率计算分别同比增长22%和24%。

出行的经调整净收入增速在本季再次超过总预订量增速。而在2018年三季度至2019年二季度期间,出行经调整净收入的增速明显放缓,低于同期总预订量的增速。

由于总预定量反映的是平台的“流水额”,因此,经调整净收入增速高于总预定量增速,说明优步在该季度实现了更高效地将平台“流水额”转化为“收入”。

再来看外卖。

2、外卖

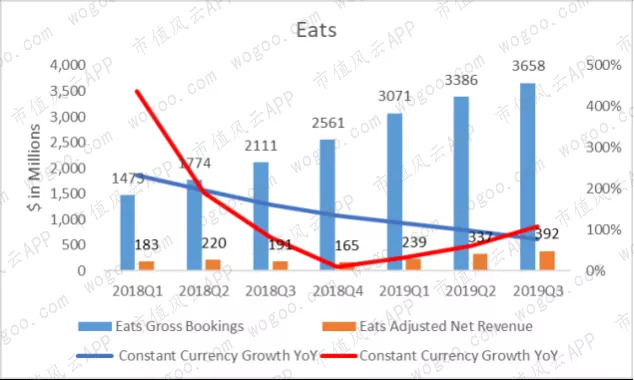

2019年三季度,外卖业务的总预定量和经调整净收入分别为36.6亿美元和3.9亿美元,按固定汇率计算分别同比增长77%和109%。

外卖在本季的经调整净收入增速同样超过总预订量增速。而且相比出行业务,外卖业务的增速明显高得多。

不过,从2018年一季度至今,外卖业务大部分时间内的经调整净收入增速都要远低于总预订量增速,仅在2018年一季度和本季度例外。

此外,通过计算单个部门的“转化率”(Take rate),即该部门的经调整净收入除以该部门的总预订量,我们可以发现出行的转化率长期以来要明显高于外卖的转化率。

2019年三季度,出行和外卖的转化率分别为22.8%和10.7%。

相比2018年一季度,出行的转化率变动不大,较期初提高了0.3个百分点;外卖的转化率则在2018年三季度至2019年一季度期间一度低至10%以下,本季最新的转化率较期初已下跌1.6个百分点。

这在一定程度上说明,相比出行业务,优步从外卖业务中“变现”的难度更高。

此外,风云君认为最值得担忧的是:无论是出行还是外卖,两个业务的总预订量增速自2018年一季度以来均出现了一路直线下滑的现象,其中外卖业务的下滑尤甚。

业务部门的总预订量的增速下滑,意味着未来变现的空间进一步受限。

近来有市场传言称,优步欲出售其印度市场的外卖业务。虽然此事尚未得到证实,但如果这一消息为真,风云君相信大家已然了解其中原因。

最后看一看优步自本季度起、特意拎出来单独报告的货运业务。

3、货运

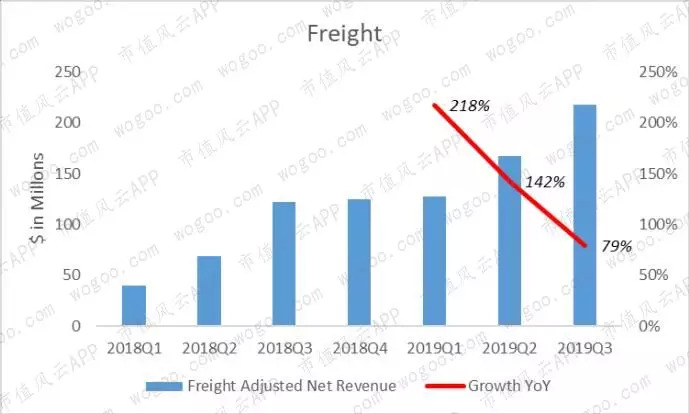

虽然货运的经调整收入在本季度也仅为2.18亿元,收入规模在出行、外卖和货运三个业务部门中垫底,但货运目前却是其中收入增速最快的部门。

2019年三季度,货运的经调整净收入增速为79%,但与外卖一样,最近几个季度连续遭受了同比增速下滑。

三、共享出行鼻祖的盈利能力分析

1、亏损是常态

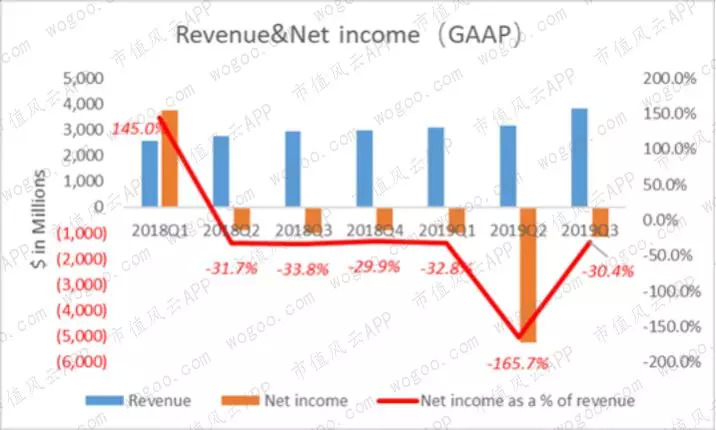

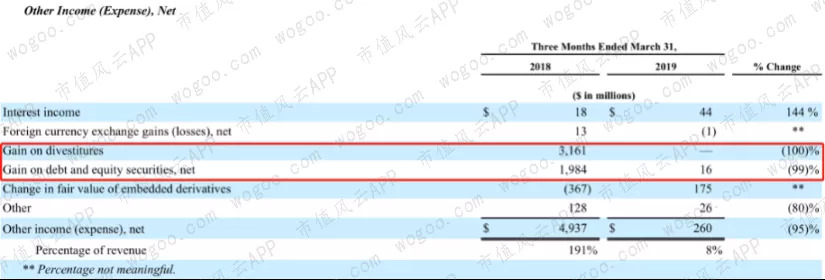

从已有披露来看,优步仅在2018年一季度时实现过盈利。当时优步录得净利润37.5亿美元,超过了当期按GAAP准则报告的收入25.8亿美元。

不过,这只是因为优步当时剥离了俄罗斯等东欧国家和东南亚的出行业务带来的32亿美元收入,以及从投资性金融工具中获得的19亿美元收入。

2019年二季度,优步录得有披露以来的最高亏损水平,当季净亏损为52.5亿美元。

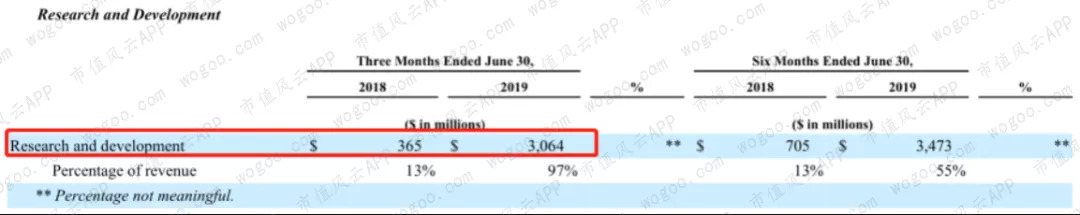

原因是优步在2019年二季度IPO,当期发生了26亿美元的股权激励费用,这部分费用计入到研发费用中,并导致研发费用在当期增至30.6亿美元,占当期收入的97%。

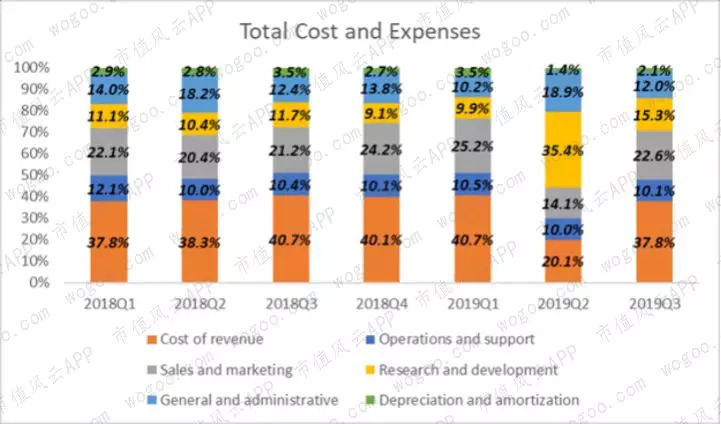

长期以来,营业成本(包括与出行和外卖业务相关的保险费用、信用卡处理费、托管费、移动设备和服务费、以及上文提到的额外司机激励等)占优步期间费用的比重最大,其次才是销售费用、行政和管理费用。

而在2019年二季度,研发费用占期间总费用的比重一跃至35.4%,成为当期支出最高的费用,随后的三季度又恢复常态。

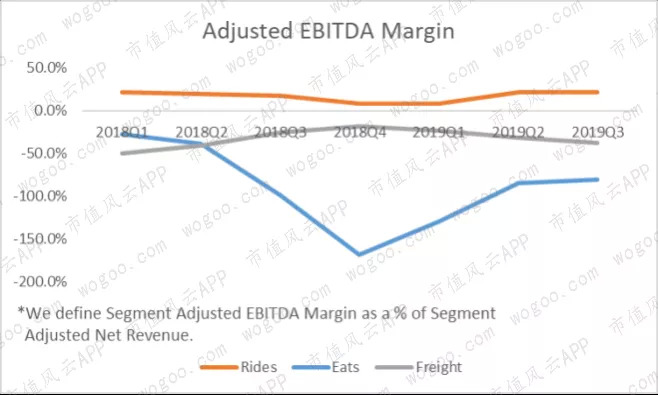

2、目前仅出行业务能够实现EBITDA为正

我们不妨从另一个角度看优步的盈利能力。

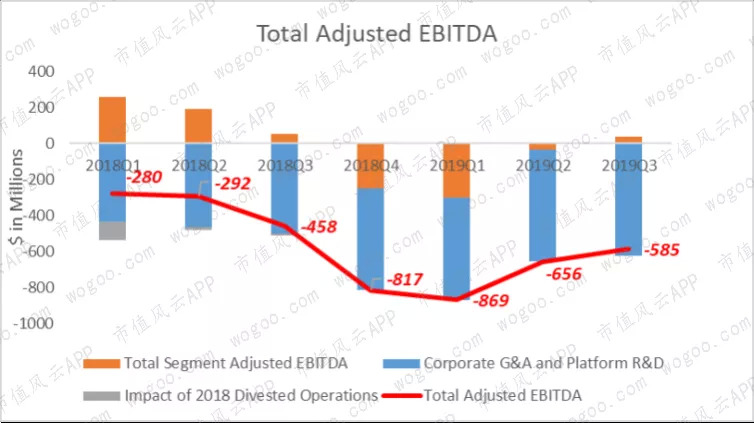

总体经调整EBITDA是优步重要的盈利指标,其定义为“所有收入部门的经调整EBITDA总和”,扣除“公司层面的管理和行政费用,以及平台的研发费用”,再扣除“2018年时因部分业务终止经营所产生的一次性损失”。

优步至今仍未实现总体经调整EBITDA盈利。2019年三季度,优步的总体经调整EBITDA为-5.85亿美元,相比去年同期的-4.58亿美元亏损幅度反而进一步加大。

但从最近几个季度来看,从今年一季度开始,优步总体经调整EBITDA亏损同比有所缩小。

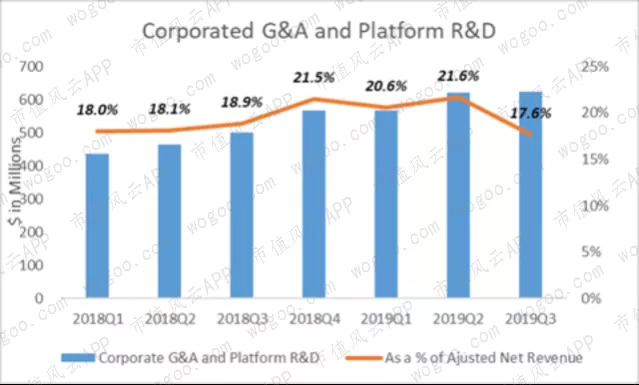

公司层面的管理和行政费用,以及平台的研发费用,在今年三季度额合计占优步经调整净收入的17.6%。

总体来说,公司层面的管理和行政费用,以及平台的研发费用合计支出的收入占比变动不大,影响公司盈利能力的主要是优步各收入部门直接贡献的经调整EBITDA。

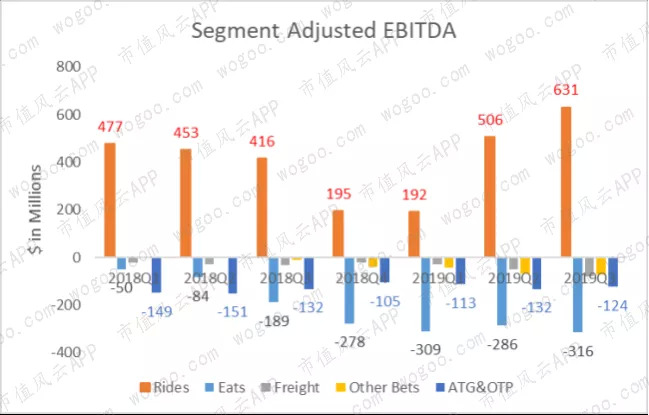

然而,优步各收入部门的经调整EBITDA总和,从2018年四季度起连续三个季度为负。直至本季度,各收入部门的经调整EBITDA总和才开始转负为正,本季为3,800万美元。

导致优步长期亏损的另一大原因是:长期以来,优步仅有出行部门能实现正的经调整EBITDA,其余部门尤其是外卖部门的亏损尤甚。

本季度,虽然出行部门录得6.3亿美元的经调整EBITDA,创历史新高。但外卖的亏损幅度同样创新高,本季的经调整EBITDA为-3.2亿美元。

优步最近强调的货运业务也未给公司带来新的利润来源,其经调整EBITDA仍然处于亏损阶段。

本季度,优步的前三大业务:出行、外卖和货运的经调整EBITDA利润率分别为22%、-80.6%和-37.2%。

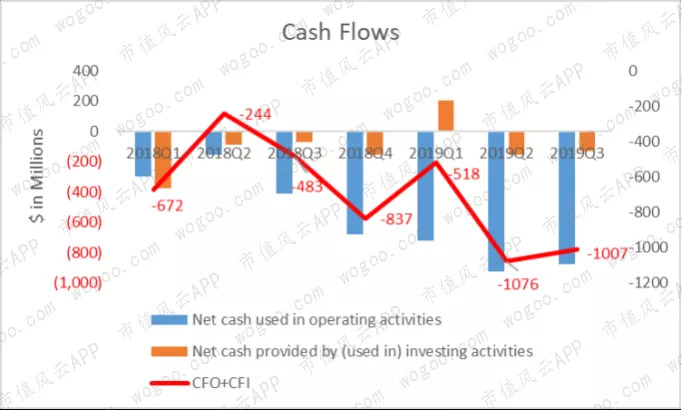

3、“烧钱”很厉害,但不差钱

从2018年一季度开始,优步的经营活动现金流从未实现过单季度的净流入。

本季度,优步经营活动现金流净额为-8.7亿美元,加上当期的投资活动现金流净额后计算的广义经营活动现金流净额为-10亿美元,均较去年同期发生了更大幅度的现金净流出。

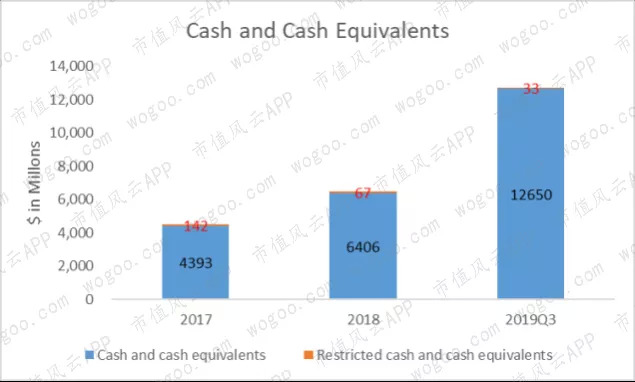

不过,虽然自身造血能力不行、烧钱能力一流的优步,却似乎不太需要为钱发愁。

从2018年一季度至今,优步通过融资活动获得的现金已经高达137亿美元,而期间通过经营活动和投资活动花出去的仅不到50亿美元。

同时,优步目前账面的现金储备丰富,截至本季度末,仅现金及现金等价物便高达127亿美元,腰包鼓鼓。

结语

优步的出现,让投资者看到了一种全新的商业模式,并一度为之振奋。

虽然在上市的当日便破发,让之前号称的“千亿市值”美梦破碎一地,随后股价一路下跌更也其大股东软银集团上了一课。

(孙正义称,为软银愿景基金的业绩感到“羞愧和失望”,来源:Reuters)

近来,优步更频频传出高管纷纷抛售、伦敦出行业务被吊销运营牌照、欲出售印度外卖业务等新闻。

优步的商业模式,到底行不行得通?这个问题再度摆到了投资者面前。

在风云君看来,优步也仍在不断探索其变现途径,无论是外卖业务到最近强调的货运业务以及其他众多孵化项目,都是优步在个人出行业务以外的新尝试。

在优步实现“改变世界”的愿景之前,先向资本市场证明其盈利能力,或许才更令投资者信服。

免责声明:

本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

评论