文|三文娱 依依

2019年,基于Molly形象自主开发的潮流玩具产品,为泡泡玛特贡献了4.56亿元收益。

而泡泡玛特在2017-2019三个年度的总收益,分别达到了人民币1.581亿、5.145亿、16.834亿元,净利润分别为160万、9950万、4.511亿元。

( 回顾:泡泡玛特年收入16.8亿净利润4.5亿元,将香港上市)

这家即将赴港上市的潮流玩具公司,以实际财务数据给了行业以信心。

近年来,潮流玩具在中国市场得到了快速发展。期间,也有不少中国公司将产品推广了到了美国、韩国、日本……等海外市场。

在这个潮流之下,我们也希望能更多地分析一些海外市场的动态。

今天我们介绍一下韩国角色产业市场的最新统计数据。根据韩国官方发布一份权威报告,2019年韩国的角色产业市场规模达到了12兆2070亿韩元(≈713.11亿元),同比2018年增长了2.4%。而自2014年以来,这一产业的市场规模每年以平均7.8%的增速在持续增长。

是谁在消费这些角色?角色产业有什么新的变化?未来发展趋势是什么?下面,我们将从这几个角度,做简单的阐述和分析。

谁在消费,什么样的角色形象会吸引用户关注?

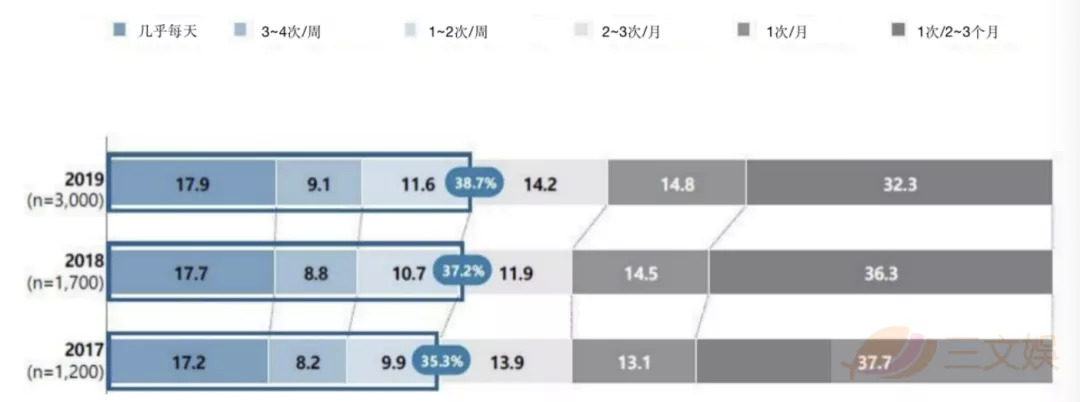

你每周都会使用角色形象进行聊天、对话吗?

2019年,有38.7%的韩国人会。

而在同一调查中,有17.9%的人表示,每天都在使用角色形象。

1个月使用过1次,2~3次的占比分别为14.8%和14.2%。

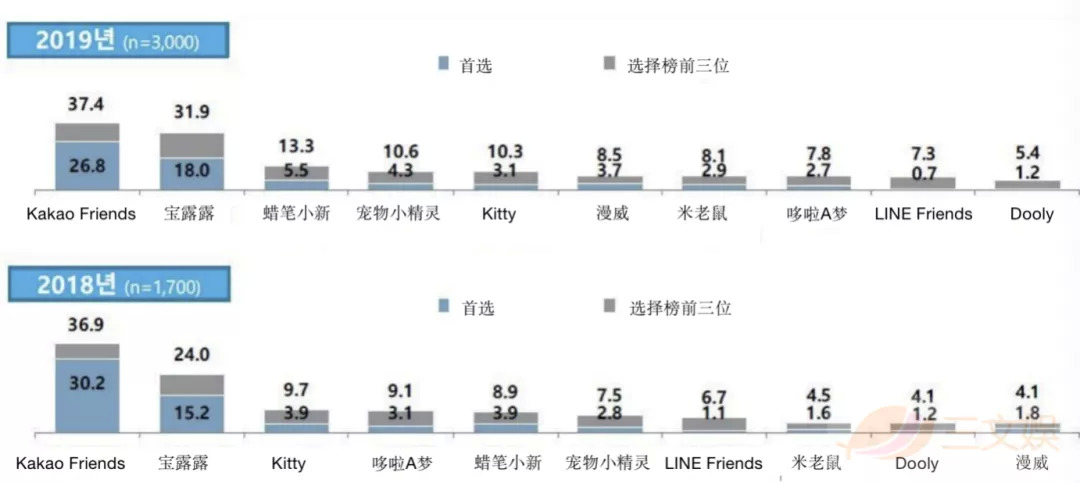

对角色知名度的调查显示,首选(1+2+3为准)选择Kakao Friends的比重高达37.4%,其次是企鹅宝露露(31.9%),之后是日本动画蜡笔小新(13.3%)、宠物小精灵(10.6%)。

同2018年相比,Kaka Friends仍旧稳居榜首,宝露露位列第二。

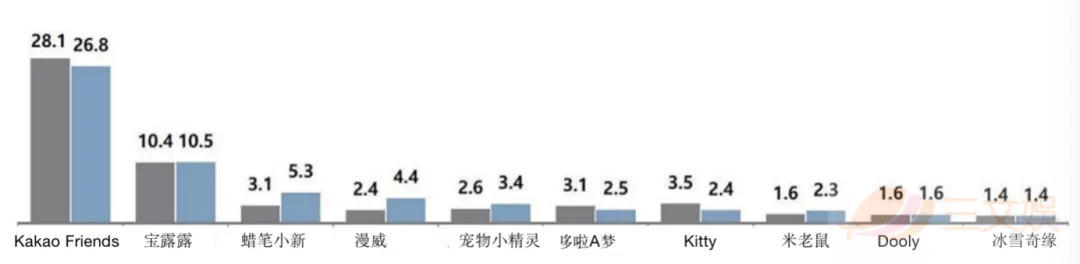

而在“我最喜爱的角色”调查中,Kakao Friends以26.8%(1+2+3为准)的得票率稳居榜首,其次是企鹅宝露露(10.5%)、蜡笔小新(5.3)、漫威(4.4%)。

在“为什么会喜欢这个角色”的调查中,回答“喜欢该角色的设计”的人数占比最多为66.5%,其次是“毕竟熟悉、经常见到”(40.6%)、“喜欢角色的行为”(31.4%)、“喜欢角色登场的作品”(21.7%)。

由此可以看出,角色的设计是众多用户选择的首要因素。

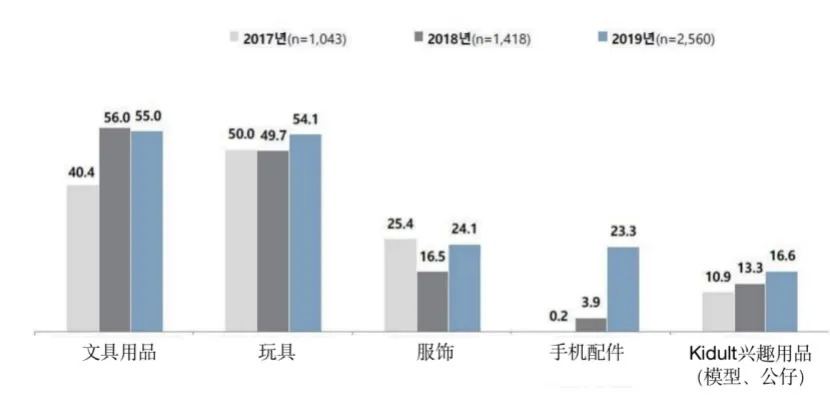

在“最近一年购买的主要角色周边产品是什么”的调查中,55%的回答是文具,其次是玩具(54.1%)、服饰(24.1%)、手机配件(23.3%)、模型/公仔(16.6%)。从表中可以看出,手机配件的购买率增长速度最快。

角色产业市场的变化

韩国角色产业的高速增长,离不开商家的助力。

随着韩国经济形势的恶化、商品市场的竞争加剧,越来越多商家开始引导消费者更多地关注商品传递的经验和情感价值,这也使得角色经济在韩国得到快速发展。

而销售渠道,零售、流通市场在以线上、移动端为中心的方向重组。

2018年,韩国的线上产品交易额达到了111兆8939亿韩元(≈6536.84亿元),同比增长了22.6%,第一次突破了100兆韩元(≈5842亿元)的大关。

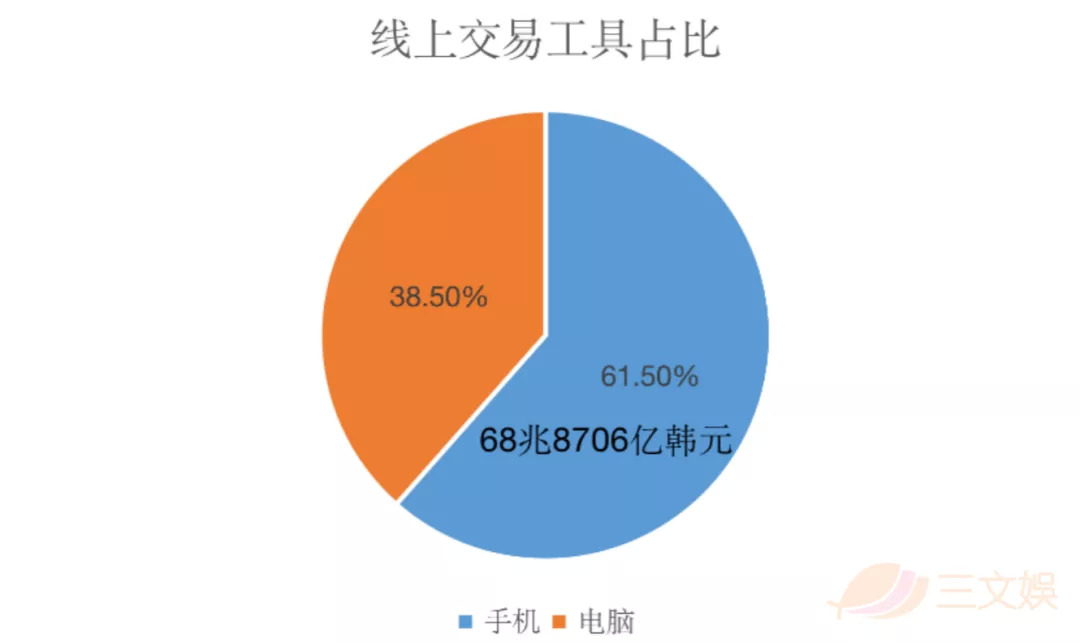

其中,通过移动设备进行的交易额达到了68兆8706亿韩元(≈4023.42亿元),占据线上交易总额的61.5%。角色商品市场也与之反映出相同的变化。

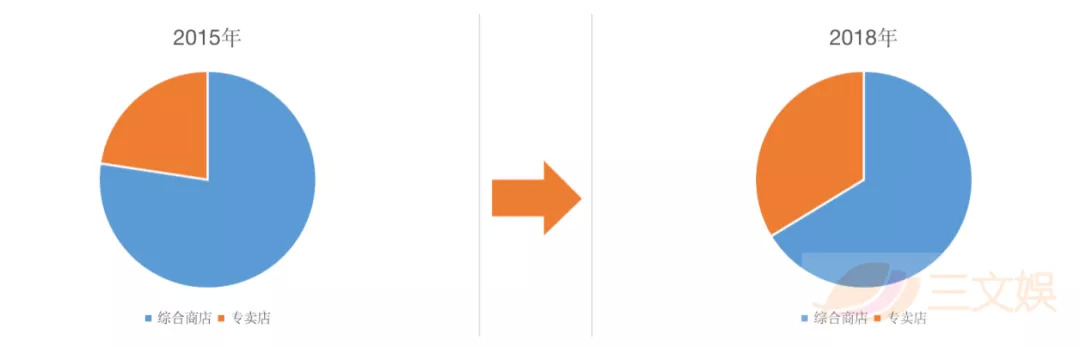

以2018年12月基准,线上店铺中,综合性销售店铺占总体店铺数的66.3%,销售单一产品及专卖店形式的线上店铺占33.7%。

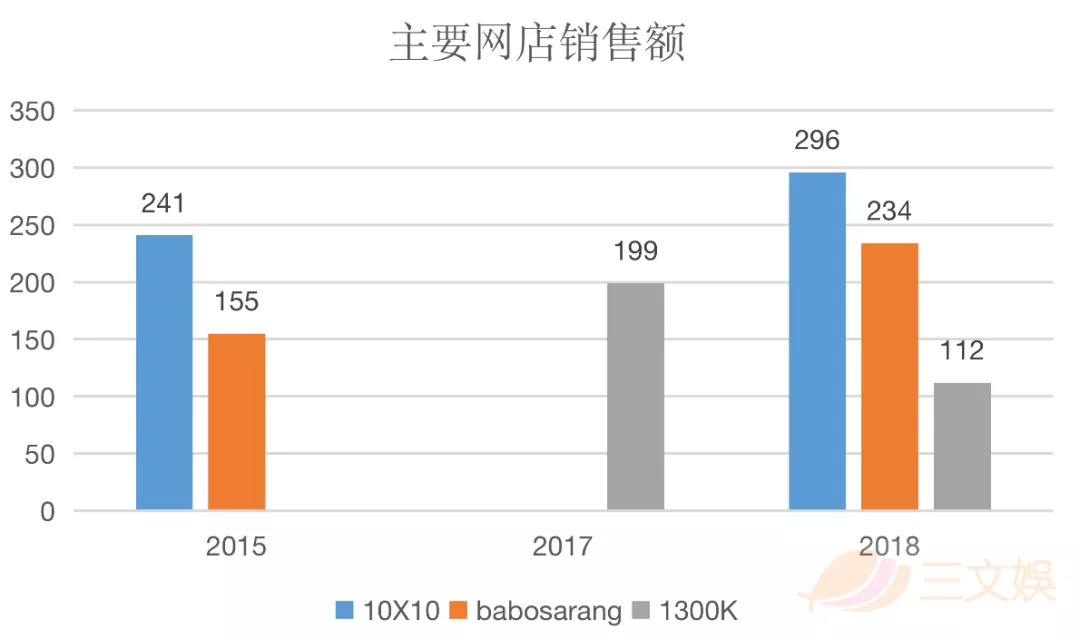

其中,主要以销售角色产品的专卖店有10X10、babosarang、1300K等。

10X10店2015年的销售额为241亿韩元(≈1.41亿元),到了2018年销售额达到了296亿韩元(≈1.73亿元)。

Babosarang2015年的销售额为155亿韩元(≈9055万元),到了2018年销售额达到了234亿韩元(≈1.37亿元)。

而1300K2018年的销售额为112亿韩元(≈6543万元),同期比较减少了约87亿韩元(≈5082万元),但净收益却实现了转亏为盈。

随着LINE、Kakao等角色产品成功出海,韩国的角色产业在2018年第一次实现了贸易顺差。这也同样得益于线上销售的发展。

据韩国的关税厅统计显示,2018年海外用户通过网络购买韩国角色产品相较于2017年增加了961万件,实现了36%的增长,总收益为32.5亿美元(≈231.03亿元),相较于2017年实现了25%的增长。

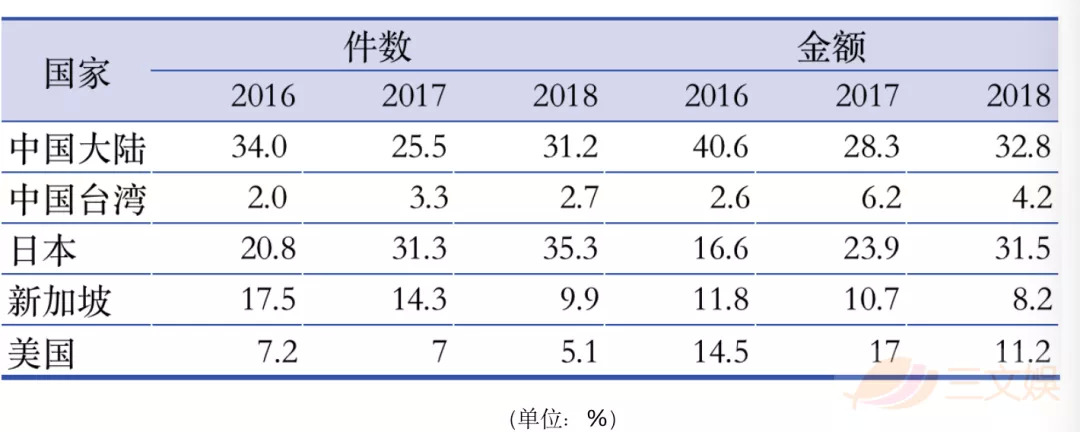

主要通过线上销售,韩国商品在中国、日本、美国、新加坡,以及中国台湾的出口规模达1000万美元(≈7108.5万元)。

按照出口件数基准来看,出口马来西亚(89%)、印度尼西亚(51)、中国澳门等地区的增长率最高。

随着阿里巴巴在韩国设立分公司以来,LINE Friends、Kakao Friends、企鹅宝露露等韩国著名的角色通过入驻天猫商城,在2017年的光棍节实现了超高的销售额。仅LINE Friends一个品牌就实现了46亿韩元的销售额。

除了线上销售,快闪店的举办也为角色产业带来了相当可观的收益。2014年,Kakao Friends在Sinchon现代百货开设了快闪店,开业仅5天就实现了2亿韩元(≈116.84万元)的销售额。

角色产业也为线下的大型购物商场带来了新的商机。

在韩国的乐天玛特的儿童玩具业务的营业额,以肉眼可见的速度急速下滑的时候,与Toysrus签订授权,以Kidult为目标用户,推出以角色模型、公仔、遥控玩具等商品。

此外,Toysrus与通过选秀出道的限期偶像团体Wanna One合作,推出的公仔在乐天玛特开展独家预售活动,取得了粉丝们的欢迎。

这一系列的举措成功解救了乐天玛特的玩具业务。以成年人为主要目标用户的转型,使其销售额从2016年仅占乐天玛特销售总额的7%,增长至2018年的15%。

而在运营方面,角色产业里的公司和产品也需要强强联合。

下面我们以两家公司为例说明:

1、EBS Media+Baby Bus

EBS Media是韩国教育放送公社(EBS)的子公司,专门负责运营儿童节目的制作和放送。

2019年,EBS Media与中国的宝宝巴士(福建)网络科技有限公司合作,开始布局以熊猫为原型制作的角色奇奇和妙妙,以中国幼儿教育为主要目标的文化项目。

以奇奇和妙妙的角色制作的教育APP多达160多个,出品童谣1500余首,同时被翻译成19国语言在144个国家和地区上线。

2、CJ ENM+VOOZ

CJ是韩国最具有影响力的娱乐公司,而VOOZ是曾经创造了最具有商业价值的角色Pucca(中国娃娃)的动漫制作公司。两者在2018年正式联手,双方的合作不仅局限于动画制作,还延伸至了角色授权等业务。

2000年通过Flash动画与大家见面的Pucca的人气曾席卷全球,在2008年为VOOZ实现了3000亿韩元(≈17.53亿元)的收益,其中的97%来自海外。而在2017年最受海外用户欢迎的韩国角色调查中,Pucca荣登了榜首。

趋势:从品牌角色到角色品牌

在韩国,角色产业发展的最好的当属LINE Friends和KakaoIX两家企业,二者都源自于移动通讯工具的表情包业务,后发展为所属企业的营收利器,成为独立的产业。

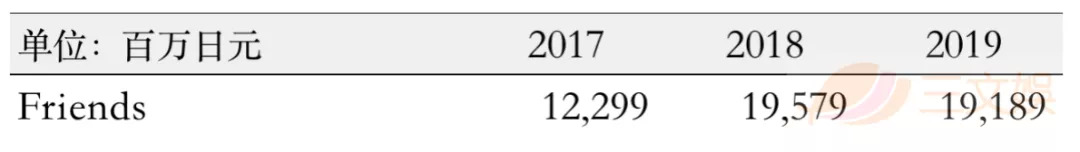

LINE Friends擅长把握市场动态,通过与BTS(防弹少年团)、王源等超人气偶像合作,吸引了当今的消费主流群体——千禧一代。LINE Friends的这一创举,使得该企业2019年的营收达到了191.89亿日元,对比2016年的1010亿韩元(≈5.9亿元)的营收实现了两倍的增长。

(数据出自《角色产业白皮书》以及LINE官方发布的财报)

KakaoIX则通过业务整合,大力发展海外市场等举措,2019年实现了1450亿461万韩元(8.47亿元)的营收,相比2015年的5842万元的营收,实现了14倍多的增长。

Kakao公司推出的KakaoBank,通过利用Kakao Friends在短短的一个月内就吸引了超过300万的用户前来开户,2年后累积发行804万张的check card。从Kakao Bank2020年发表的第一季度财务报告称,第一季度的净利润达到了185亿韩元(≈1.08亿元),同期对比增长了181.3%,自成立以来第一次实现了转亏为盈。

受到Kakao Bank的影响,韩国的各家银行也开始陆续推出自主开发的角色。ShinHanBank推出了SOL EXPLORERS、KB国民银行推出了LIIVFriends、NH农协银行推出了All One Friends、友利银行推出了维菲Friends(音译)。

但不同于Kakao Friends已经通过Kakao Talk广为人知,这些角色的成效还有待观察。不过,在2016年友利银行与VOOZ签订了维菲Friends的角色代理合约,两年内将收取1亿1000万韩元(≈64.26万元)包括附加税在的手续费。这一举措使得有力银行成为第一家靠原创角色实现收益的银行。

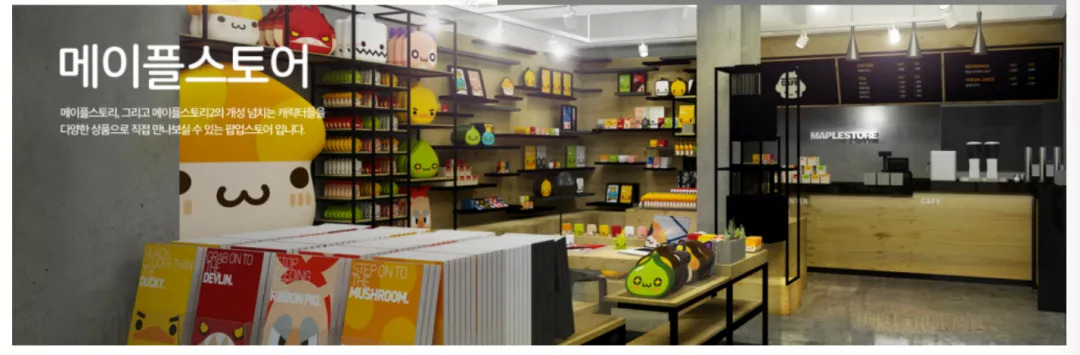

比起银行,游戏行业在角色产业运营方面具有得天独厚的优势,但同时也具有一定的局限性。游戏行业可以利用自身运营的游戏角色,对准精确的目标用户,投放角色周边产品。最为引人关注的就是被称为3N的Netmarble、NCSoft、NEXON三家游戏公司。

到了2018年,Netmarble Store销售300多种产品。NCSoft旗下的Spoonz为了打破其主要以男性为主要消费用户的局面,吸引更多的千禧一代及女性用户,2019年第一家旗舰店正式开业。此外还进行了与7-11便利店、农心食品、乐天影业等多领域的合作。

评论