记者 |

2018年资管新规以来,“券业一哥”的资管业务经营的如何?

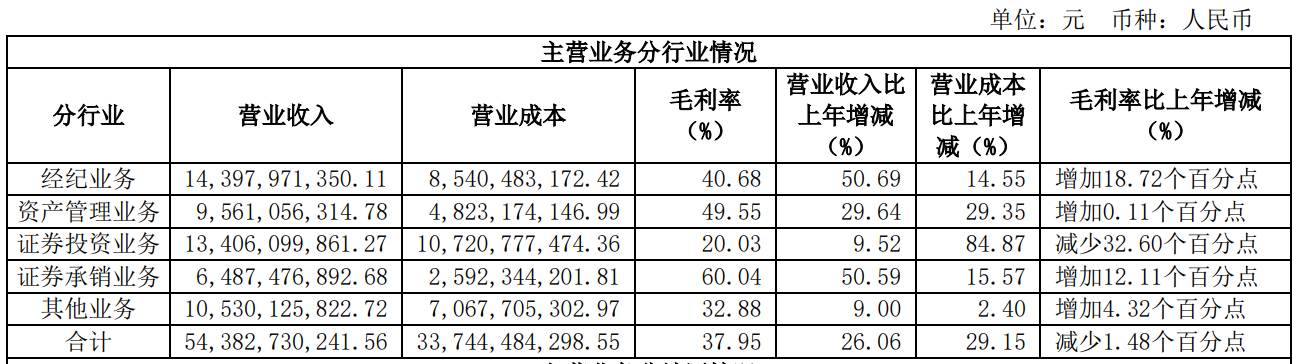

3月18日晚间,中信证券(600030.SH)发布2020年年度报告,实现营业收入543.83亿元,同比增长26.06%;归属于母公司股东的净利润149.02亿元,同比增长21.86%;拟每10股派发现金红利4元。

其中资管业务实现营收95.61亿元,同比增长29.64%;营业利润47.38亿元,同比增长29.93%,毛利率为49.55%。

中信证券资管业务不只包括自身的证券资产管理,还包括了控股子公司华夏基金,2020年基金大年的环境下华夏基金对业绩的贡献颇大。

截至报告期末,华夏基金管理资产规模1.46万亿元,同比增长41.57%。其中,公募基金管理规模8046.36亿元;机构及国际业务资产管理规模6565.06亿元。全年实现营业收入55.39亿元,同比增长39.26%;净利润15.98亿元,同比增长33.02%。

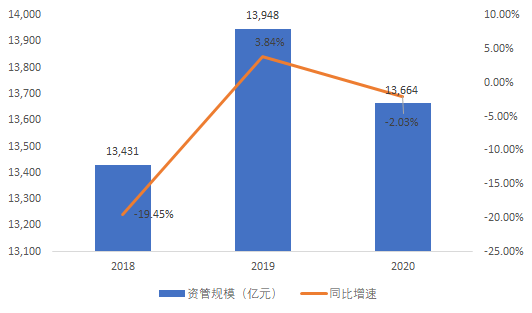

受到资管新规的影响,证券资管业务规模再度出现下滑。2017年中信证券资管规模约为1.67万亿元,2018年下滑了19.45%,2019年有所提升,2020年资管规模再次下滑至13664.01亿元,同比减少2.03%。

其中,2018年、2019年主动管理规模占总规模的41%和50%,2020年这一规模达到10526.45亿元,占比77.04%,同比增长50.75%。

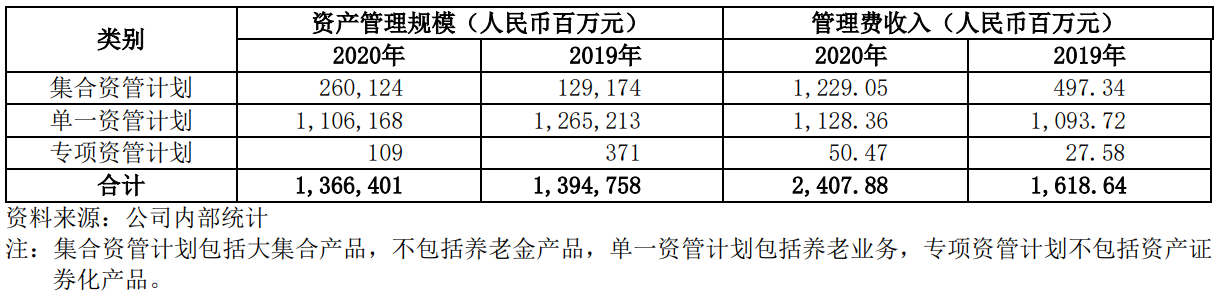

管理费收入方面,2018年、2019年都处于下滑态势,2020年则实现收入24.08亿元,同比增长48.76%。其中,2020年集合资管计划的管理费收入与2019年相比实现翻倍增长。

一位券商资管业内人士告诉界面新闻记者:“券商资管近几年规模都是下降的,要清理以往不符合资管新规的那些业务。那些业务的管理费都是很低的,高的千一,万几的都有。现在新发的那些偏权益的管理费都是百一左右的管理费。”

与此同时,资管新规下公司私募资产管理业务市场份额约13.50%,较2019年略微扩大,排名仍为行业第一。

3月16日,中国证券投资基金业协会公布了2020年四季度证券公司私募资产管理月均规模前20家,中信证券以10261.29亿元的月均规模位居榜一,约为第二名招商资管的2倍;并且,在证券公司私募主动管理资产月均规模前20家中,中信证券以6646.57亿元的月均规模高居榜首,约为第二名国泰君安资管的2倍。

另一方面,与强调投资能力的资管业务不同,财富管理更强调与客户之间的关系。年报显示,公司财富客户数量12.6万户,资产规模1.5万亿元;600万元以上资产高净值客户数量2.7万户,资产规模1.3万亿元;财富管理账户签约客户1.3万户,签约客户资产超1700亿元。

在券商们纷纷成立自己的资管子公司潮流中,中信证券今年2月正式宣布,公司拟出资不超过人民币30亿元(其中初始注册资本10亿元),设立全资子公司中信证券资产管理有限公司(暂定名)(简称“中信证券资管”)。

从后续的经营范围来看,成立资管子公司的意图在于获得自己的公募牌照,但目前仍受“一参一控”的限制。中信证券资管设立后,将由其承继中信证券的证券资产管理业务,具体包括证券资产管理业务、公开募集证券投资基金管理业务以及监管机构核准的其他业务,其中公开募集证券投资基金管理业务待相关法规出台后方可申请。

同时,中信证券为资管子公司提供累计不超过人民币70亿元(含)净资本担保承诺,并承诺在中信证券资管开展业务需要时,公司据此扣减相应数额的净资本,以此保证其风险控制指标持续符合监管要求。

股价表现方面,中信证券2020年累计上涨18.05%,这一涨幅在经历了2021年前三个月后被悉数吐回,2021年至今累计下跌超20%,3月19日午间收盘价为23.45元/股。

评论