记者 | 王鑫

头部券商一季度业绩大刹车!

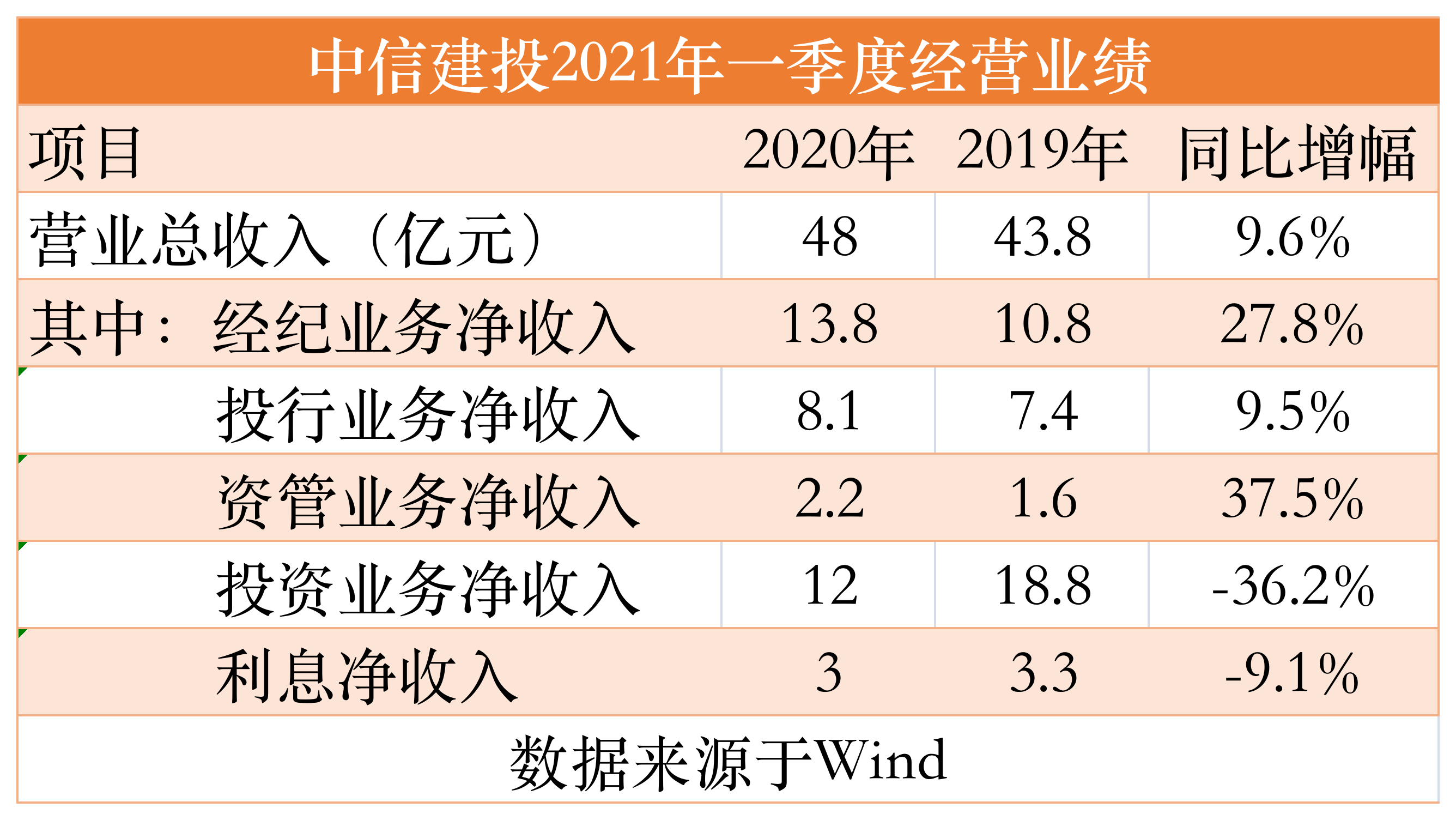

4月22日,中信建投披露2021年一季报显示,报告期内,中信建投实现营业收入48.04亿元,同比增加9.63%,实现归母净利润17.22亿元,同比下降11.74%。

这份一季度“成绩单”和中信建投此前亮丽的2020年业绩形成鲜明反差。中信建投去年实现营业收入和归母净利润234亿元和95亿元,分别同比增长70.53%和72.85%,增速在头部券商中可谓翘楚。

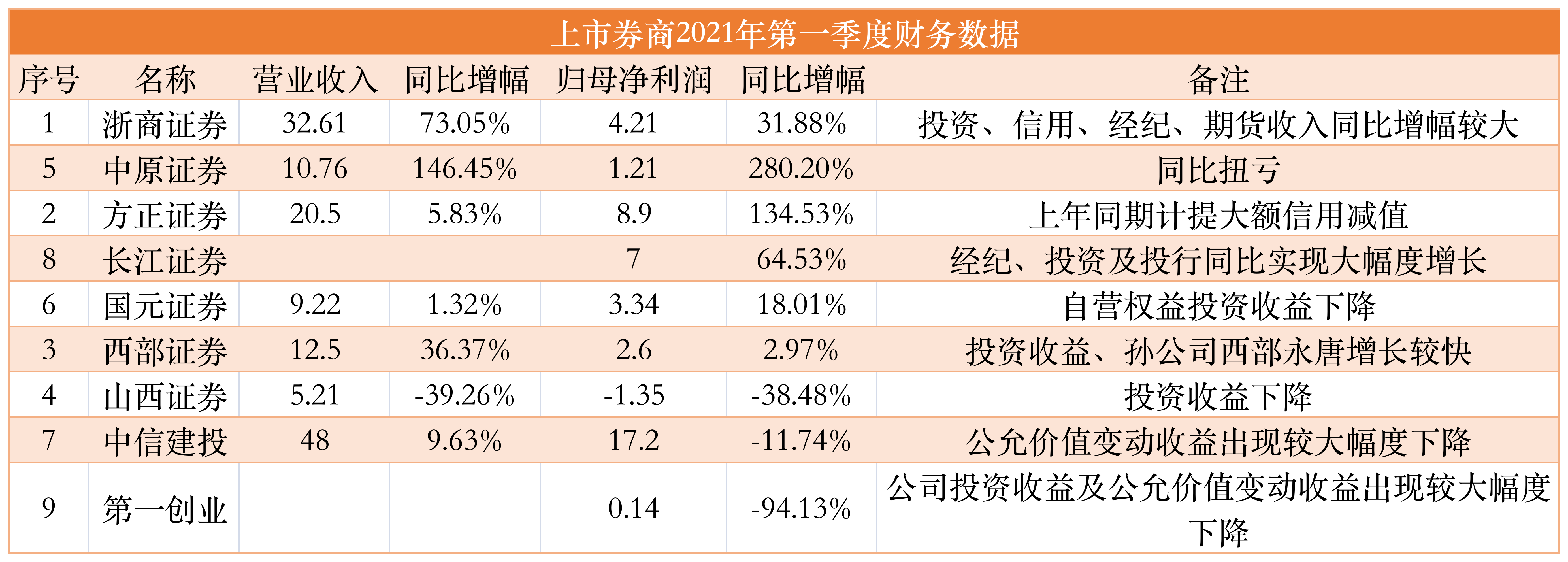

中信建投归母净利润是近3年内首次转负,截至4月22日,已有9家A股上市券商披露了2021年第一季度财务数据,山西证券、中信建投和第一创业等3家券商的归母净利润增速为负,数量占比达1/3,原因均为投资收益表现不佳。

减值转回难挡增速“掉头”

投资收益拖累中信建投营收增速。

从营收结构来看,经纪业务、投行业务和资管业务实现正增长,投资业务和利息净收入增速为负,由于投资业务是中信建投的第一大营收来源,增速转跌无疑对业绩增速蒙上一层阴影。

当季,中信建投的自营投资业务收入为12亿,同比下降36.2%。细分来看,第一季度实现投资收益20.2亿元,同比增加24%,但公允价值变动损益为-8.2亿元,同比暴跌430.59%,去年同期为2.5亿元。

公允价值变动收益是券商交易性金融资产公允价值与账面余额之间的差额,可简单理解为券商在投资时形成的的浮亏。

中信建投当季实现利息净收入3亿元,同比下降-9.1%,其中利息收入20.34亿元,利息支出17.37亿元。

虽然股债承销规模双降,但中信建投的优势业务投行业务增速依然稳健,一季度实现8.1亿元净收入,同比增长9.5%。

Wind数据显示,2021年一季度,中信建投股债承销规模累计2587亿元,其中股权承销规模为232亿元,债券承销规模为2355亿元;2020年同期,中信建投的股债承销规模累计为3375亿元,其中股权承销规模为638亿元,债券承销规模为2736亿元。

中信建投的经纪业务、资管业务在第一季度分别实现净收入13.8亿元和2.2亿元,分别同比增长27.8%和37.5%。

中信建投归母净利润增速为负主要系营业支出增速远高于营业收入。一季报显示,其第一季度营业支出为27.55亿元,同比增加46.51%,其中业务及管理费为20.67亿元,同比增长21.92%。

值得一提的是,中信建投在一季度转回买入返售金融资产减值损失1.1亿元,该科目2020年同期计提损失1.1亿元。纵然转回可增厚公司利润,不过难挡归母净利润增速转负的趋势。

据统计,已披露2020年报的31家券商信用减值损失总额为287亿,同比增长68%,其中中信建投的信用减值损失为13亿元,而2019年末为转回5900万元。彼时有分析师称,券商2020年业绩超出预期,通过计提减值把利润压一压,在财务上“洗个澡”,为来年业绩做铺垫。

当日,中信建投还公告称,拟出资金额不超过人民币25亿元设立全资资管子公司,名称暂定为中信建投证券资产管理有限公司。

近期已有中信证券、中金公司等头部券商相继宣布设立资管子公司,截至目前,已有20家券商系资产管理公司成功设立。

投资业务或成“胜负手”

投资业务成为决定券商业绩的胜负手。从结构来看,投资业务是券商挣钱的主力,从逾30家上市券商年报数据来看,券商近3成收入来自投资业务,若此业务波动较大,势必将影响营业总收入的增速。

统计显示,除前述中信建投外,山西证券一季度归母净利润为-1.35亿元,且增速为-38.48%,第一创业归母净利润暴跌94.13%至0.14亿元。

归母净利润增速为负的券商,均是因为投资业绩不佳,第一创业坦言,受第一季度股票及债券市场波动影响,公司投资收益及公允价值变动收益出现较大幅度下降。反之,经营业绩增速较为突出的浙商证券和长江证券,归因于投资收益增幅较大。

一位中小券商首席非银分析师称,券商投资收益出现分化,原因为去年基数的差异以及投资端股票和债券资产配置结构的差异,今年1季度债市较为震荡,不及去年同期。

“投资业绩分化主要跟各家券商的自营投资策略有关,重仓固收类资产的券商一季报投资收益都不会太好看,但重仓权益的券商表现相对好很多,个体化特征会比较明显。”北京地区一位首席非银分析师对界面新闻记者表示。

“一季度利率债的利率是先上后下,整体上行,短端上行幅度高于长端,一季度市场比较悲观,普遍短久期,降杠杠,收益不太好。”一位中小券商固收分析称。

权益市场方面,2020年因疫情“暴击”,券商投资收益更“难看”。

2020年一季度,上证指数下跌9.83%,深证成指跌4.49%,创业板指数逆势上涨4.1%,28个申万一级行业仅有5个上涨,彼时37家上市券商投资业务收入合计276.8亿元,同比下滑40.04%。

2021年的权益市场仍然延续震荡,春节后A股经历一波较大幅度的回撤,抱团股也集体“跌倒,但总体情况好于2020年。数据显示,截至3月末,上证综指跌0.9%,深证成指跌4.78%,创业板指跌7%。从板块来看,一季度28个申万一级行业涨跌对半,14个行业上涨,14个行业下跌,涨跌幅均值为-1.04%。

“除了市场整体情况,具体还要看各家券商的持股风格,也要看其仓位和操作,不同券商差异较大。”沪上一位非银分析师表示。

评论