文|文軒财经

近日,千禾味业推出主打四川特色风味的中式复合调味料,在千禾味业营收增速放缓且未增利的背景之下,千禾味业做出了新的尝试,这一举动是否能为千禾味业带来新的变化?作为川内老牌酱油品牌,千禾酱油要如何在当前的境遇中获得改善?

带着这些问题,我们试探性的分析千禾味业,以此了解这家发源于东坡故里眉山的上市调味品企业。

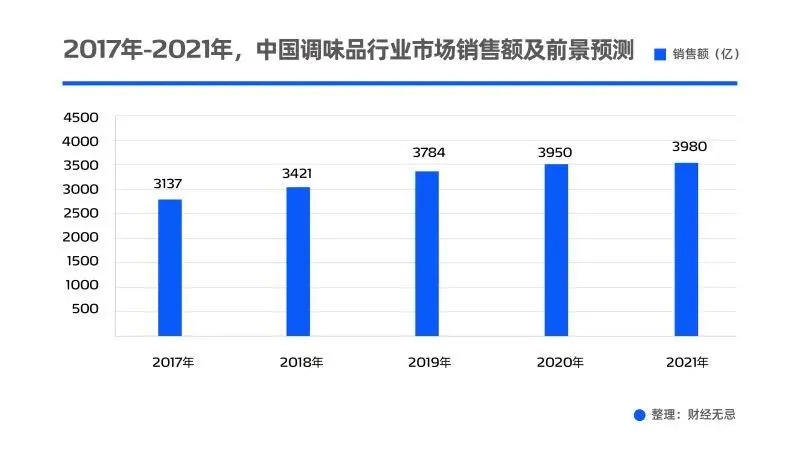

01、“有盐有味”的酱油市场

公开资料显示,千禾味业成立于1996年,位于东坡故里四川眉山,主营产品是酱油、食醋等调味品。从其2020年营业收入构成来看,千禾味业营业收入的主要来源于酱油,占比达60%以上。

单酱油产业看,生抽、老抽、鲜味酱油、蒸鱼豉油等常见品类是日常的主销产品。

而近些年,酱油品类走向细分,如有机酱油、口蘑酱油、拌饭酱油、饺子酱油等,各大企业根据不同的酿造技法或使用场景不断推陈出新,以满足消费者的各种需求。

酱油行业是我国调味品行业中收入规模最大的子行业之一,其行业规模及产销量均位居调味品行业首位。

随着消费升级,酱油市场需求日益品质化、高端化,酱油产品随之不断调整改变,行业销售收入保持较快的增长速度。

有行业报告数据显示,2020年酱油市场规模达到千亿元。调味品作为生活的刚需品,这一行业看起来短时间也不会存在消费饱和的问题,消费者需要新颖健康的商品来不断刺激。

所以靠卖酱油起家的千禾味业,抓住了整个酱油产业成长的红利期,随着消费市场的不断细化,用户群体选择酱油的门类也越来越多,看上去市场多了很多机会,但是放到整个市场看并非如此。

尽管市场持续向好,但是在众多玩家的细分市场要做出成绩难度不小,天味食品、颐海国际、海天味业等一众老牌调味品企业瓜分市场,千禾味业想突出重围绝非易事。

02、“打“好酱油 不容易

营收下滑,是千禾味业目前面临的一大问题。

千禾2021年一季度财报显示,千禾味业实现营收4.78亿元,同比增长32.91%;归属母公司股东的净利润3989万元,同比下降43.34%。

千禾味业在公告中解释到,“费用增长是千禾味业盈利不及预期的主要原因之一”。2021年一季度,千禾味业期间费用率首次突破三成,达到31.91%。

文轩财经梳理数据发现,千禾味业出现营收下滑在上一个年度已有所表现,从2020年各季度业绩来看,千禾味业营收增速下滑明显。

数据显示,千禾味业2020年四个季度营收分别为3.59亿元、4.40亿元、4.23亿元以及4.71亿元,同比增速分别为23.65%、44.95%、26.01%以及10.74%。

2020年千禾味业实现营业收入16.93亿元,同比增长24.95%;实现归属于上市公司股东的净利润2.06亿元,同比增长3.81%。

值得一提的是,2020年同行业的海天味业实现收入228亿元,同比增长15%;净利润64亿元,同比增长20%;中炬高新实现营业收入51.23亿元,同比增长9.59%;净利润8.9亿元,同比增长23.96%。

从上面的业绩数据看,千禾暴露出规模小,市场占有率相对较低,营收增速相对缓慢的情况。

对此,中国食品产业分析师朱蓬丹对文轩财经表示:“千禾味业整个营收放缓有几个原因,一,整个高端酱油品类,在资本市场的吸引力有待加强,而消费端对于高端酱油市场的接受度还不高;二,整个渠道的局限性,现在千禾基本主要是以商超为主渠道。那餐饮批发市场流通基本没有,渠道单一性制约增长空间;三,千禾产品品类较为单一,矩阵品类少,发展同样受限”。

自2016年上市以来,千禾酱油以品牌高端化的市场定位,在一众酱油竞品中塑造了自身的产品画象,从市场营销,产品设计,主打有机酱油等多角度来提高产品溢价和影响力。

来源:千禾味业官网

尽管,这一市场战略在初期给千禾确实带来了利好的改变,在相对较为小众的高端酱油市场获得了新的份额。不过从近来两年呈现的营收数据看,似乎“高端化”的产品对市场的吸引力略显疲软。

事实上,千禾酱油真如其自身宣传定位的那样高端吗?

来自证券市场周刊报道中的数据,2018-2020年千禾味业酱油成本中直接材料分别为2.35亿元、3.2亿元和3.85亿元,即单吨直接材料金额分别为2113元、2106元和1903元。

同期,海天味业单吨直接材料金额为2353元、2352元和2316元,中炬高新单吨直接材料金额为3116元、3012元和2745元。这就是说,在黄豆等原材料的使用上,千禾味业单吨直接材料使用金额最低。

一面是市场高端化的定位,而在产品自身用料上却在做减法,这显然不利于企业自身的长远发展。

千禾在陷入营收增长乏力的处境之下,首次尝试进军新复合调味料市场,较低的门槛和成本之下,在四川这一市场的玩家就更多了。

千禾能够通过复合调味市场换来新局面还未知。

03、首试复合调味料市

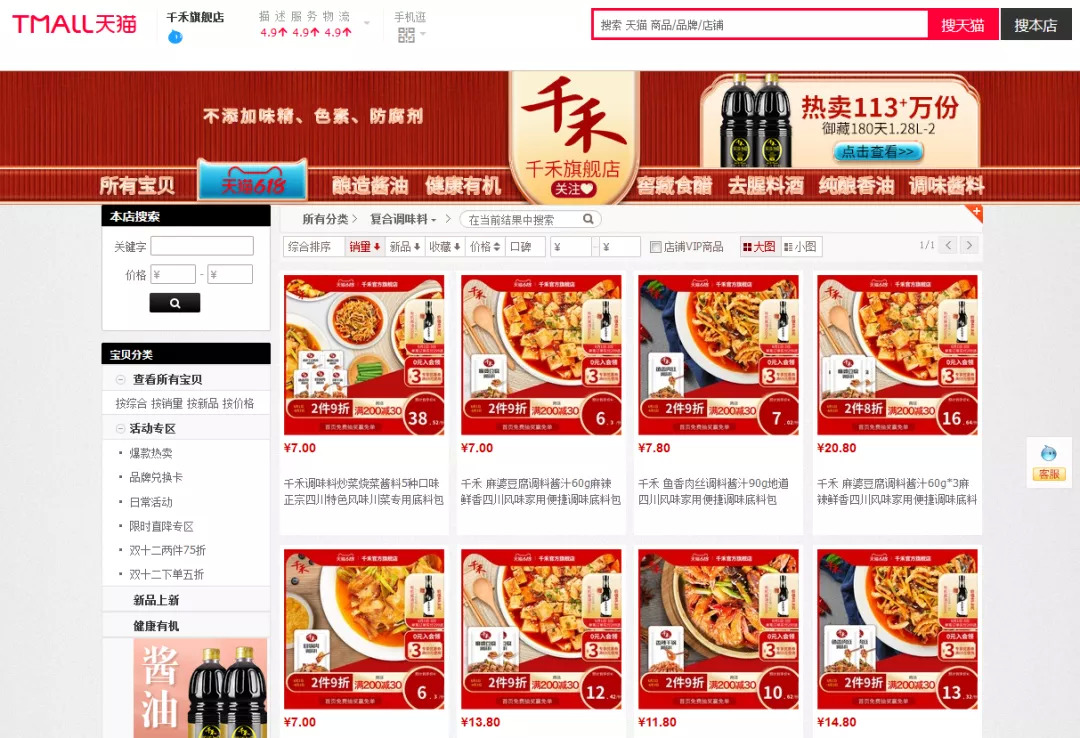

文轩财经打开淘宝,千禾味业新上了鱼香肉丝、麻婆豆腐、青笋土豆烧鸡、回锅肉等复合调味品,这也是千禾近年来首次尝试进入符合调味料市场。

千禾味业淘宝店

关于入局复合调味料一事,千禾味业相关负责人在此前在接受北京商报记者采访时表示,“千禾味业做高品质高端酱油、食醋、料酒,这些基础调味料是千禾味业的优势,也是复合调味料高品质的基础;泡椒、泡姜、豆瓣等川味元素是四川企业的擅长,千禾味业有四川人独有的地道体感。”

“此次推出的复合调味料产品主要是基于拓宽电商产品线需求的考量,也是千禾味业基于消费者消费习惯的变化,迎合市场渠道变革的态度。目前,千禾味业在产品战略层面保持不变,依然以千禾味业的酱油、醋和料酒产品为主导。”千禾味业相关负责人此前对媒体表示。

中国食品产业分析师朱丹蓬对文轩财经表示,千禾味业的尝试其实不仅是对自身产品系的丰富,从市场端看这一细分市场的份额也不小。

公开数据显示,2020年我国复合调味料市场规模约为1500亿元,2021年将达1658亿元。其中,川式复合调味料目前总体市场容量是在1030亿元,到2025年有望达到1800亿元,复合调味料增速在12%左右。

但是对于这一成熟市场,竞争压力比酱油市场更大,海天、好人家、百味匙、李锦记等企业早就入局,其余复合调料品市场渗透率已经非常高了,所以对于千禾而言进军复合调味料产品市场可能晚了一步。

04、文轩财经观点

千禾味业应该寻求新的成长

作为西南地区调味品行业龙头企业,千禾在过去几年也在尝试全国化的布局。

2019年8月,千禾味业以1.5亿元、溢价12.39倍收购了镇江金山寺100%股权,希望借助于购买现成渠道打开华东市场,但最终并未如愿。

这一次收购甚至对千禾的现金流及营收带来了负担,从而导致其在2020年业绩的直接原因。

目前上市的调味品企业主要包括:海天味业、中炬高新、恒顺醋业、千禾味业、加加食品等,其中千禾市值仅为207.42亿元,位居头牌的海天味业市值为5792.29亿元。从两家企业的市值差就可以窥探这一行业的空间与千禾目前所处的市场排位。

千禾味业与海天味业市值情况

在文轩财经看来,千禾目前所面临的问题在于产品驱动力和影响力的减弱,在强敌高占有率的市场环境下,千禾味业尽管依托高端产品定位开局,但如何有效持续的背书市场是关键。

尤其是在规模较小,产品矩阵力不足,渠道单一的前提之下,千禾味业更应该寻求新的成长方式,当然这种成长方式可能会很独特,一旦找到市场缺口,深入进去,就能开辟出全新的局面。

评论