记者丨梁怡

6月30日,深交所新受理了杭州广立微电子股份有限公司(简称“广立微”)的创业板上市申请,本次公司拟融资9.56亿元,发行股票不低于5000万股,保荐机构为中金公司。

值得一提的是,IPO前夕,众多外部投资机构突击入股,其中包括中国互联网投资基金(有限合伙)以2000万元受让公司实控人郑勇军1.3333%股份。

此次闯关创业板,广立微选择《上市规则》第(二)款的上市标准,即“预计市值不低于10亿元,最近一年净利润为正且营业收入不低于1亿元”。

据悉,不久前国内EDA龙头企业华大九天正式提交创业板上市申请,而2020年毛利率出现下滑,业绩过度依赖前五大客户的广立微又当胜算几何?

属制造类EDA且提供WAT电性测试

广立微是领先的集成电路EDA软件与晶圆级电性测试设备供应商,公司专注于芯 片成品率提升和电性测试快速监控技术,是国内外多家大型集成电路制造与设计企业的重要合作伙伴。

EDA全称Electronic Design Automation,又称电子设计自动化,即使用计算机软件对集成电路等电子系统进行自动辅助设计的过程,集成电路设计中使用的计算机辅助设计软件可称为EDA软件。

据ESD Alliance数据显示,全球EDA市场主要由Synopsys、Cadence、Mentor Graphics三大EDA厂商主导,其合计市占率超过60%,同时三大EDA厂商还占据了国内EDA行业超过90%的市场份额。

近年来,伴随着国内集成电路行业的发展,国内也出现了包括广立微、华大九天、 概伦电子等一批在集成电路细分领域内占据一定市场份额的EDA企业。

根据使用EDA应用环节的不同,可将EDA软件大致分为设计类EDA与制造类EDA。 前者主要用于芯片设计阶段,包括功能设计、布局布线、物理验证及仿真模拟等功能,能够辅助工程师更加便利的完成芯片设计,并验证虚拟设计的有效性。而后者则主要用于芯片制造阶段,除了仿真、验证、模型、后端等工具外,制造类 EDA还包括能够模拟和指导具体生产过程的OPC、TCAD工具,监控并指导改善生产工艺的成品率、制造大数据工具,以及提升生产效率的MES、EAP等工具。

此前闯关创业板的国内EDA龙头企业华大九天则属于设计类EDA企业,同三大巨头处于直接竞争关系,据华大九天的招股书显示,2020年其实现营收为4.15亿元,净利润为1.04亿元,占领我国EDA市场约6%的市场份额,居本土EDA企业首位。

而广立微的EDA软件相关业务包括软件技术开发和软件工具授权业务,其软件产品属于制造类EDA,主要聚焦于芯片成品率提升,当产品芯片设计版图完成后,根据对产品芯片的分析,完成测试芯片的测试结构、外围电路设计,生成测试芯片设计版图。

在公司的国内竞争对手中,主要为同属制造类EDA的全芯智造,而在国外EDA厂商中,存在类似业务的为PDF Solutions。

此外,半导体测试主要可以分为WAT测试、CP测试及FT测试,目前广立微的测试机及配件业务提供的测试机主要用于WAT测试阶段,是国内少数具备WAT电性测试机供应能力的企业。

据悉,在全球半导体测试机市场内,市场占有率最高的美国泰瑞达、日本爱德万占据了约半数的市场份额,而在WAT电性测试设备领域,美国Keysight也基本处于市场垄断地位。

经过多年的研发积累,2020年广立微的WAT高速电性测试设备实现了量产,并且获得了华虹集团、粤芯半导体等国内晶圆厂商的认可,打破了国外企业的垄断局面,达成了在WAT测试设备领域的国产替代。

此外,研发投入方面,报告期内,广立微的研发费用分别为2469.54万元、2675.43万元和4050.38万元,复合增长率为28.07%,同时研发人员占员工总数比例也均在70%以上。

在本次IPO中,广立微拟募资9.56亿元,其中2.15亿元用于集成电路成品率技术升级开发项目、2.75亿元用于集成电路高性能晶圆级测试设备升级研发及产业化项目、3.45亿元用于集成电路EDA产业化基地项目以及剩余1.2亿元补充流动资金。

面对激烈的市场竞争,广立微继续加大在EDA软件业务和晶圆测试设备业务的研发投入,能否打破现有市场被国外巨头的垄断局面值得期待。

毛利率高企但2020年出现下滑

报告期内(2018年-2020年),广立微实现营业收入3116.33万元、6614.35万元和1.24亿元,复合增长率达99.39%,净利润分别为-997.05万元、1899.73万元和4976.60万元,与收入保持同步增长态势。

其中,2018年广立微净利润为负,主要系当年发生股份支付费用1307.81万元,扣除该股份支付费用后,利润总额为212.12万元。

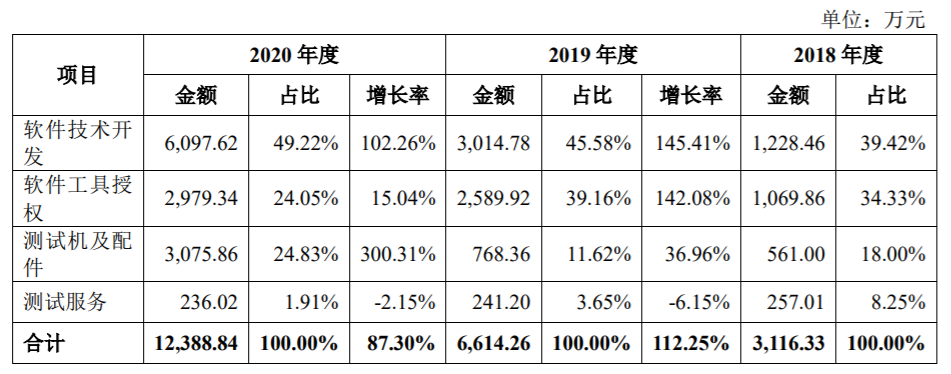

招股书显示,报告期内,广立微目前形成了“EDA软件技术开发+软件工具授权+测试机及配件”为主的销售模式,三项业务合计占营业收入的比重均超过90%以上。

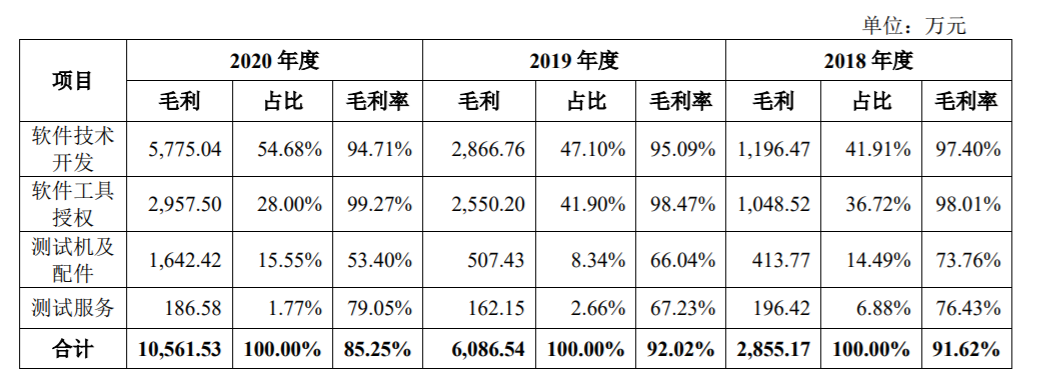

值得一提的是,报告期内,广立微的综合毛利率分别为91.62%、92.02%和85.25%,毛利率整体高企,但2020年却出现了下滑。

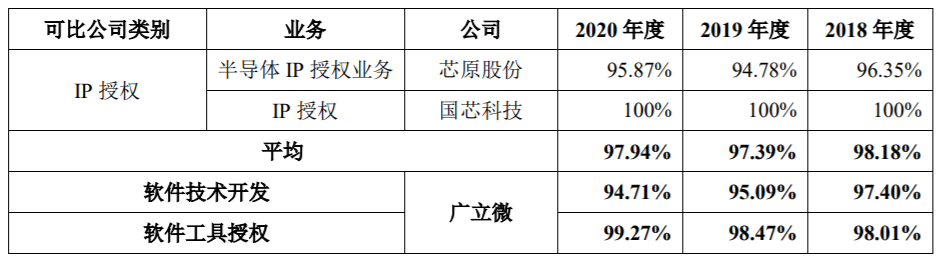

具体来看,报告期内,广立微软件技术开发及软件工具授权的毛利率较高,均在90%以上,为公司分别贡献了78.63%、89.00%和82.68%的毛利,是公司盈利能力最强的核心业务。

与同行业可比公司(芯原股份、国芯科技)相比,广立微上述两项业务的毛利率基本与可比公司保持一致。

从营业成本来看,广立微的EDA软件相关业务的营业成本主要为人工成本,芯原股份IP授权业务的成本主要为第三方IP成本和人工成本,而国芯科技IP授权业务主要为许可客户使用其自有的知识产权,与公司及芯原股份不同,其IP授权业务不含人工成本,故其IP授权业务毛利率为100%。

值得注意的是,报告期内,公司测试机及配件的毛利率分别为73.76%、66.04%和53.40%,相比前两项业务毛利率较低且呈逐年下降趋势。

界面新闻记者查阅招股书发现,2020年测试机及配件的毛利率下滑主要原因系公司结合市场情况及客户反馈,对拟销售的测试机的配置及售价区间进行调整,导致2020年销售的测试机设备毛利率低于2018年、2019年的毛利率。

一方面是2020年公司测试机及配件毛利率的下滑,另一方面测试机及配件业务高速发展,当年收入达3075.86万元,同比增长300.31%,这也是为什么2020年公司综合毛利率相较前一年度降低6.77个百分点的原因。

广立微对此表示,报告期内,测试机及配件的毛利率和毛利占比相对较低,但其能够提升公司的综合服务能力,加强公司的竞争优势。同时,随着公司推出的第四代晶圆级电性测试设备获得市场认可,其业务增长速度较快,未来其将成为公司业务重要增长点。

也就是说,如果未来广立微的测试机及配件毛利率继续下滑,在该业务保持快速增长的情况下,综合毛利率难免存在下滑的风险。

前五大客户销售占比超8成

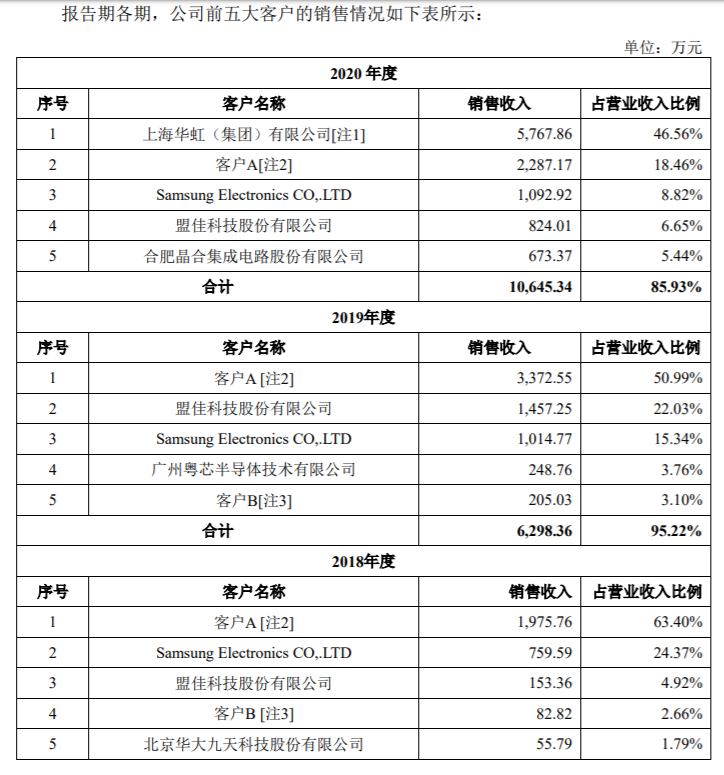

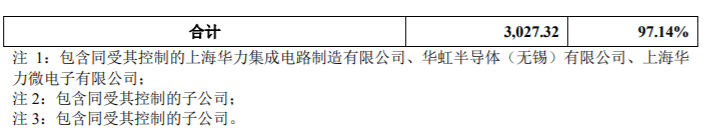

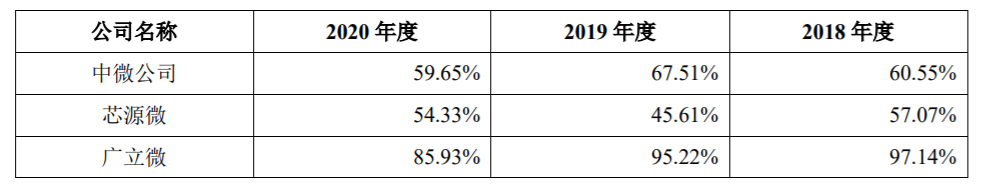

招股书显示,报告期各期,光立微向前五大客户的销售金额分别为3027.32万元、6298.36万元和1.06亿元,占当期营业收入的比重分别是97.14%、95.22%和85.93%,前五大客户的销售收入对营收的贡献率超8成,客户集中度非常高。

在与同行业可比上市公司(中微公司、芯源微)的前五大客户销售占比对比中,广立微的前五大客户销售占比远高于同行业可比公司,公司表示主要系下游集成电路晶圆代工行业集中度高所致。

广立微的主要客户多为知名的集成电路厂商,具体包括三星电子等IDM厂商;华虹集团、长鑫存储、合肥晶合、粤芯半导体等Foundry厂商以及部分Fabless厂商。

其中,报告期内,公司第一大客户的销售金额占各期营业收入的63.40%、50.99%和46.56%,占比呈现逐年下降的趋势,但仍然存在大客户依赖症。

值得注意的是,2018年、2019年第一大客户均为客户A,而2020年却新增为上海华虹(集团)有限公司(包含同受其控制的上海华力集成电路制造有限公司、华虹半导体(无锡)有限公司、上海华力微电子有限公司),其采购金额为5767.86万元,采购内容为公司软件技术开发、测试机及配件产品。

招股书披露,华虹集团2011年开始通过经销商采购公司的软件工具授权产品;2019年向公司采购软件技术开发服务并开始进行测试机台的验证;2020年新增采购测试机及配件,还将公司产品推广至集团内其他企业。

关于2020年华虹集团为何成为广立微第一大客户,公司对此解释称一方面随着产业的发展和业务的增长,华虹集团产能需要扩张;另一方面受国际经济政治局势的影响,华虹集团对设备和服务的国产化率提出更高的要求,因此对公司产品的需求大幅提升。

评论