文 | 英才杂志 顾天娇

硅片作为半导体上游的核心材料,近期伴随半导体产业整体火热开始受到投资人关注,部分公司公布半年报业绩预期后,股价持续上涨。

目前A股上市公司中,半导体硅片公司以中环股份(002129.SZ)、沪硅产业(688126.SH)和立昂微(605358.SH)为主。

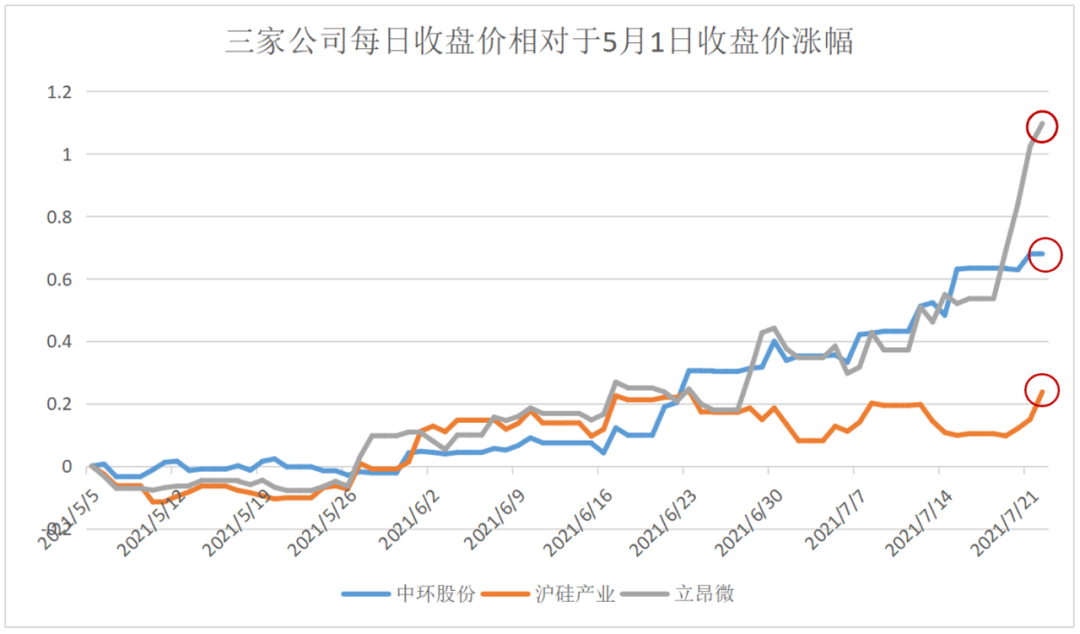

不过,中环股份和立昂微自5月以来股价涨幅逐渐与沪硅产业拉开差距。尤其立昂微近日股价一骑绝尘,连续三天涨停,创下新高,截至7月22日,立昂微涨幅与中环股份差了42个百分点,与沪硅产业则差了86个百分点。

事实上,如果按照2020年各家半导体硅片销售额来看,沪硅产业销售额最高,居龙头位置。为什么立昂微看上去更受市场青睐?三者在半导体硅片上实力如何?

三家对比,沪硅产能领先,立昂微盈利能力强

对比三家公司情况。

2020年,立昂微硅片业务实现营收9.73亿,同比增长28%;沪硅产业实现硅片收入15.43亿(12英寸3.16亿、8英寸及以下12.27亿),同比增长41%;中环股份13.51亿元,同比增长23%。

目前三家中,营收规模最大、增速最高的是沪硅产业。

沪硅产业作为国内率先实现12英寸硅片量产的企业,过去遭遇了行业周期变化带来的不利影响。2018年下半年沪硅产业12英寸硅片进入规模化量产,但2019年半导体行业景气度降低,全球约有80万12英寸硅片产能不堪亏损,被迫关闭或退出市场,沪硅产业当时的产线产能利用率也仅为44%,而且2019年其12英寸硅片平均销售单价较2018年下降近17%。

到了2020年下半年,半导体市场景气度不仅回升,并且下游需求出现爆发增长,这就给沪硅产业带来了扬眉吐气的机会。

目前长江存储等下游企业已经开始在沪硅产业处采购12英寸的晶圆,而国内其他企业12英寸硅片量产能力还没有跟上,沪硅产业现有硅片产能消化不成问题,预计2021年产能利用率和产销比都将获得提升,实现扭亏为盈。

三者毛利率,最高的是立昂微,达41%,其次是中环股份23%,然后是沪硅产业8英寸及以下硅片毛利率为22%(12英寸硅片负毛利不纳入对比)。

这一方面和产品结构有关系,比如一般来说硅抛光片比硅外延片毛利率低,因为后者是在前者的基础上生长一层或多层硅单晶薄膜的材料,用于制造半导体分立器件和集成电路芯片。而中环股份和沪硅产业均以抛光片为主,所以整体毛利率偏低。

另一方面也和产能规划和建设进度有关系。一直以来,沪硅产业和中环股份在硅片产能布局上都更为“激进”。可以看到,2019年半导体周期处于低谷时,立昂微半导体硅抛光片及硅研磨片产品毛利率上升至40.83%,产品平均单位售价上升2.49%且平均单位成本下降6.92%。而同期中环股份受到产能爬坡下折旧的拖累,半导体材料业务毛利率则从30.08%降至25.66%。

已有产能及规划产能方面,重点关注12英寸硅片。

12英寸硅片自2000年全球第一条制造生产线建成以来,市场份额逐步提高,仅用8年时间就超过8英寸硅片的市场份额。

目前,国际市场上12英寸半导体硅片主要用于逻辑电路、存储器等半导体产品,而在模拟芯片、传感器及功率器件等领域,仍以8英寸半导体硅片为主,8英寸及以下的半导体硅片市场需求也十分旺盛。由于海外主要对12英寸半导体硅片进行投资,6至8英寸半导体硅片已不再新增产能,这为我国硅片生产企业占领 8 英寸及以下半导体硅片市场份额提供了机会。

根据沪硅产业年报,2020年其12英寸半导体硅片产能已经达到20万片/月,2021年产能规模将持续扩大,并实现30万片/月的产能目标。

立昂微则是预计2021年底项目建设完成以后将达到15万片/月规模。其中产能规划比例结构为重掺外延片月产能10万片、轻掺硅片月产能5万片。重掺系列硅片属于公司特色产品,部分特殊规格的12英寸重掺硅片已实现同行领先,目前重掺硅片已实现正片的大规模出货。

中环股份,截至2021年5月末,有12英寸硅片产能7万片/月,另有10万片/月的产能在爬坡阶段。

近期产能上,沪硅产业>中环股份>立昂微,如果中环股份产能爬坡缓慢,那么将被立昂微短暂超越。

“硅片+功率器件+射频”多元发展

多项业务发展,负毛利影响盈利。

那么立昂微为何股价突飞猛进?除了硅片业务,也受到其他业务影响。

立昂微是少数横跨上游材料、中游制造和下游设计的半导体公司,一手是在原料中占比超30%的硅片,一手是肖特基二极管、MOSFET以及射频芯片。

硅片占到立昂微营收的66%左右,功率器件占到34%左右,射频芯片则处于起量状态,还没有占较大比重。

如今,汽车市场是功率器件需求增速最快的领域,MOSFET、IGBT被看做“电车之心”,新能源汽车对功率半导体的需求是传统汽车的5倍多。根据麦肯锡的统计,纯电动汽车的半导体成本为704美元,其中功率器件成本高达387美元,占整车半导体用量55%,金额和用量占比提升显著。

不过,立昂微大部分功率器件产品主要是肖特基二极管,这一产品工艺相对简单,在很多中低端领域广泛应用,市场竞争较为充分。

至于另一部分国产替代需求较强的MOSFET芯片,其2016 年开始建设MOSFET芯片产线,但是中间遭遇产线建设良率低、不得不计提大量减值准备的波折,此后上市又扩建新的产线,这就使得近3年这部分业务都因为处于产能爬坡阶段,毛利率持续为负。

不同于在硅片领域处于国内前排位置,功率器件方面闻泰科技(600745.SH)、华润微(688396.SH)等都规模较大,仅从营收方面看,立昂微距离头部公司约有6-10倍差距。

好的消息是,随着去年下半年市场开始对功率器件尤其是MOSFET、IGBT的需求大幅增长,据其披露,2021年1-3月,MOSFET芯片负毛利情况已得到转变,当期毛利率达到21.10%。

预计MOSFET芯片将成为立昂微今年一个比较好的利润增长点。

立昂微2015年成立子公司立昂东芯切入化合物半导体射频芯片领域。2020年营收约800万,如果按照产能规划,到今年6月底产能扩产2倍多,那么预计今年营收能到1600万,不过这个业务预计仍将持续负毛利。

在硅片、分立器件和射频芯片三块业务上布局有利于立昂微实现业绩多点增长,但是在单业务领域,立昂微都还没有成为国内龙头。在强者恒强的半导体行业,立昂微能否走得更远,还需要时间的检验。

评论