文|探客Tanker 行者

编辑|蛋总

近日,#海运费暴涨10倍还抢不到货柜#这个话题冲上了微博热搜榜,目前该话题的阅读量已达到1.1亿次,3000多人参与了话题讨论。

(图 / 微博)

据「探客Tanker」了解,反映国际整体海运运价走势的“波罗的海运价指数”自去年5月14日393点开始上涨,截至2021年9月7日,波罗的海运价指数为3707点,上涨幅度达9.43倍。

因受全球疫情的影响,国际上多个港口的滞港堆场货物无法及时疏通,空柜无法及时返程造成货柜紧缺,所以进一步抬升了集装箱及海运的价格。

在此情况下,国内外贸企业不缺订单,但成本大涨。如央视财经举例说,不锈钢去年每吨8200元,今年涨到了每吨1.4万元,铁板去年每吨4200元,今年涨到每吨8300元。原材料成本翻倍再加上海运费用飙涨,这无一不在加重出口外贸企业的经营压力。

事实上,除了上述这一热点事件外,最近在国际海运市场还有两个重磅消息。

第一个大消息是:8月30日,排名全球第五大船公司的赫伯罗特发布公告表示,为了缓解运力紧张将再从中国订购75000个标准集装箱,而这已经是半年以来赫伯罗特从中国订购的第60万个集装箱。

有些行业媒体用“赫伯罗特是不是‘疯’了”的标题报道了此事,不过,若结合现在一路走高的中国出口集装箱的海运运价,赫伯罗特这种不计成本的投入,也跟他们迫切想赚取更多的利润有关。

第二个大消息是:排名在赫伯罗特前一位的中远海运集团,也就是上市公司“中远海控”的业务主体,突然发布了超过百亿人民币的造船计划。

消息显示,9月2日晚,中远海控发布关于控股子公司签订造船协议暨关联交易公告称,控股子公司东方海外的十家全资附属单船公司于9月2日分别与南通中远川崎、大连中远川崎签订造船协议,以每艘1.58亿美元的价格共计订造10艘、每艘船运力为16000个标准集装箱的远洋船舶,而船舶总价为15.76亿美元,折合约人民币101.92亿元。

问题是,这是中远海控在不到三个月时间内,第二次投资百亿下场“拼命造船”。

根据7月15日中远海控发布的公告,间接全资子公司中远水星与中远海重工签订10份造船协议,共计订造6艘14092TEU集装箱船舶和4艘16180TEU集装箱船舶,协议总价为14.96亿美元(折合人民币约96.70亿元)。

当然,中远海控愿意投入巨资进行“造船军备竞赛”,也跟上半年其营收极其亮眼有关。

8月30日,中远海控发布的2021年中期业绩显示,截止6月30日,中远海控实现营业收入1392.6亿元、净利润371亿元,同比增速分别为88.06%和3162.31%。其中,集装箱航运业务板块收入达到1364.38亿元,同比增加90.59%,成为中远海控营收中绝对的王者。

因此,中远海控手里握有大量闲散资金,同时,若想保持集装箱业务的优势,就必须投入运力去竞争,这次中远海控抛出两个“百亿造船”订单也就情有可原了。

在今年4月中远海控召开的2020年度业绩说明会上,公司董事长许立荣在回答公司是否会扩大船队规模时表示,中远海控是行业规模领先者之一,现有的规模效益将在未来的市场中发挥更大的作用,“就目前来看,真正的船东下单造船的还不是很多,现在新船订单的增加是符合市场规律的”。

那么,在国际海运市场上,头部公司为何开始打响“造船军备竞赛”?这场“造船大战”是否会对国际海运状况产生进一步影响?中远海控如今才开始拼命造船的“小心思”是什么?「探客Tanker」与国内外多名从业者及分析师深入交流了一番,探索目前的国际海运市场是如何“风急浪高”。

01 一场造船军备竞赛

从严格意义上说,中远海控此次下场造船,虽然抛出的订单数量吓人,但它在所有船公司已经操作的订单中,属于较晚下决心的那一类。

在此,「探客Tanker」先普及一个业内知识:集装箱运输船衡量运力用的是标准集装箱作为单位,英文缩写TEU(Twenty-feet Equivalent Unit,是以长度为20英尺的集装箱为国际计量单位)。这个数字表明,一个集装箱船能承载标准体积的集装箱有多少个。

实际上,从2021年年初到现在,各大船公司都不约而同下场造船或者购买二手船舶增加运力。

新闻显示,仅7月份排名全球第二的地中海航运,通过花巨资购买二手现役船舶使得总运力增加了44700TEU,达到4083371TEU,运营船舶数量达到613艘,增加了8艘。这个数字比排名第四的中远海控所有的运力加起来,还多100万标准集装箱的运力。

而包括购买和租赁船舶在内,地中海航运在过去一年时间里,已增加了103艘集装箱船,相当于全球船公司排名第十的以星航运整个船队的数量。

此外,虽然跟地中海航运是长期盟友的关系,但全球排名第一的船公司马士基并不甘落后。

8月24日马士基发布公告显示,其已经与韩国现代重工签署协议,订造8艘大型碳中和甲醇集装箱船,每艘运力约为16000TEU,其中第一艘将于2024年第一季度投入运营。此外,该协议还包括在2025年增订4艘船舶的选择权。

加上这次签订的造船协议,与一个月前相比,马士基总运力增加了44280TEU,至4229751TEU;运营船舶数量增加10艘,自有船舶和租赁船舶分别增加5艘。随着新订单的披露,马士基订造运力也增加了125714TEU,至172034TEU;新造船数量增长7艘,至22艘。

而“疯狂买箱子”的赫伯罗特上半年也不甘落后,根据全球航运核心数据库Alphaliner的数据显示,目前赫伯罗特手持造船订单共计22艘,其中包括去年12月在大宇造船订造的6+6艘LNG动力23500TEU集装箱船,在今年6月确认执行备选订单,此外还有在新时代造船、现代三湖重工和三星重工的10艘13000TEU级新巴拿马型船。

根据Alphaliner的最新数据,目前赫伯罗特旗下船队运营着259艘船,总运力约178.07万TEU,排名全球第五位,市占率7.2%;手持订单共计22艘41.51万TEU,占现有船队比例23.3%。

根据行业知名研究机构克拉克森提供的数据,截至8月底已有300多艘、总运力超过100万TEU的集装箱船舶成交,已经跟过去造船数量最多的2017年几乎持平。

关键的是,最近三个季度,船舶交易最为活跃。同时,克拉克森研究报告显示,自去年第四季度以来,二手集装箱船买卖数额已超过89亿美元。

克拉克森分析师Thomas Betts对「探客Tanker」表示,按照目前的速度,2021年全球可能有超过6%的集装箱船易主,“这对于集装箱造船行业和船舶交易行业来说是一个明显的大年,而这背后有一系列的市场和金融条件支撑”。

根据克拉克森发布的报告,从2020年10月到今年8月底,二手船价格指数上涨了160%,直逼10年来的高点。目前,一艘船龄10年、4500TEU的巴拿马型集装箱船,在该公司估值6000万美元,而去年10月仅为1050万美元。

“这意味着船公司在暗处针对闲置运力进行着大规模的抬价和哄抢。”Thomas Betts对「探客Tanker」说道,他认为当下的情况跟2017年上一次造船大战有一个最大的不同,就在于船公司已经做好了用运力规模压倒对手的准备。

“现在看起来所有船公司都参与其中,而且没有一家敢于先行收手,因为很多人都知道,只要收手就有可能被淘汰出局。”Thomas Betts补充道。

02 疯了的集装箱和船公司

实际上,让船公司产生了“利用运力规模压倒对手”的心思,是因为已经持续一年多的运价上涨风潮给船公司带来了很多底气。

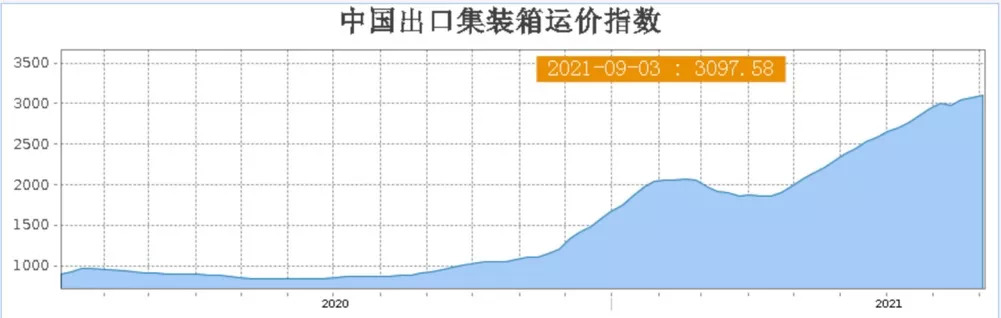

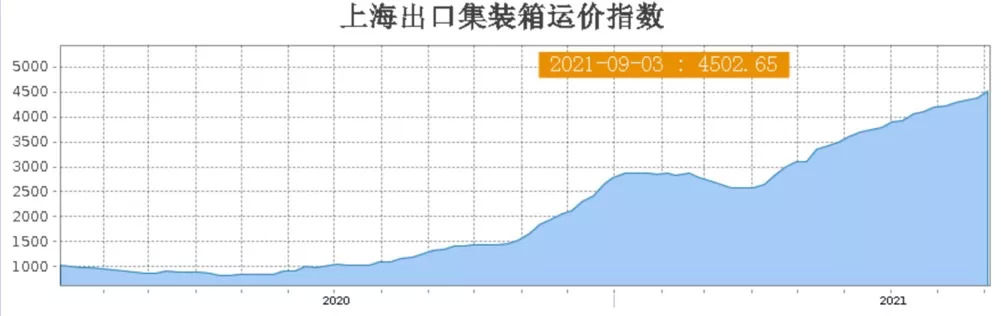

截止9月3日,上海航运交易所发布的中国出口集装箱综合运价指数平均值为3097.58点,较6月平均上涨15.0%;反映即期市场的上海出口集装箱综合指数平均值为4502.65点,较6月平均上涨11.0%。

这样的剧烈拉升趋势,自上海航运交易所创立“集装箱指数”以来从未见过,而且2020年人们就觉得运价过高,但相比2021年运价的涨幅来讲,2020年运价涨幅可以说是“小巫见大巫”。

另外,8月27日全球集装箱货运指数数据显示,中美海运费在短期回落之后,再次突破了2万美元的大关,甚至有时还能超过2.5万美元。而就在8月初,这个指标还徘徊在1.6万美元左右。

不断推高的运价以及极其旺盛的需求,让各家船公司“笑开了花”,几乎没有一家船公司挣不到钱。

马士基最新半年报显示,公司二季度净利润达37.32亿美元,远高于去年同期的3.59亿美元,创下该公司有史以来的最好季度业绩。

全球排名第三的法国达飞集团在8月27日公布了2021年第二季度业绩,实现营业收入124亿美元,同比增长77.2%;净利润约35亿美元,同比增长高达2458%。

刚刚成为中远海控造大船新闻主角的子公司“东方海外”,在8月20日公布了最新一期的中报,其收入增长103.7%达到69.88亿美元;净利润达28.11亿美元,上年同期约为1.0亿美元,大幅增长2710%。

甚至连长期亏损的韩国现代航运,在经历一年半的高运价洗礼之后,也破天荒地宣布结束了长达21个月的亏损,而且这是在把之前几乎全部已经到期的债务清偿之后的结果。

正因为有了上述的市场状态,再加上中国经济的稳定向上发展和出口行业的火爆,造成了船公司蜂拥而至以及全球运力不断聚集中国港口的一个现象。

“别看中国到美西的运价已经超过了2万美金,但其实从美西港口回到中国港口的运价不但没有上涨,反而下降了一部分。”海运知名媒体《中国航务周刊》执行总编张彦超对「探客Tanker」表示,由于疫情的影响,中国已逐渐成为全球的生产中心,这给船公司在市场形成某一领域的垄断创造了先决条件。

在他看来,当下的运价是一种极其不平衡的市场造成的结果,“现在大家都看的是从中国运出的东西,而船公司都不想向中国运输箱子,这是因为船公司核算下来从美西港口以这个运价运到中国,几乎不挣钱还要亏钱,反而空箱回来之后再用高额的运费运输出口产品,能挣到更多的利润。”

不过,张彦超认为,这种现象也带来了另外一个重大的问题——这种运力不均衡的状态使得集装箱的分布也变得极其混乱。

“2020年以前,船公司从中国运输的出口货物与向中国进口货物之间的比例差不多在6:4。”张彦超进一步指出,这本来就催生了船公司之间一个合作的基础,“那就是互相借箱子,以便满足每一次集装箱班轮的运输需求。”

“但现在这个比例很可能是8:2甚至9:1,当下集装箱运出去太多,运回来太少,使得中国港口一箱难求,而这从另一个角度进一步推升了运价的飞涨。”张彦超说。

实际上,全球最大的集装箱生产企业中集集团,已经就“一箱难求”的情况做过相应的研判。8月30日,中集集团在深圳总部召开2021年上半年业绩说明会,中集集团董事长兼CEO麦伯良就当前市场最为关注的集装箱行业发展前景表示,集装箱“一箱难求”的局面或将延续到明年上半年。

当然,根据中集集团最新发布的中报,这家集装箱制造企业这半年来挣得“盆满钵满”——集装箱业务实现营业收入约275亿元,同比增长224.91%;净利润约43.9亿元,同比增长1739%,是去年同期的近18倍。其中,普通干货集装箱累计销售114.55万TEU,同比增长近220%;冷藏集装箱累计销售9.45万TEU,同比增长76.31%。

03 中远海控的“小心思”

客观来说,船公司的“造船大战”已经在距离我们很近的历史中发生过一次。

2010年之前,虽然行业有所波动,但全球的航运业总体上是一个不断上升的趋势。数据显示,2010年全球集装箱海运企业共挣取了创纪录的170亿美元利润。这也使得在2010年挣到大钱的各家船公司纷纷下了大量造船订单,希望通过规模效应提升自己的市场份额。

然而,让所有企业都没料到的是,从2011年开始,全球航运市场经历了长达近9年的“退潮期”,几乎全部船公司都进入了连续亏损或“小幅盈利后又进入亏损周期”的状态。

2020年,有研究机构回顾之前这一轮集装箱航运衰退周期发现,大量下达的造船订单以及基于这些订单形成的运力过剩,其实是造成整体市场剧烈波动的重要起因。

也正是由于长期亏损的现状和竞争日益激烈的运力,船公司的数量急剧减少。2015年全球榜单中运力超过30万标箱的船公司还有近40家,到了今年9月发布的最新全球运力排行榜中,超过30万标箱的船公司只有11家。

当然,大量的并购和船舶的不断转换,使得运力逐渐向核心的船公司集中。

“这其实已经形成了另类的垄断,而且这种垄断的局面还在不断加剧,也间接催生了此次运价暴涨的出现。”上海船东协会秘书长、中远海运研究发展中心原主任佟成权向「探客Tanker」表示。

在他看来,船公司此次又开始重复上一轮的造船热潮,其实是非常危险的,“现在并不是运力不够,而是运力不均衡”。

他认为,由于疫情不断扩展的原因,国外各大港口的人力都出现了很大缺口,这也使得很多船舶包括上面的集装箱是被积压到了目的港。“我看马士基曾经发布过一个数字,7月份他们大概有近80艘船是直接在港口处于未卸货的状态。”

“船公司现在拼命地造船和买集装箱,就是希望通过大量投入运力来在短时间满足现在这种运力不均衡的情况,从而挣到自己高昂的运费和收入,提前落袋为安。”佟成权说,疫情总有一天要过去,全球航运市场也总要回归正常,“到那时这些造的新船怎么处理?又会拉低整体的市场利润率。”

他觉得这些船公司看似竞争激烈,但其实关系非常微妙,“现在船公司的表现非常可疑,要么是有一定的私下默契,要么就是准备透支未来的发展潜力。”

而中远海控此次投资造大船,在佟成权看来已经非常谨慎。“马士基去年下半年就已经在造船了,中远一直等到今年7月份才开始,而且是看过上半年财务状况非常良好的情况下才进行这个计划。”

张彦超也认为中远海控此次造船是“有着自己的小心思”:“中远一般都很谨慎,哪怕在上半年因为达飞去年造的船已经到手,从而让运力超过了自己在排行榜上排名第三,中远都没有下决心。”

在他看来,中远的公告要认真拆分:“它的公告有两层含义,7月份的公告和这次的公告其实是给两家经营集装箱的子公司来造船,一家是中远海运,一家是东方海外。”

他认为与马士基跟地中海航运结盟类似,中远旗下有两个独立经营集装箱运输业务的船公司,“这两家公司很多时候都是互补的关系,而正因为这两家公司的存在,使得中远海控的集装箱业务无缝覆盖了几乎全部的集装箱航线。”

因此,这两个公告实则意味着中远海控给每一家集装箱公司增加了10条超过15000TEU的集装箱船,“实际上增加的运力并没有浪费,最起码在中远海控内部得到了一个非常良好的分配。”

而且据他所知,中远海控这两个公告显示的造船业务也全部由集团内部的造船板块承接。“每个公告都显示了这涉及关联业务,也就说明‘肥水不流外人田’,但这也意味着真正中远海控造这20条大船的支付金额,恐怕还是要远远低于它现在公布的船舶造价。”

在张彦超看来,这本身就降低了中远海控造船的成本,无形中提升了将来应对以造船带来业务风险的能力。

据他观察,2021年上半年运力的不平衡,也使得船公司在热点航线之外开始逐渐封存集装箱船舶,这可能也是此轮船公司造船变得顾虑不多的原因。“实际上,这半年船公司已经在有意控制运价,不让它涨得太快,也不让它跌得太多。”

“我估计船公司之间应该形成了默契,不会再出现2011年之后那种互相竞争‘杀红眼睛’的状态。2023年如果航运市场恢复正常,船公司可以选择将很多旧船封存降低运力,维持一个平衡的态势,以便继续保证运价不会低到荣枯线之下。”张彦超说。

“如果这个猜测属实,那么中远海控此次投资建大船就有了自己的底气。”张彦超表示,这两年由于生产力的进步和技术的发展,以往需要两年多才能完成的大型集装箱轮船,现在只需要一年甚至11个月左右就可以下水,这也让很多造船订单能迅速为船公司发挥效能。

在他看来,这样的技术革新,也坚定了中远海控入场“造船大战”的决心。“如果把现在中远海控这两轮的订单加上,在真正实现的时候,它就会如愿超过达飞轮船名列集装箱运力排行榜的第3位。”

这点对于已经成为中国航运业领头羊的中远海控来说,尤为重要。

值得一提的是,现在看下半年依然会高涨的运价,为中远海控利润再一次暴涨奠定了良好的基础,也从另一个方面抵消掉了此轮投入巨资造船的影响。

毕竟,中远海控是一家上市公司,而企业一定会在股东的权利得到保证之后,才会做相应的重大决策。在它砸下百亿造船的背后,实则是国际海运市场头部玩家的新一轮较量。

评论