文丨张涛(中国建设银行金融市场部,仅代表个人观点)

继2020年因疫情出现阶段性停摆、2021年为对冲疫情冲击采取大规模政策干预之后, 2022年全球经济运行的主线理应切换为疫后重启,但由于疫情持续对全球供需错位修复造成干扰,而快升的通胀压力迫使全球货币政策环境必须做出调整,因此全球经济在2022年能否顺利实现“软着陆”存在很大不确定性。事关2022年全球经济,有四条线索需要密切关注。

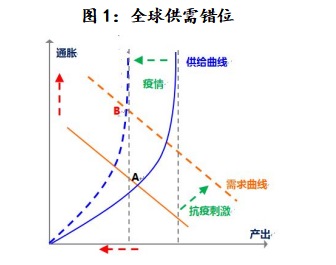

线索1:供需错位修复进程的复杂

2021年以来,疫情开始呈现出一定规律性——每隔2-3月反复一次,但奥密克戎快速传播打破了疫情规律,单日新增病例数由之前的40万例一举跃升至230万例以上,虽然其较小毒性让病死率未同步明显反弹,但客观上令市场对全球经济何时能够彻底走出“疫情反复——封锁——疫情平稳——放松——疫情反复”循环的信心再度受挫。

2021年的疫情反复更多体现在局部,而奥密克戎的强传播性无疑会增加疫情全球同步传播的风险,所以这次全球供应链受到的影响可能要超过之前,相应令各国在抗疫刺激政策的退出选择上变得谨慎,这些潜在变化导致供需错位局面难以根本性扭转,由此在需求、供给曲线分别右移和左移下,通胀压力难以快速消退。

当然,鉴于奥密克戎毒性的下降和疫苗的持续接种,全球经济对疫情的敏感性有所下降,加之各国不会轻易采取过激的限制政策,因此供需修复的整体进程能得以保证,但修复进程还将面临较多波折。

图注:受疫情和抗议刺激政策叠加影响,供需平衡点由A移动至B,即出现了供给紧张下的通胀。

线索2:全球货币政策取向的错位

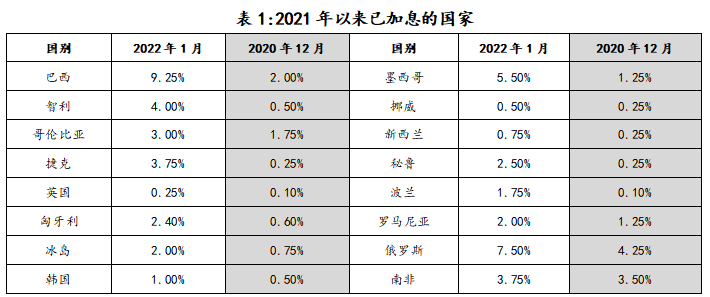

因全球供需错位而激增的通胀给各国货币政策带来了巨大压力,按照国际清算银行(BIS)统计,截至2022年1月5日,2021年以来全球有16个国家开始加息,其中不少国家已退出了低利率政策环境,加拿大央行、澳联储、欧央行和美联储等货币当局则开始边际收紧资产负债工具。目前,这些改变货币政策取向国家的经济规模占全球经济比重超过50%,即全球已经有一半以上的经济体开始退出抗疫时的宽松货币政策。

与之相对,包括日本在内的另一半经济体大都还保持着抗疫时的宽松货币政策,而土耳其甚至转入降息,中国虽未降息,但也于去年7月份和11月份先后两次降准,12月份1年期的信贷基准利率LPR下降了5BPs。

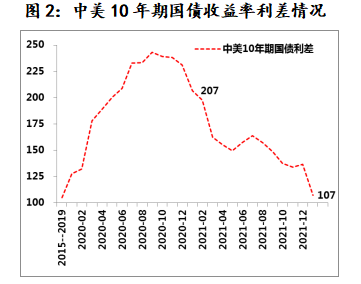

有别于疫情爆发初期各国同步实施宽松政策,伴随通胀快升和就业修复,全球货币政策错位的趋势还将延续。例如,美联储越来越侧重考虑的问题已转为如何在实现“软着陆”——不伤及就业和保持金融稳定的前提下,遏制通胀;而中国则是要应对因需求收缩、供给冲击和预期转弱带来的下行风险,同时还要保持杠杆率的稳定,相应美中货币政策环境必将出现阶段性的“一紧一松”的错位,随之而来金融市场也将产生持续影响。以10年期中美国债利差为例,目前该利差已回落至100BPs,较去年同期大幅收窄了100BPs以上。

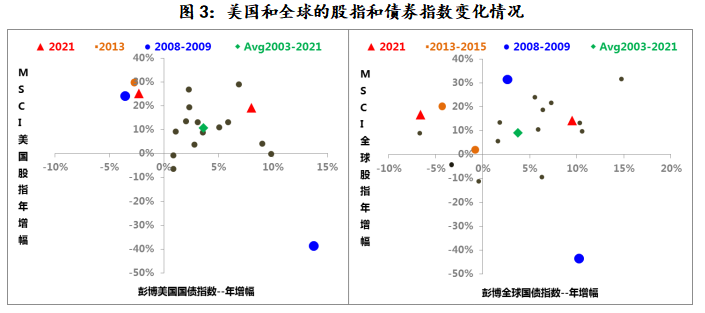

线索3:全球股债组合的罕见表现

在货币政策错位影响下,2021年大多数国家的债券收益率开始回升(债券指数下跌),同期股票市场依然保持着上涨态势,由此全球股债出现了罕见组合。2021年MCSI全球股指上涨了16.8%,彭博全球债券指数下跌了6.6%,其中MCSI美股指数上涨了25.24%,彭博美债指数下跌了2.32%。

2008年金融危机以来,全球只有2013-2014年和2021年出现过债跌股涨的组合;美国则只有2009年、2013年和2021年出现过债跌股涨的组合,而2003年至今的平均表现则是股债双牛(债市牛市是指收益率下降或者债券指数上涨),原因是低利率和流动性充裕的推动,期间之所出现例外(例如2013年的债跌股涨),主要是货币政策的转向,例如2013年美联储带头开启货币政策回归正常化进程,受此影响全球利率环境发生了明显变化,但全球股市的牛势未被逆转,之后随着低利率环境的恢复,股债也重返双牛行情。

2022年,虽然像日本、中国等通胀压力有限国家的货币政策还会侧重经济增长,但伴随通胀波及范围的扩大,越来越多的央行只能加快退出抗疫宽松政策,尤其在美联储加息和缩表预期提前的带动下,全球利率环境还会继续向摆脱低利率环境的方向演变,相应全球层面债市复牛的概率相对较低,同时利率环境逆转节奏大概率还能令股牛延续,由此2021-2022可能会重现连续两年债跌股涨的局面(类似2013-2014),而美国则可能会首次出现连续两年债跌股涨的局面,不过历史经验显示,利率环境持续收紧,金融市场下跌是早晚的事,例如股债双熊,即潜在危机的概率在上升。

线索4:人民币汇率首次“双脱钩”

虽然疫情令供需严重错位,但全球之所以能保持复苏态势不中断,与中国对全球供应链的支撑密不可分,尤其是防疫封锁和财政纾困叠加影响下,欧美等国居民居家时间大幅延长,相应商品需求显著提升,此额外需求的很大一部分也是由中国供应能力来满足的。同时疫情严重冲击了全球居民的境外旅游,中国也不例外,相应中国居民境外用汇的规模大幅收窄,粗略估计约有2000亿美元。另外,中国一直坚守的正常货币政策空间,中外利率在疫情期间跃升至高位,例如10年期中美国债利差一度升至250 BPs左右,加之中国经济一直保持着正增长,金融开放持续推进,跨境资金对中国市场持续增配,截止2021年末境外投资者持有境内债券规模已升至4万亿人民币,持有境内股票规模升至1.6万亿人民币。

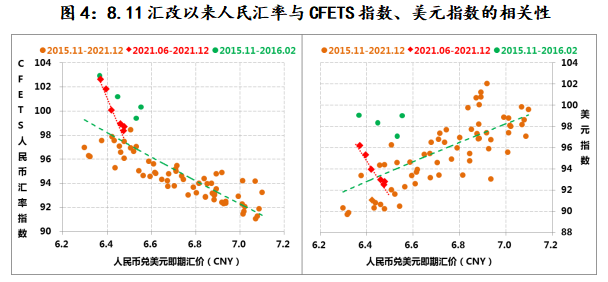

在出口持续高增长、居民境外用汇量的下降、境外资金的持续流入等因素叠加影响下,即便美元指数由90涨至96上方,人民币汇率自去年下半年还是持续走强,人民币兑美元汇率最高升至6.3400,CFETS人民币汇率指数则已经升至102.98,并首次出现“双脱钩”——与美元指数脱钩和与一篮子货币指数脱钩。

虽然人民币汇率“双脱钩”的持续性尚待观察,但其影响不容小觑。对于中国而言,汇率的“双脱钩”既有利于利率政策的自主性,也有助于汇率政策“自动稳定器”功能的发挥。对于全球投资者而言,人民币汇率的“双脱钩”意味着必须调整对中国市场配置的评价框架;对于全球贸易而言,则意味着影响贸易条件的因素更加复杂。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemain.com。)

参考:

评论