文|深途 黎明

编辑|魏佳

蔚来、理想、小鹏之后,中国的造车新势力,即将迎来第四个IPO。

3月17日晚,电动汽车公司零跑汽车披露招股书,拟在港交所上市。这是时隔一年半以后,“蔚小理”之外的第一个IPO申请。

跟蔚小理相比,无论是在品牌声量、现金储备,还是在新车销量上,零跑都要小一个量级,是不折不扣的造车“二梯队”。

去年,零跑一共交付了43748辆车,在中国纯电动汽车公司中排名第四,排在它之前的是小鹏、蔚来、哪吒。哪吒也是二梯队玩家,再加上掉队的威马,这三家公司此前都传出过要IPO的消息。如今看来,零跑或率先抢到门票。

成立以来,零跑融资八轮,金额超百亿,仅在去年就融了88亿元。但它在过去三年累计亏损48亿元,且亏损逐年扩大,去年亏掉28亿元,而全年收入只有31亿元。去年底,它账上的现金为57亿元。作为对比,蔚来、理想、小鹏的现金储备都在200亿元以上。

零跑依然缺钱,需要继续融资。

市场会为零跑的梦想买单吗?深途拆解了零跑的招股书,试图找到答案。先说结论:

1、零跑还在巨额亏钱阶段,卖一辆亏一辆,短期不可能赚钱。

2、全域自研和智能化是零跑的卖点,但这能否转化为正向的商业回报,还需时间检验。

3、零跑想做中高端,但现在的主力车型T03售价不到10万,未来冲高要靠新车型。

卖一辆亏一辆,真正的赔本赚吆喝

零跑2015年成立,现在已量产车型一共有三款,全部是纯电动车。

第一款车是在2019年开始交付,然后每年推一款新车。随着销量提升,零跑的收入也开始增加。

从2019年到2021年,零跑的收入分别为1.2亿元、6.3亿元、31.3亿元。从中可以非常明显看出来,前两年基本都是小打小闹,直到2021年才开始起量。

30亿元量级的年收入,放在汽车行业并不大。比如,理想也是2019年开始交付,当年收入只有2.8亿元,但是第二年就逼近100亿元了,是零跑的3倍。

从IPO的节点来看,蔚来2018年赴美上市,当年收入49.5亿元;理想和小鹏2020年赴美上市,当年收入分别为94.6亿元、58.4亿元。三家新势力的年收入都在50亿元以上,高于零跑。

这一方面是因为零跑的销量少,二是因为车卖的便宜。销量上不去,车价又低,收入就起不来。

更关键的是,零跑的毛利润现在还是负数,且逐年扩大。这意味着公司不可能赚钱。

2021年,零跑卖了43748辆车,公司收入31.3亿元,单车收入7.2万元。但是这些车的成本就要45.2亿元,远高于收入,最后公司毛亏损13.9亿元。这相当于,每卖一辆车,零跑要亏3.2万元。卖两辆车,就几乎要亏一辆。

这还没算那些杂七杂八的费用,比如一年超过7个亿的研发开支。要把各种费用都算上,零跑是卖一辆亏一辆。这是真正的赔钱卖车。

不过可以理解的一点是,造车本来就很烧钱,前期需要大量投入。零跑的车正式交付才三年时间,在销量基数太小的情况下,谈盈利还过时过早。

对比蔚小理。理想也是2019年开始交付第一款车,当年公司毛利率也是负数,但2020年转正了,2021年提升至21%。蔚来和小鹏也是一样,在2019年都是负毛利,但2020年已经转正。

CIC灼识咨询总监柴代旋对深途说,理小蔚IPO的时候,其毛利率水平基本已经转正或者即将实现转正,而零跑目前的毛利率水平离转正还比较遥远,这预计将成为其上市寻求输血比较大的阻碍。

事实上,零跑直到去年才开始真正发力,销量从8千跨越到4万,收入从6亿元提升至30亿元以上,费用也是在这一年飙涨。

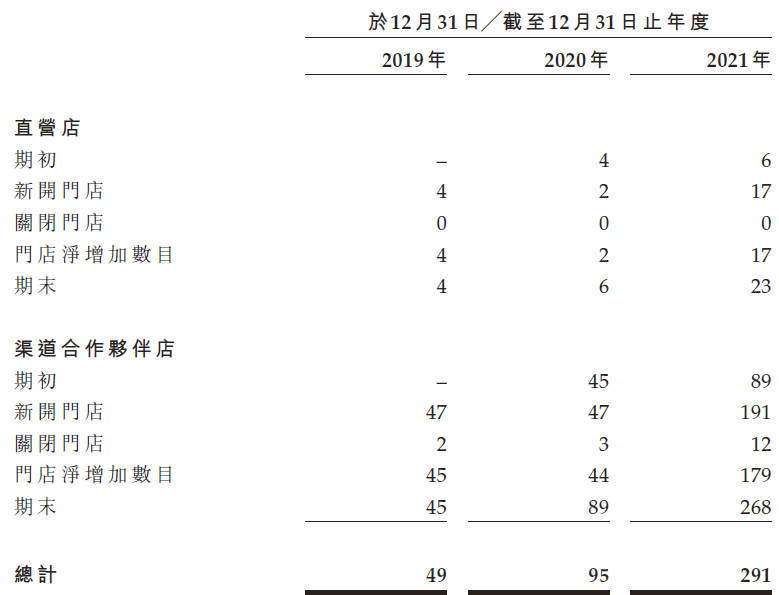

线下门店的高速扩张也是在去年。2020年底的时候,零跑有95家门店,去年底翻了两倍至291家。这些门店大部分集中在一二线城市,但只有23家是直营店。

零跑汽车门店数量

零跑试图用金钱换时间,用投入换增长。在财报中,零跑一直在强调增速,而没有突出规模。它称自己是中国造车新势力中增速最快的那一个。

微型车没有未来,零跑必须走高端

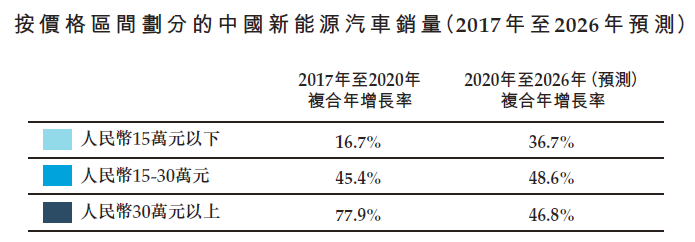

在招股书中,零跑用大量篇幅介绍了自己的市场策略:“我们聚焦15万元至30万元的中国中高端主流新能源汽车市场。”

它引用弗若斯特沙利文的数据,称2021年15-30万元价格区间的新能源汽车,在中国新能源汽车总销量中占到39%,2026年将进一步提升至49%,成为市场增长的主要驱动力。

但事实是,零跑一直没有拿下这块市场。

S01是零跑的第一款车,这是一辆小型纯电轿跑,售价最高15万元,刚好摸到15-30万元价格带的下限。从产品策略来看,零跑一开始确实想要做中高端。但这款车算不上成功,至今一共只卖了不到3000辆。

后来零跑推出第二款车T03,才挽回点局面。2021年43748辆的总交付量中,有39149辆都是T03,占比九成。T03是当之无愧的销量主力。所以零跑虽有三款量产车,但真正走量的,现在其实只有一款。

尴尬的是,T03是一款微型车,车长只有3米6,轴距2米4,比宏光MINI大不了多少。更重要的是,T03的售价在6.9万到8.5万元之间,这比之前的价格带又往下降了,距离中高端的定位愈加遥远。

而且,微型车并非市场主流,天花板不高,赚钱的想象空间也不大。销量最高的宏光MINI,一个月的交付量快赶上零跑T03一年,但仍然不怎么赚钱。

“T03定位A0级车型,与宏光MINIEV类似主打超高性价比,这类车型门槛较低,目前以及未来的竞争主要在于价格维度,难以构建起其他核心竞争力,因此这类车型对于车企利润贡献非常有限。”柴代旋分析。

所以我们回过头来看,零跑的前两款车,都没有打进它期望的价格带,也没有触达主流的消费人群,倒有点像是在试水。

于是零跑推出了第三款车——C11。

这款车去年10月开始交付,定位中型纯电SUV,售价16-20万元之间,“面向中国中高端主流新能源汽车市场”。零跑把自己当前最新的技术和功能,都堆到这款车上。按照它的说法,C11的上市,宣告零跑正式跃进2.0时代,全力进军造车新势力第一阵营。

市场究竟愿不愿意为之买单,尚需时间检验。推出后3个月,C11一共交付了不到4000辆。但零跑方面说,去年底的订单总数有22536辆。

零跑的战略路径还是清晰的,就是一定得做中高端,打进竞争最激烈的主流价格带,跟蔚小理直接竞争。

今年4月的北京车展,零跑将推出第四款车C01,并计划在三季度开始交付。这是一款中大型轿车,基于C11同一平台打造,车身长超过5米,续航超过700公里,百公里加速时间在4秒以内。有观点认为,C01将对标比亚迪汉EV和小鹏P7。

柴代旋对深途说,10万-30万元的中高端市场,目前竞争非常激烈,包括威马、小鹏以及国产的比亚迪等已经在消费者中建立较强品牌认知的车企,“因此我们认为零跑未来的销量预期也不容乐观。”

如果说S01和T03代表零跑的过去,那C11、C01以及后续发布的新车型,则代表零跑的未来。这些配置更高、功能更强、价格更贵的车型,将更有利于零跑打造品牌形象,也更好提升利润空间。当然,也需要更多钱。

智能化很香,但多卖车才是王道

在造车二梯队玩家中,零跑不是销量最高的,却是嗓门最大的。

除了上文提到的进军新势力第一阵营的口号,零跑甚至还提出了一个更宏伟的目标——在智能化领域三年内超越特斯拉。

智能化是零跑一直对外宣传的一个点,C11就想尽办法要把这个标签贴在自己身上,接下来量产的C01应该也是这个策略。

在招股书中,零跑自称是中国目前唯一一家具有全域自研能力的造车新势力。此前,小鹏一直对外称自己是全球唯二的全栈自研量产车企(第一是特斯拉)。

按照零跑创始人朱江明的说法,全域自研要比全栈自研更高端。全栈自研只包括软件,不包括硬件,硬件还得依靠第三方。而全域自研是从底层开始搭建,实现软硬件全部自主研发。零跑从创办之初,没有采取其他造车新势力依靠外界力量迅速壮大的路线,而是从造车的每一个零部件每一个控制软件起步,坚持走自研路线。 这种自主研发的方式值得肯定,但究竟值不值得、适不适合,以及实际效果如何,还是要靠产品说话。

就跟小鹏相比,至少在过去,外界对小鹏的肯定要更多一些。以辅助驾驶为例,小鹏去年已经实现了高速NGP导航辅助驾驶,随后开始测试城市NGP,并预计在今年落地,不仅有规模化交付的量产车型,还有大量的行驶数据。这方面零跑是没法比的。

一位汽车行业投资人对深途说,“零跑的研发能力还可以,有大华背书,视觉处理能力也还行,而且有比较低成本的自研体系。”大华股份是全球第二大安防厂商,也是零跑的投资方。

这的确是零跑的一个优势。招股书显示,截至2021年底,零跑一共有3190个员工,其中研发人员1082人,占比34%。与之对比,理想的研发人员有3415人,占比29%;小鹏的研发团队在4000人左右。

零跑汽车的员工结构

更少的人员投入,意味着更低的成本。

从2019至2021年,零跑每年的研发开支分别为3.6亿元、2.9亿元、7.4亿元。理想在2018年的研发开支就有7.9亿元,当时理想还一辆车都没卖。去年,理想在研发投入了33亿元,是零跑的4.5倍。而小鹏去年前三个季度的研发开支就已经达到26.6亿元。

零跑是如何用更少的研发团队、更少的研发开支,实现更高的智能化,是一个值得探究的问题。

不过,无论智能化的标签多么炫酷,它也只是影响消费者决策的因素之一,最终还是要看销量和口碑。

现在,零跑的口号已经喊出来了,IPO的申请提交了,接下来就要看C11和C01这两款车,究竟有多能打了。

评论