记者 |

近日,国有六大行的2021年年报已悉数亮相。

2021年,六家银行的业绩数据表现如何?作为商业银行“国家队”,各行在ESG的表现上有何亮点?

界面新闻记者梳理了国有六大行年报、社会责任报告、业绩发布会,从财务表现和ESG表现两个维度来解读国有六大行2021年的“成绩单”。

业绩表现哪家优?

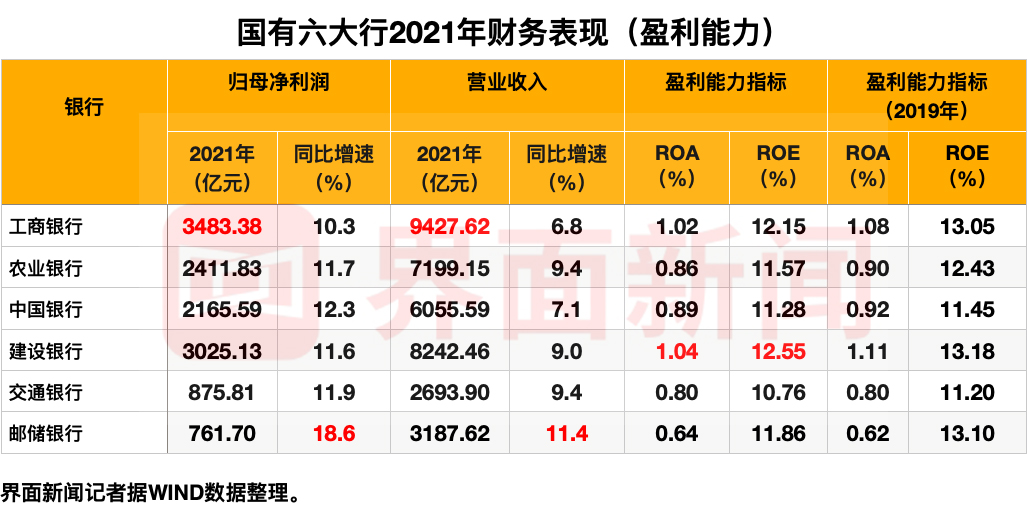

在2020年疫情、减费让利等因素导致的低基数影响下,国有六大行2021年的归母净利润均呈现了两位数的增长。

在盈利数据方面,工商银行毫无悬念地在营业收入和净利润数据上再次位列榜首,其中,营业收入突破9千亿元关口,归母净利润同比增长10.3%至3483亿元。

不仅在国有六大行中遥遥领先,工商银行多项数据也位居全球银行业前列。工行董秘官学清在业绩会上透露,2021年,该行资产、资本、存款、贷款等继续保持全球第一;净利润继续保持全球银行业第一地位; 市值继续保持中国银行业第一。

作为最晚列入国有六大行的“后辈”,邮储银行归母净利润虽垫底,但继续保持高增长速度,其归母净利润增速为18.6%,与上半年保持一致,均位列国有六大行中归母净利润增速第一;营业收入增速为11.4%,为六大行中唯一一家全年营收实现同比两位数增长的银行。(六大行中报数据详见报道:国有六大行期中考:绿色金融亮点多, 建行、工行占据数字人民币市场“半壁江山” )

在衡量银行的盈利能力指标上,建设银行的ROA(平均总资产回报率)和ROE(净资产收益率)为六大行最高,其ROA为1.04%,ROE为12.55%。从近三年的数据来看,建设银行的ROA和ROE一直稳居六大行第一。

值得一提的是,从ROA和ROE两项指标分析,2021年,工商银行、农业银行、中国银行和建设银行的盈利能力尚未恢复疫情前(2019年)的水平。

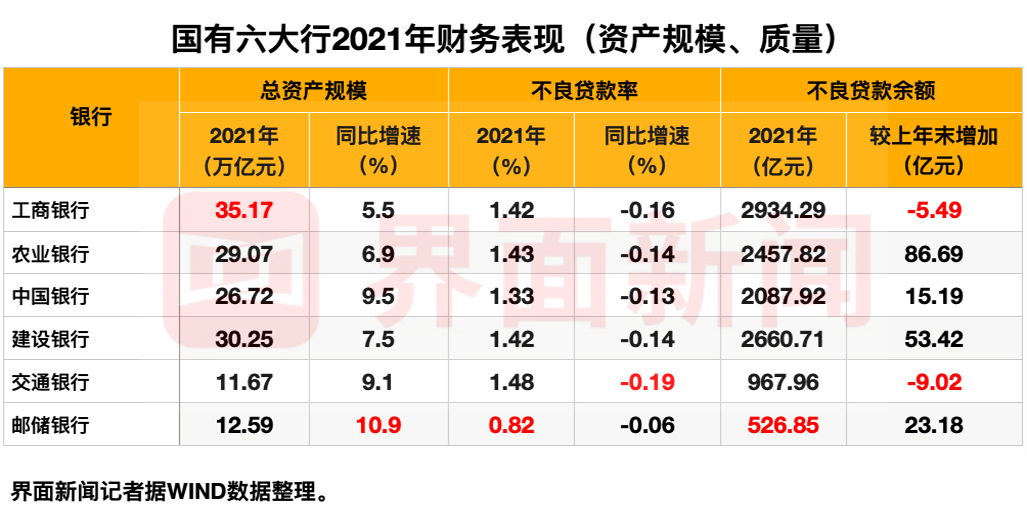

在资产规模上,工商银行的总资产依旧稳居第一,突破35万亿元;邮储银行的增速依旧为榜首,达10.9%。

在资产质量方面,国有六大行的不良率2021年均较2020年有所下降,但其中,只有工商银行和交通银行实现不良贷款余额、不良率“双降”,其余四家银行均呈现“一升一降”的局面。

从具体数据来看,不良贷款率最低的为邮储银行,为0.82%;交通银行最高,达1.48%,但同时,其不良率较上年末降幅也最快,下降了0.19个百分点。

ESG表现哪家强?

界面新闻记者关注到,近年来,随着“双碳”目标和共同富裕目标的提出,上市公司ESG表现愈发引起社会重视。一些投资人在做投资决策时,会参考上市公司的ESG表现,作为判断信息之一。ESG投资也逐渐成为全球主流的投资策略和投资方法之一。

ESG即Environmental(环境)、Social(社会)和Governance(公司治理)的缩写,是一种关注企业环境、社会、治理绩效而非财务绩效的投资理念和企业评价标准。

从国有六大行信息披露的角度来看,各银行披露内容、侧重点、数据统计口径等方面略有差异,因此,界面新闻记者从绿色金融、普惠金融、社会贡献值、股东回报四个角度选取可量化对比的数据,一窥六大行2021年ESG表现。

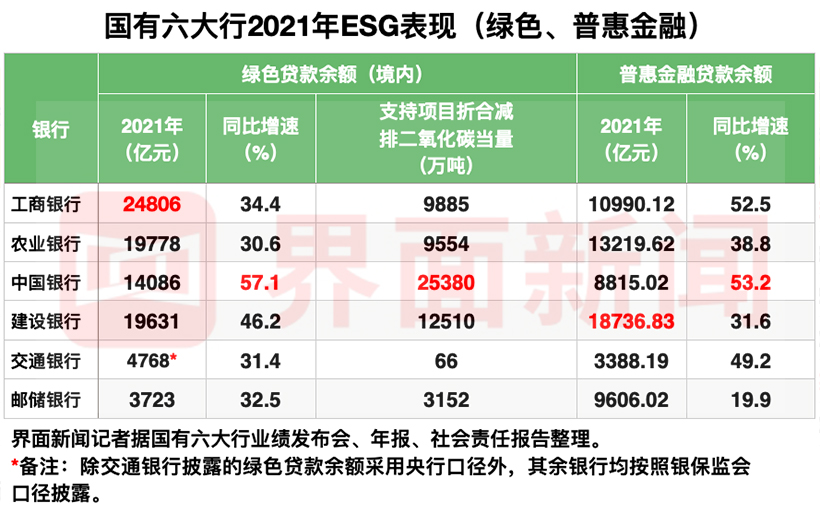

在绿色金融方面,国有六大行均披露了绿色贷款余额(境内,下同),其中,交通银行采用了央行的口径,而其余五大行均按照银保监会口径进行披露。

对于国有六大行绿色信贷统计口径存在差异的原因,兴业银行首席经济学家、华福证券首席经济学家鲁政委告诉界面新闻记者,上市公司一般只有强制披露信息有统一口径,自愿披露信息口径可以自选但需确保真实。

鲁政委表示,银保监会和央行的绿色信贷统计口径确实有些差别,两者时间发布先后顺序也不同,其中,央行的绿色贷款专项统计制度是基于发改委的《绿色产业指导目录(2019年版)》,而银保监会印发的绿色融资统计制度于2020年6月出台,时间上要晚于央行的文件。从大面上说,央行标准是仅涵盖表内信贷的口径,而银保监会标准则是涵盖表内外的社会融资口径。

在数据表现上,截至2021年末,工商银行绿色贷款余额保持领先,该行绿色贷款余额为24806亿元,较上年末增长34.4%;中国银行增速最猛,该行绿色贷款余额同比增长57.1%至14086亿元。

另一值得关注的指标是,绿色贷款支持项目折合减排二氧化碳当量,其中,中国银行以25380万吨位居第一,建设银行以12510万吨位居第二。

在普惠金融方面,国有六大行的普惠金融贷款余额均较上年末有所增长,其中,中国银行、工商银行、交通银行增速较快,增幅分别为53.2%、52.5和49.2%;从普惠金融贷款余额来看,建设银行、农业银行、工商银行均突破1万亿大关,普惠金融贷款余额分别为18736.83亿元、13219.62亿元和10990.12亿元。

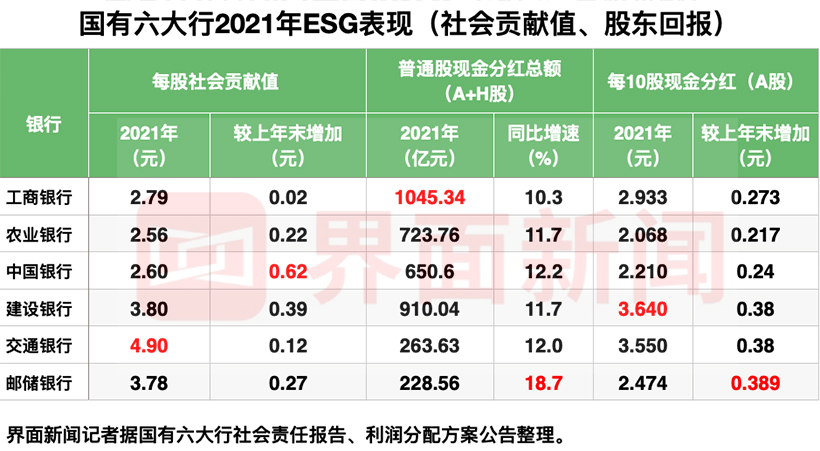

在社会贡献价值上,交通银行以4.90元位居国有六大行的每股社会贡献值榜首,其次是建设银行和邮储银行,分别为3.80元和3.78元。

据了解,上海证券交易所在2008年的《关于加强上市公司社会责任承担工作的通知》中首次提出了“每股社会贡献值”概念,号召以财务数据的形式量化上市公司承担社会责任的程度,以便投资者对不同企业做出比较和进行责任投资。

有观点认为,当社会公众了解每股社会贡献值后,就会更加全面地认知公司为其股东、员工、客户、债权人、社区以及整个社会所创造的真正价值。

在股东回报方面,从普通股现金分红总额来看,2021年,工商银行以1045.34亿元位居总额榜首,增速最快的则是邮储银行;从平摊数据来看,以A股为例,建设银行最高,为每10股现金分红3.64元,其次是交通银行,为3.55元,农业银行则以2.068元垫底。值得一提的是,上述现金分红方案还需通过各行股东大会审批通过。

评论