文|36氪出海 郭方杰

编辑|邓云晞

德国时间3月22日上午9时,特斯拉在海外的第二座“超级工厂”(Giga Factory)——柏林工厂正式投产。这家工厂的投产对于特斯拉来说有着重要的意义,上海超级工厂如今承担着特斯拉超过一半的交付量,如果柏林工厂也能够顺利到达规划产能,将进一步帮助特斯拉巩固全球新能源车企龙头的地位。

作为欧洲,乃至全球的汽车大国,德国的新能源汽车市场是怎样的?为何会有如此快速的发展?有着怎样的竞争格局?该国新能源汽车市场未来的发展趋势又如何?今天,让我们来一探究竟。

德国新能源汽车市场概览

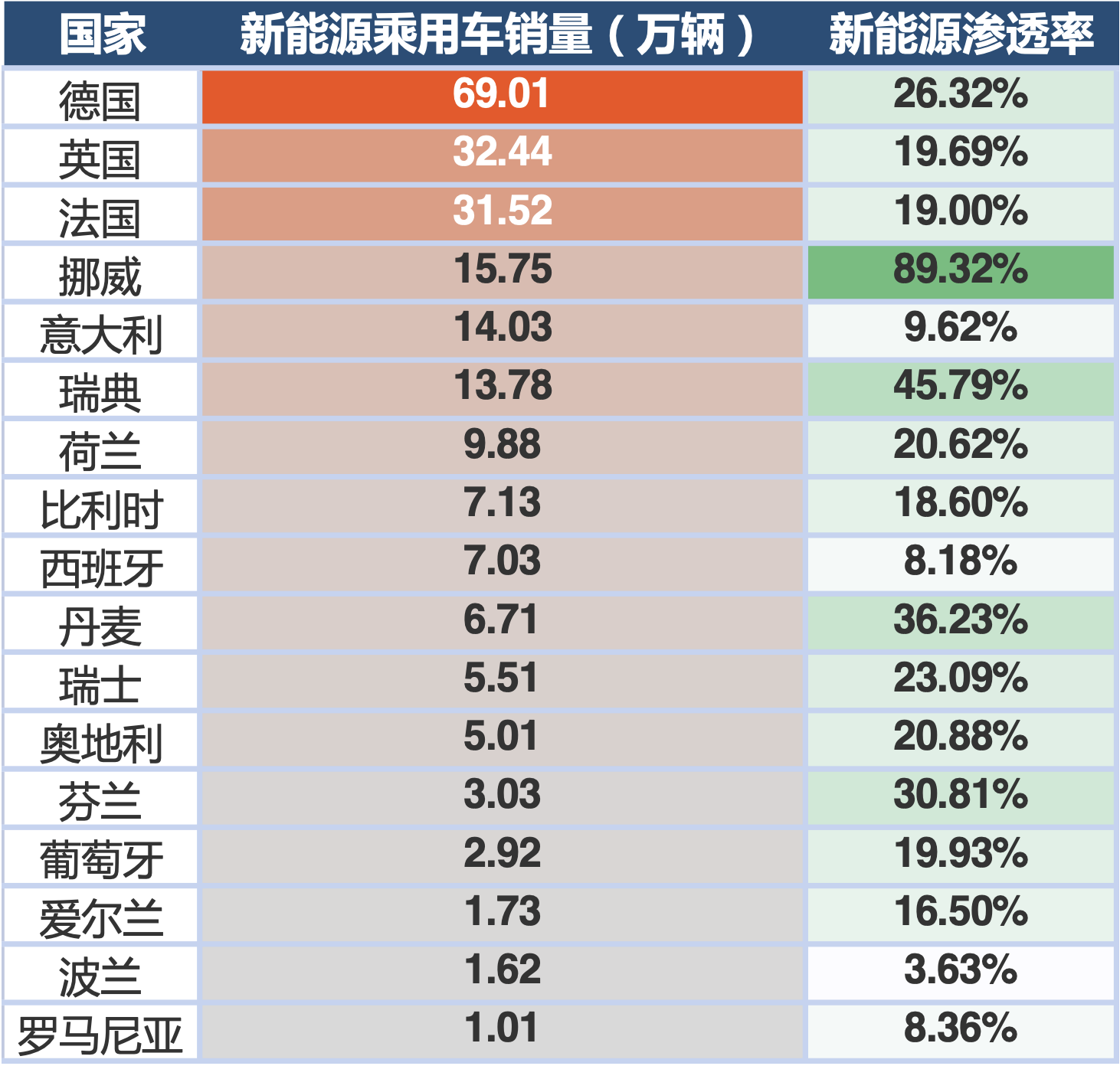

德国新能源汽车市场处于高速的发展中。根据市场调研机构 INSIDEEVs 的数据,2021年,德国是全球除了中国外最大的新能源汽车市场,以69.01万辆的销量居欧洲第一 ,同比增长72.7%。同时,德国新能源汽车的新车渗透率为26.32%,同比增长约100%,是全球除北欧四国外最高的。相较之下,欧洲另外三大经济体,英国和法国的新能源车渗透率不到20%,意大利则仅有9.62%。

下面,让我们再来看看德国新能源汽车市场的竞争格局和主要玩家。

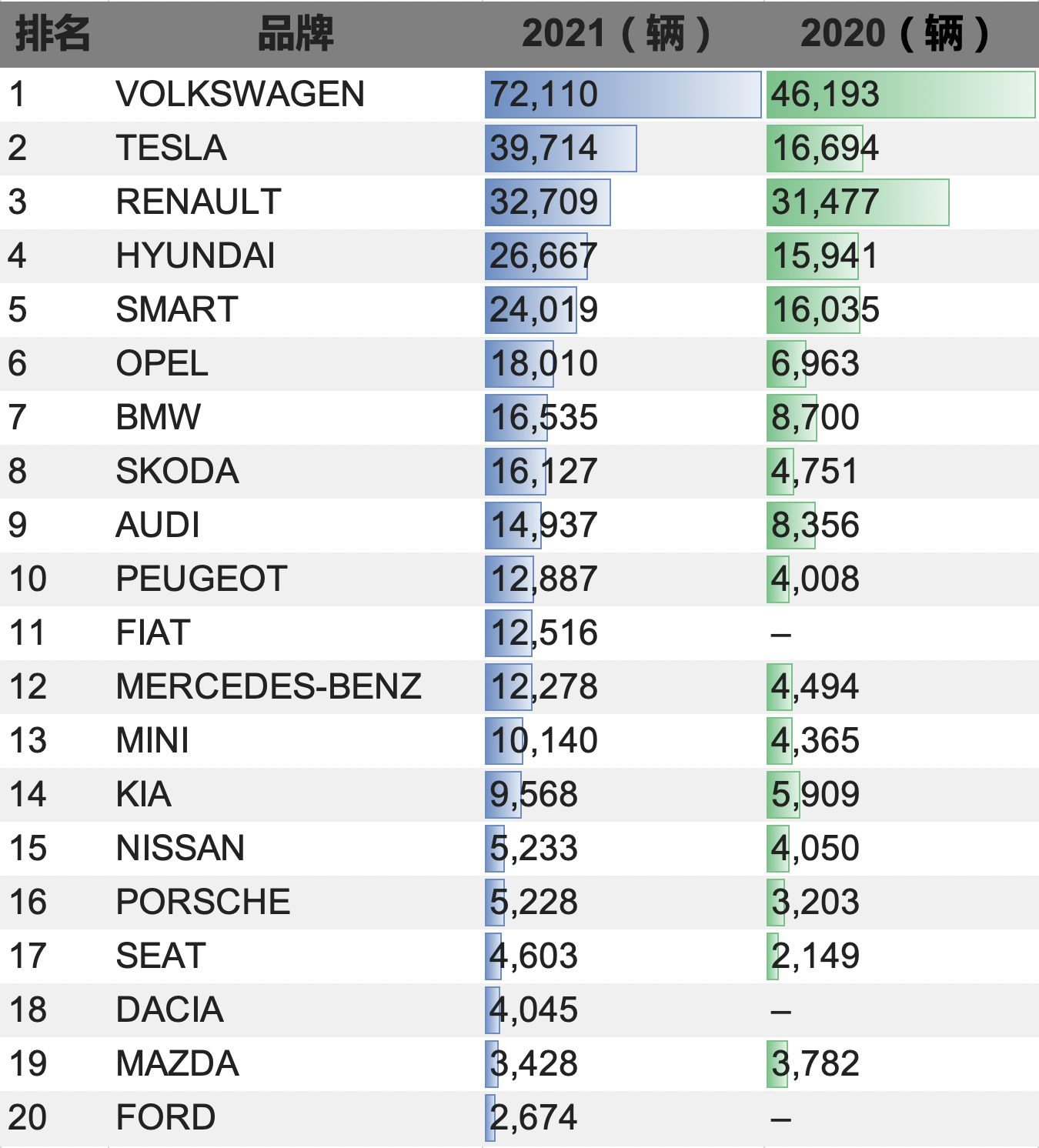

首先,是“带头大哥”大众集团。从2021年的销售统计来看,大众集团在2020和2021年都稳居榜首,2021年同比增长约56%。大众战略规划是德国三大集团(另外两家是宝马和戴姆勒-奔驰)中最倾向于电动化的。

位居次席的特斯拉,2021年销售增长迅猛,销量相对于2020年有了翻倍增长。一举超过2020的销售亚军雷诺汽车集团。随着柏林超级工厂的到位, 2022年特斯拉在德国,甚至欧洲的销量有望再次出现100%以上的增长。

退至第三位的雷诺电动汽车在2021年的德国市场增长非常微弱,同比仅仅增长4%。这和雷诺汽车自身准备车型迭代,以及大众 ID.3 的蚕食市场有关。

另外,现代汽车超过了 smart(奔驰品牌),而 Opel(欧宝汽车,美国通用汽车子公司)超过了宝马。

如果我们具体到车型,2021年的德国又有哪些畅销的新能源车型呢?

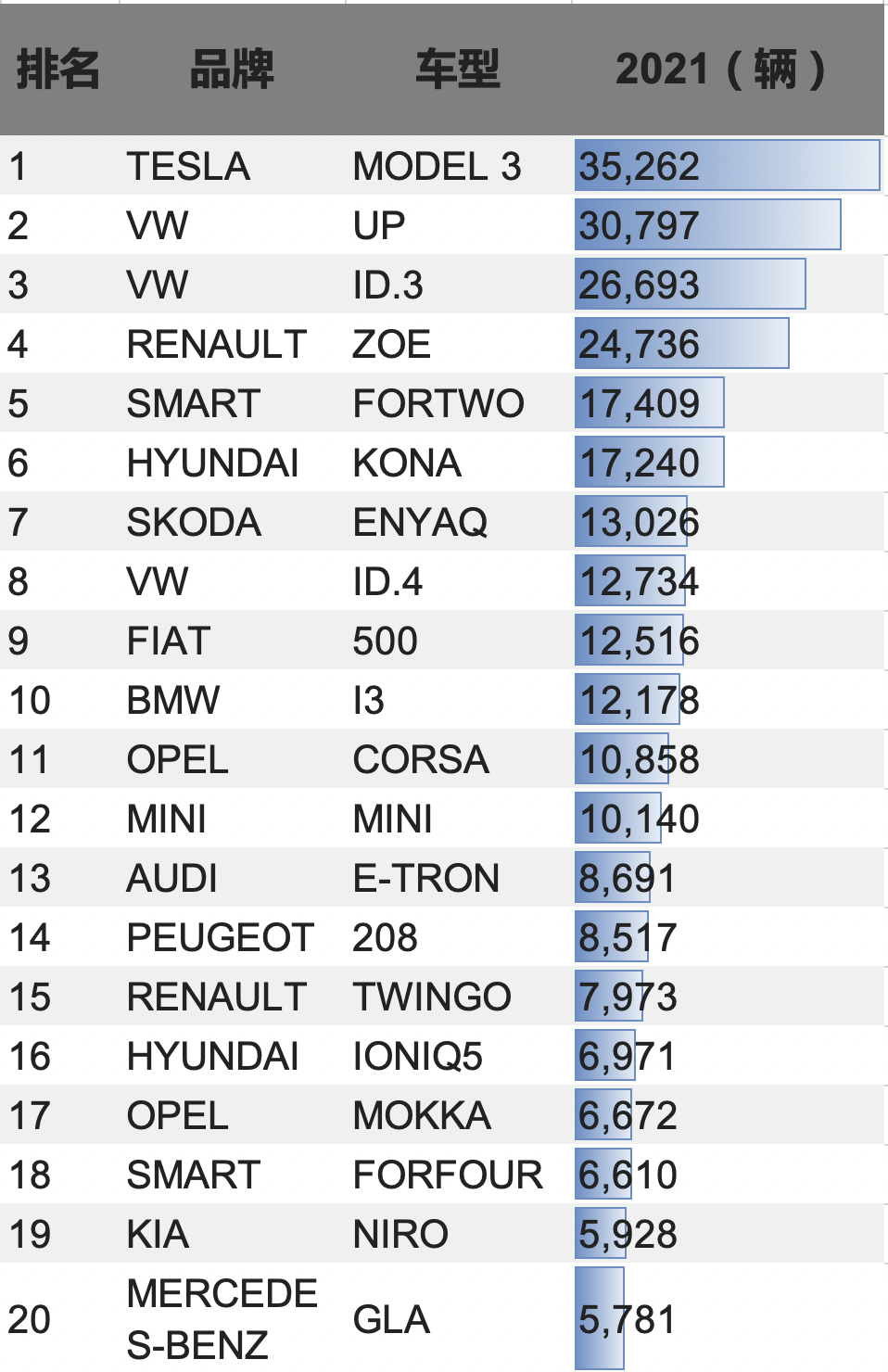

事实上,德国消费者的汽车偏好和美国相比,有明显的差异。美国消费者偏好宽敞明亮的大车型,但是德国由于道路相对狭窄、旧楼众多、停车场所小,加之市内交通里程短,所以消费者普遍偏好紧凑实用、节能环保的车辆,价格也并不需要那么昂贵。

据 KDA 的统计,特斯拉的 Model 3 是德国2021年销量最高的新能源车型。大众集团的 ID.3 和 UP 紧随其后。这两款车型也是支撑大众2021年新能源汽车销冠的重要基石。而雷诺汽车的 ZOE 系列曾经连续4年(2017-2020)位居欧洲最畅销车型,而2021年在德国销量排名第四。此外,值得一提的是,KDA 的排名中,前十的车型除特斯拉外,基本都是2-3万欧元价位的微型车。

整体来看,德国新能源电动车市场的格局可以归纳为:特斯拉+传统主流车企。然而,德国本土造车新势力还未形成气候。具体来看,该国虽然也有 ElectricBrands(产品是 Xbus,新能源皮卡),fox e-mobility AG 等等,但无论是国际知名度还是生产能力,都远逊于特斯拉、Rivian,或是中国的“蔚小理”。

究其原因,汽车制造业的竞争激烈,同时也因为制造复杂、供应链繁杂、资金成本高昂等因素,导致行业门槛高,再加上德国本身高昂的人工成本、对环境保护的严格要求,缺乏经验和资金实力的新玩家很难闯出一片天。

德国新能源车市场为何发展迅猛?

1. 最直接的驱动——欧盟严格的排放法案

早在2013年夏季《巴黎气候协定》签订之前,当时的27个欧盟成员国就已经明确了在本世纪上半叶大幅度降低汽车排放的中期规划。

2019年4月,这一规划正式落地,欧盟委员会确立了全欧盟范围内汽车平均碳排放截至2030年降低37.5%的目标。具体到乘用车领域其实就是一个核心指标:95克/公里。(即:乘用车平均每公里二氧化碳排放量不得高于95克,而轻型商用车不得高于147克。)如果新车测试无法达标,则将面临巨额罚款。

这个标准在2019年公布时,可以称得上“激进”,因为欧洲车企几乎无人能在2020年执行时达标。根据市场调研机构 PA Consulting 当时的预估,欧洲车企总共要缴纳145亿欧元罚款,德国三大集团(大众、宝马、戴姆勒)合计缴纳超过70亿欧元,其中大众一家就要缴纳约45亿欧元。

虽然这个严苛的标准后来做了不少修改,如排放在5%以内的车辆可以不计算在内等等,但还是在很大程度上推动了传统车企转型,大力发展纯新能源汽车。

2. 德国政府对消费端的刺激

为推动新能源车的发展,德国政府主要通过如下三种方式来刺激消费。第一,购车补贴/免税:按照不同价格段给予个人或者汽车公司补贴;第二,降低使用成本:如免除使用车辆所产生的税费(道路税、排放税等等)、免除公共停车费、免过路费、降低电价;第三,建设公共充电桩等基础设施,确保新能源汽车的可用性。

首先,德国新能源汽车补贴如下:

- 净价4万欧元以下的车,全电补贴9000欧元,插电补贴6750欧元。

- 净价4万-6.5万欧元的车,全电补贴7500欧元,插电补贴5625欧元。

欧洲其他国家虽政策不一,但是一般补贴最高也就6000欧元。因此,德国的补贴力度在欧洲范围内相对较大。

另外,为了降低使用成本,德国免除了新能源汽车10年的汽车税。根据 Deutsche Bank Research 的研究报告分析,对于紧凑型车辆(如大众 ID.3 和大众 golf life,净价在3万欧元左右),减少至少15000欧元的使用成本;对于中高档车辆(如奥迪 E-Tron 50 quattro 和 SQ5,净价约为5.9万欧元),降低了至少20000欧元的使用成本。

中低档位新能源汽车的消费者,往往看重汽车的性价比。因此,德国的补贴完全可以覆盖中低档位的燃油车和新能源汽车的价格差距,从而更好地刺激消费端。德国政府希望到2030年,德国有700-1000万新能源汽车。

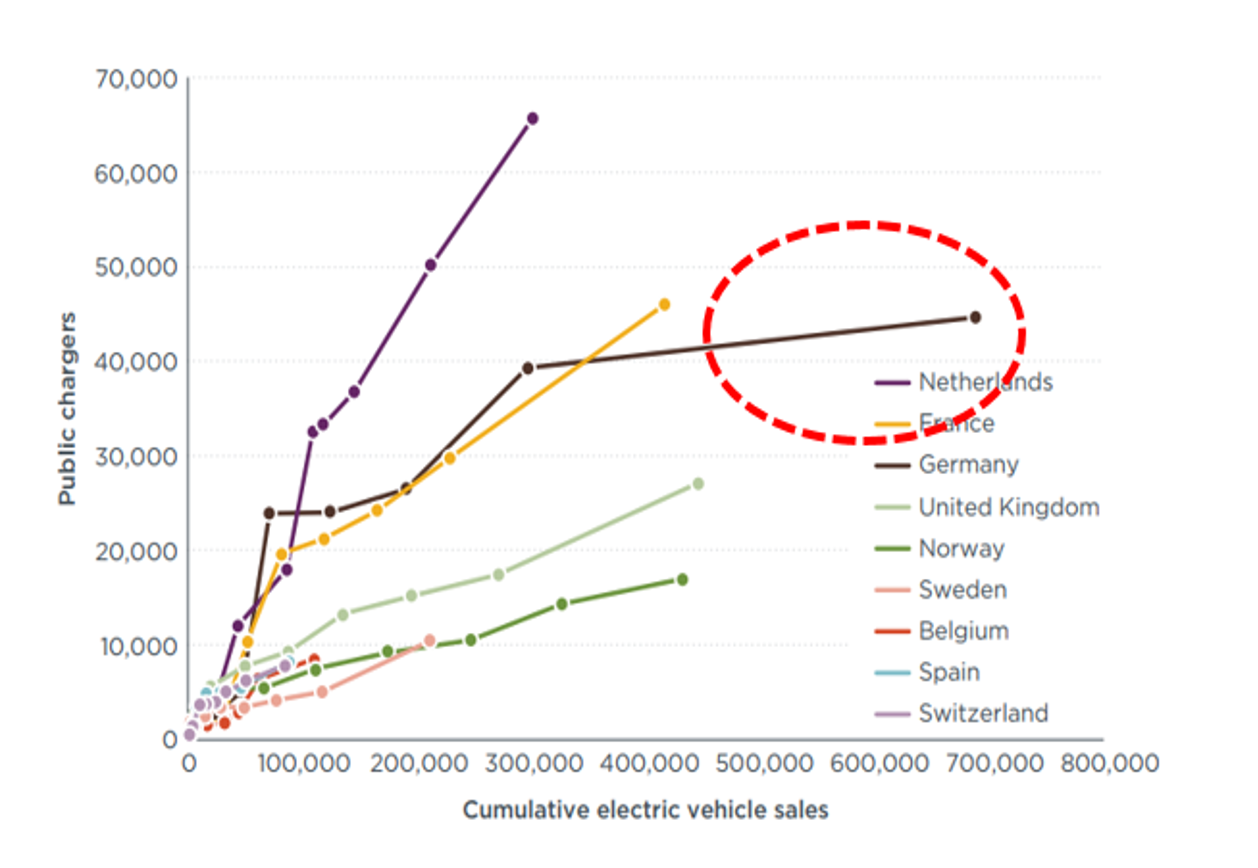

不过,在建设公共充电系统网络方面,德国目前仍有很大的提升空间。首先,根据2021年10月的数据,相较于欧洲其他国家,德国的充电桩数量并没有随着新能源汽车的普及而有效增长。

其次,德国公共充电桩由不同运营商管理,这导致不同充电桩的价格不统一,甚至支付方式也完全不同。消费者往往需要携带多张对应的充值卡,才能确保可以使用公共充电桩。

不过,德国对此颁布了《充电桩法案》修正案:自2023年7月1日开始,充电桩运营商必须保证其充电桩可使用普通借记卡和信用卡来进行支付,如 Master、Girocard 和 Visa。同时,必须支持至少一种非接触式支付,如 NFC 或手机 APP。

3. 德国新能源车发展的抓手——传统车企巨头

不管监管层面如何刺激,能够造出可用的新能源汽车才是根本。政府不能亲自下场造车,还得靠企业。

从这个层面来看,德国的传统车企巨头是新能源汽车市场的主力军。其中,三大顶级汽车集团(大众、宝马、戴姆勒奔驰),旗下品牌众多,五大一级供应商(大陆、博世、舍弗勒、采埃孚、海拉),以及无数中小型汽车零部件供应商,汽车产业链非常发达。此外,这些企业都经历过诸多行业变迁,在应对行业变革方面有着丰富的经验。事实上,有些传统车企在很早就尝试过新能源汽车,例如,宝马集团早在1972年就制造过新能源车款 1602e。

但是对于传统车企来说,“转型”并非易事。新能源汽车和传统燃油车需要的技术储备、公司组织架构、甚至商业模式都有明显不同。新能源汽车的未来会是带有自动驾驶功能的智能汽车,这和传统燃油车的区别极大:

第一,传统燃油车最复杂、最值钱、制造链最长的发动机和变速箱,新能源汽车用电机电控代替,中档乘用车的加速和变速性能就已和豪华燃油跑车的性能不相上下。如果完全放弃传统燃油车,那么原来皇冠上做明珠的企业、部门、人才都将失去用武之地。

第二,新能源汽车未来会是智能汽车,整车厂写好操作软件系统,而不是传统车时代各做各的操作系统,再由整车厂来总成。这需要车企新建立庞大的软件部门,设计操作系统。

第三,智能汽车需要更多对终端客户的了解,汽车会有软件服务,这与现有的汽车经销商模式不符。目前美国的特斯拉、中国的“蔚小理”等新势力都主要采用直销模式。

所以传统车企转型新能源汽车的成本非常高昂,企业内外组织都要有巨大变动,业务风险也很高。

但即便如此,传统车企的优势仍然十分明显,汽车的内外饰、大规模生产的经验、强大的品牌影响力(德国有不少家庭两代人、三代人都购买同一品牌的汽车)都是现成的。德国传统汽车巨头的新能源产品虽然目前仍不及特斯拉的名气大,但也有了多款已经畅销的新能源汽车。

德国新能源汽车市场竞争格局

正如上文提及的那般,就目前而言,德国新能源汽车市场的竞争是传统车企与特斯拉之间的竞争。2021年,巨头勉强压制特斯拉,但是随着特斯拉的建厂,德国市场的竞争格局或许还将发生改变。

德国的传统车企巨头对特斯拉的柏林登陆非常警惕。虽然就目前而言,巨头的电动车业务和特斯拉处在不同价格带——德国传统汽车巨头们(除大众旗下的奥迪外)想打造的是价格中低、城市通行、带有一定辅助驾驶的爆款车型,但特斯拉在德国的“攻城略地”很可能蚕食巨头们的油车市场。大众集团 CEO 赫伯特·迪斯就曾经说过:“来自柏林(指特斯拉柏林工厂)的竞争会极其残酷”。

那为什么德国巨头对特斯拉如此忌惮?

因为相对于传统车企,特斯拉在生产效率、成本控制、软件服务能力方面有明显的优势。

生产效率方面,在柏林工厂,一辆特斯拉 Model 3 生产总耗时将不超过10小时(车辆历经冲、焊、涂、总四道工序,直至下线出厂整个过程的“在线总时长”)。与之相比,2021年销量冠军的大众车生产一辆微型电动车 ID.3 平均耗时就要超过30小时。

此外,特斯拉具有50万辆产能的柏林工厂的员工数量在1.2万人,而大众规划的电动车生产厂是2.5万人,年产能70万辆车。特斯拉单位人效是大众规划中的1.49倍。

而从成本控制来看,特斯拉的整车毛利接近30%,大众旗下最赚钱的保时捷的整车毛利率约为15%,宝马和奔驰的整车毛利率为17.6%和12.7%,奥迪则仅有10.7%。再加上特斯拉自产4860电池,而德国传统车企目前以采购为主(未来规划会自建电池厂),根据 UBS research 的估算,目前特斯拉平均每辆车的电池成本比德国巨头们低约1300美元。

不过,也有不少人认为柏林工厂的产能不会迅速爬坡到50万辆。毕竟,柏林工厂的电池生产线要到2024年才到位,而鉴于工人招聘难度大、德国劳工法对加班限制严格、环保组织持续阻挠,以及供应链等方面的挑战,有投资机构认为,特斯拉柏林工厂的产能爬坡很可能低于预期。根据摩根大通预测,柏林工厂2022年全年将实现生产5.4万辆,2023年达到28万辆,而爬坡到50万辆的设计产能则需等到2025年。这也给了德国本土车企一定的追赶时间。

在软件服务上,特斯拉的优势就更加明显。根据特斯拉财报,2021年以软件服务收入为主的收入项 “服务及其他业务收入”实现38.02亿美元收入,而目前,德国主流车企的 OTA(Over the Air Technology 远程升级软件)服务都差强人意,软件几乎没有带来收入。

不过,德国车企巨头们将会在未来几年时间里奋力追赶。

大众宣称将投入20亿欧元打造全新的、具备和特斯拉同等级别软件服务能力的汽车项目“Trinity”。建造智能工厂,生产效率将和特斯拉持平。当然,由于 Trinity 的生产方式和目前方式差异较大,该项目要到2026年才能落地。

宝马也在2022年3月的财报年会提出了,未来将采取智能生产方式“iFACTORY”,对全球工厂都进行智能升级。此外,戴姆勒奔驰也推出了两个纯电平台和自研汽车操作系统。

除了业界领先的特斯拉和舍命狂奔的德国传统巨头,中国也有不少新能源造车企业,他们能否顺利进入德国迅猛发展的新能源汽车市场呢?就目前而言,中国新能源造车企业很少涉足德国市场,主要因为:

第一,竞争激烈:德国有全球顶尖的造车巨头,供应链完善、销售网络强大,且有根深蒂固的品牌影响力。如果不是像特斯拉那样“手握王牌”,很难在竞争中取得优势。

第二,成本高昂:在欧洲搭建一套供应链和销售网络的成本非常高昂。另外,如果中国车企们选择出口产品到德国,则需要面对关税,在价格上中国新能源车企的产品也不具备优势。

第三,产能不足:目前中国新能源车企在国内交付时尚且有产品瓶颈。遑论登陆德国,这对产能的要求会非常高。

因此,中国车企更加倾向于选择对外国车企友好,且市场对新能源汽车接受度高的北欧四国试水。据悉,蔚来、小鹏、上汽名爵、比亚迪等企业已在挪威(该国2021年的新能源汽车渗透率全球第一,达到了89.32%)交付部分车辆。

德国新能源汽车的未来

Zukunftsf higkeit,是一个在战略规划里面常常被用到的德语单词,意为“长期目标的可实现性,及可持续性”。下面,笔者想谈谈德国新能源汽车的未来发展趋势。

笔者认为,把特斯拉引进市场相对封闭的德国,充分体现了的德国人的决心。特斯拉将会带来更多消费者对新能源汽车产品的认同,以及鲶鱼效应:

第一,刺激传统巨头新能源化、智能化。新能源汽车销量可能会在2022年继续保持70%以上的增长。面对特斯拉,传统汽车巨头压力陡增,大众虽然今年销冠,明年大概率不保。

前文提到,传统巨头虽然目前可行的办法是去抢夺中低档车型市场,但是中低端车型不是好生意,需要强大的成本控制,而且必须要大量销售才能有利可图。同时容易因为偶然的外部因素,而扭赢为亏。相比之下,豪华车型利润率很高,巨头不可能“坐看泽国江山入战图”,肯定还会千方百计研发相应产品,去争夺回来相应的市场。

第二,刺激供应链企业成长。参考中国市场的经验,虽然新能源汽车企业的供应链比传统燃油车短得多,但是配套产业都会随着特斯拉的入驻德国而蓬勃发展,尤其是电池行业。

第三,本土造车新势力的诞生。特斯拉在德国开工厂或将为该国培养出更多新能源车领域的人才,这些正是德国目前缺少的。人才们可能会供职于传统巨头,也可能选择创业,诞生新品牌。毕竟传统燃油车和新能源汽车的产品构造及商业模式都有明显差异。德国/欧洲的消费水平也足够高。新势力依然有生长的空间,虽然相对较小。

除了特斯拉带来的改变,笔者还认为,德国政府对新能源汽车补贴会在不久的将来降低。首先,这样补贴力度对德国财政负担很大;其次,德国新能源汽车工业会不断降低成本,致使无需补贴;最后,新能源汽车的补贴实际主要落到了“不需要补贴”的富裕阶层手中。

根据调研,大部分能够在现阶段购买新能源汽车的消费者都来自高收入人群(根据 KfW 的调研,购买新能源汽车的高收入家庭数量是低收入家庭数量的3倍)。由于大部分平民阶层往往一辆车开很久,并不会因为新能源汽车补贴而再去购买一辆车。

同时,新能源汽车用户需要在家安装充电桩,但是平民阶层往往没有独立车库,不能保证安装充电桩。另外,平民阶层买车往往非常慎重,即使是新能源汽车高歌猛进的今天,也会出于种种不熟悉、不信任(比如充电是否足够便捷、新能源汽车是否如自己熟悉的燃油车那样皮实),而继续购买燃油车。这样一来,新能源汽车的补贴实际主要落到了富裕阶层手中。

如今,德国已是欧洲最大的新能源汽车市场,随着新能源汽车的普及,德国也有望成为欧洲新能源汽车行业中心。当然我们也希望,德国诞生出不同于中国、美国市场的优秀新能源汽车产品,甚至创新的商业模式,在满足德国民众用车需求的同时,也更加高效地保护德国的环境,实现真正可持续发展。

编者按:本文由36氪出海特邀作者“银联新能源汽车产业数据经理郭方杰”供稿。郭方杰专注新能源汽车行业研究数年,专注于利用大数据分析海内外新能源汽车行业发展动态,优质标的追踪分析,2021年开始看海外电动车企业,目前带领团队制作的新能源汽车行业的数据洞察报告及指数产品,服务于多家海外基金及战略咨询公司。

评论