文|DataEye研究院

三七互娱,一个曾经的买量大户,近年却在大幅缩减买量。

三七互娱自2019年起,每年营销费用均在70亿元以上,2020年高达80亿,占总收入的56%。

但到了2021年,三七在传统的买量市场的投放量,大幅缩减。与此同时,三七在扩宽新的营销方式——效果型达人营销。

那么,在这波营销方式转型的过程中,三七互娱旗下产品表现如何?其营销思路的转变,又能给业内提供哪些参考方向?DataEye研究院今天通过对数据、案例的研究,剖析三七互娱2022年第一季度的营销特点。

一、买量概况

春节加大投放,但随后衰减。广州三七网络及三七互娱另外两家子公司,在今年春节期间明显加大了买量投放,单日最高投放曾达到4471组,投放的主力就是广州三七网络。

三七互娱在2021年投放量下滑后,2022年第一季度再次出现买量高峰期,但两个月过后,三七互娱的投放量却再次呈现缩减趋势,其中或许存有几个原因:

1、春节期间争夺用户注意力。每年春节都是游戏厂商争夺用户时长的重要节点,再来就是宅家经济在2022年再度爆发。两者结合之下,用户拥有大量的可分配时间,因此三七选择加大买量市场的投放,增强旗下产品的曝光度。

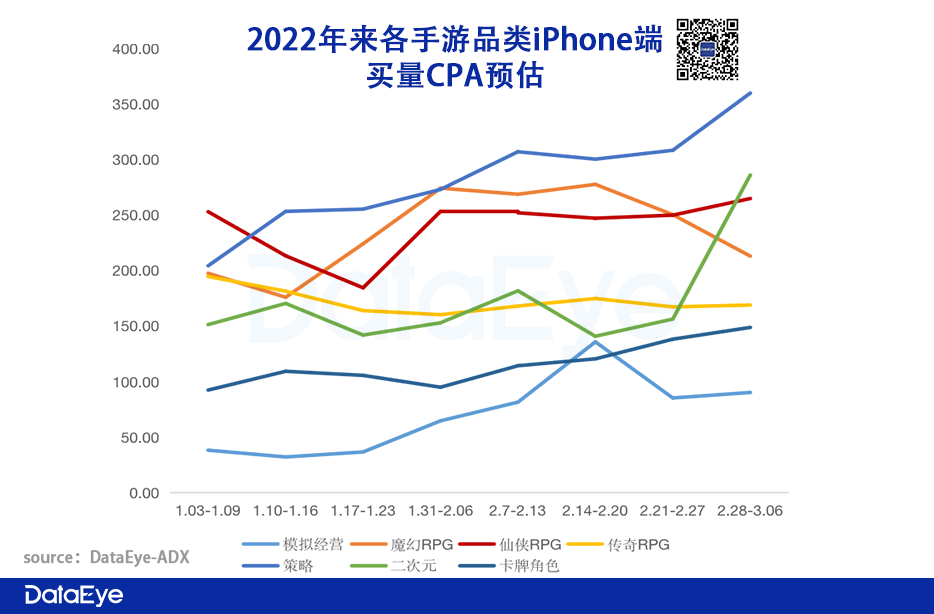

2、广告生命周期衰减变快,今年来买量价格高企。游戏葡萄曾透露过一组数据,2021年游戏行业素材平均生命周期为3.72天。同比减少27%;平均活跃时长为3.15天,同比减少21%。这组数据意味着,厂商需要在买量不断投放广告素材才能吸引玩家注意,然而创意素材的产出是很难跟上用户消耗的素材。同时,2022年以来买量CPA有所提升。所以,即使如同三七这般体量的厂商,在春节吸引用户后,也选择了缩减投放——投放随行就市,有利于成本优化。

具体到产品端,DataEye研究院选取了三七互娱在2021年发布的8款新品作为案例。

从数据来看,2022年第一季度,三七互娱的投放重心侧重在《叫我大掌柜》、《斗罗大陆:魂师对决》、《绝世仙王》三款产品,后两者的一季度素材投放数均超过了4万组。而《云端问仙》、《一千克拉女王》两款产品,三七互娱已不再买量。三七互娱在2021年上线了两款“斗罗大陆”IP,如今投放重心明显倾斜在《斗罗大陆:魂师对决》之中。

可以明显看到,三七互娱已经在买量市场选择性放弃了《云端问仙》、《一千克拉女王》以及《斗罗大陆:武魂觉醒》三款产品。原因可能在于这三款的产品表现欠佳——营销也带不动。

两款“斗罗”跑出一款。三七互娱一开始对《斗罗大陆:魂师对决》以及《斗罗:武魂觉醒》两款产品在买量市场保持着相同的投放量。然而,《斗罗:武魂觉醒》成绩呈直线下滑状态,至今已然跌至榜单百名开外。

相反,《斗罗大陆:魂师对决》至今仍位居畅销榜前列,三七互娱财报曾透露,《斗罗大陆:魂师对决》单月流水超7亿,预计2021年总流水超20亿元。优秀的成绩,也让三七加大了对《斗罗大陆:魂师对决》在买量市场的投放量。

《云端问仙》、《一千克拉女王》也是相同的情况,在上线初期取得不错成绩后,后续畅销榜表现明显下滑。

二、案例分析

在创意方面,2022年第一季度,三七互娱如何进行?

为此,DataEye研究院以《绝世仙王》、《叫我大掌柜》、《斗罗大陆:魂师对决》以及海外主力产品《Puzzles &Survival》为案例,分析三七互娱的营销创意。

以下分析基于DataEye研究院独创的“DataEye创意框架”。这一理论认为,在创意内容层面,广告应从“吸睛点”(如何吸引目标用户目光,避免划走广告)、“转化点”(如何让目标用户点击广告、完成下载)两大层面对买量创意进行分析、策划。“吸睛点”包括长期兴趣、用户状态、重大事件、切身利益、符合态度等方式;“转化点”则包括产生利益、好奇尝试、降低门槛、从众/推荐、价值向往等方式。选择怎样的“吸睛点+转化点”的组合,很大程度影响买量创意的ROI。

1、《绝世仙王》

①创意内容

以最高计划投放数的素材为例,在吸睛点上,《绝世仙王》主要通过短片的精美画质、顶级的美术水平营造“3A感”、“大作感”,因此精美画质是最常用的吸睛点。在转化点方面,《绝世仙王》会在视频之中,以“限时福利“、“仅限此条视频下载的玩家”、“福利礼包码”等描述语吸引玩家眼球——利益诱人,非常赤裸,但也非常传统。

②创意形式

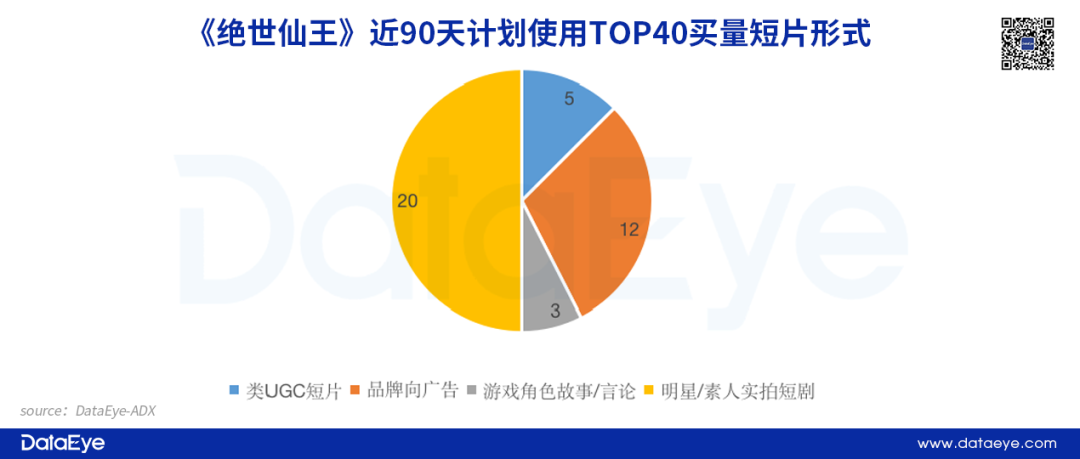

《绝世仙王》更偏向明星/素人实拍短剧的形式。具体人选,《绝世仙王》邀请了呆妹儿、炮爷、周淑怡等一众知名游戏主播为产品背书,希望通过这些主播的影响力将游戏覆盖至更多用户群。

2、《斗罗大陆:魂师对决》

①创意内容

以最高计划投放数的素材为例,在吸睛点上,《斗罗大陆:魂师对决》用穿越进游戏的剧情,强调游戏的“沉浸感”,在画面表现力方面可圈可点。(更多案例请后台回复ADX试用)

在转化点上,除了沉浸感、精美画质,短片还强调“跟动画一模一样”,试图以美术能力、精美画面转化“斗罗”动画爱好者。“斗罗”游戏屡见不鲜,但紧扣动画的仅此一家。这背后是三七试图将“斗罗动画”与游戏进行强关联、强绑定。正如“困了累了喝红牛”、“送礼就送脑白金”一样,绑定场景与产品。

②创意形式

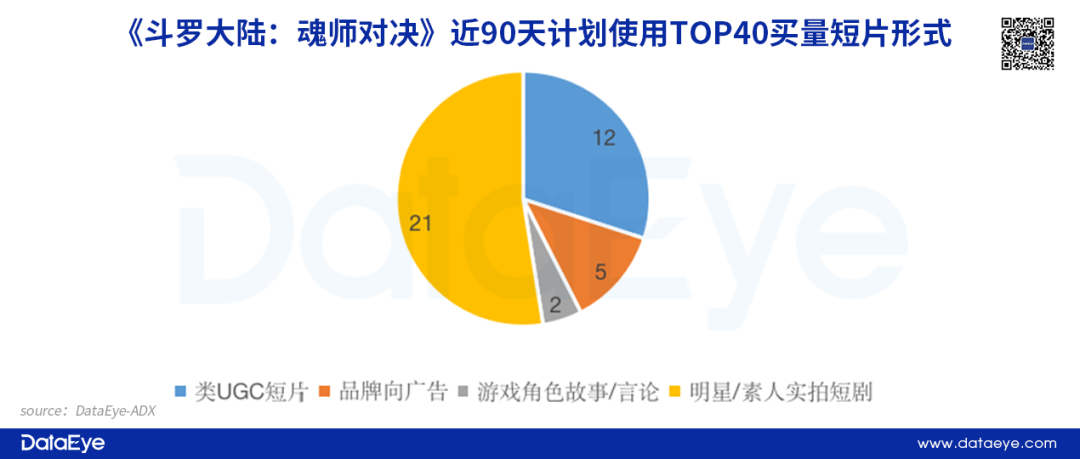

《斗罗大陆:魂师对决》同样是以明星/素人实拍短剧为主,而在真人选择上,主要以成龙代言。通过成龙的影响力,将更多用户转化成游戏用户。

3、《叫我大掌柜》

①创意内容

以最高计划投放数的素材为例,在吸睛点上,瞄准目标用户对国风经营、 经营故事的兴趣点,吸引观看,同时,在视频开头会蹭《武林外传》 IP。

在转化点方面:常见套路就是展现玩法,构建短剧故事,用转折性的情景,引导用户产生“这么简单,我来试试”的感觉。(更多案例请后台回复ADX试用)

②创意形式

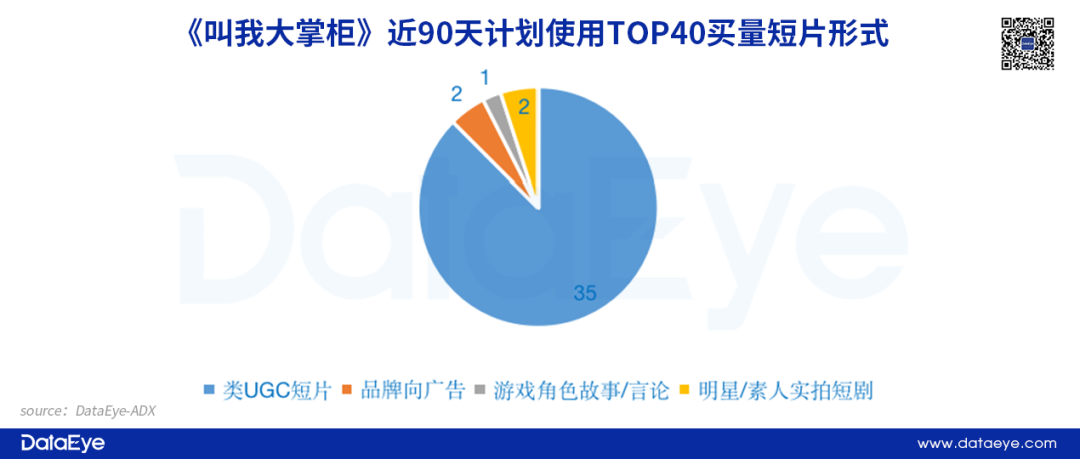

在创意形式上,《叫我大掌柜》以类UGC短片为主,此类视频创意形式更契合游戏休闲、轻松、经营的特性,能在第一时间就让用户感受游戏玩法,进一步加强素材转化率。

4、《Puzzles &Survival》

①创意内容

《Puzzles &Survival》在吸睛点上,运用海外用户对“丧尸”、“美女”等元素的偏好,构建短片故事,以此吸引用户眼球。

在转化点上,用短片故事勾起玩家好奇心,同时也能让玩家产生加入打丧尸游戏的感觉。(更多案例请后台回复ADX试用)

②创意形式上

《Puzzles &Survival》TOP40计划使用视频均以类UGC短片形式呈现,可以避免用户对广告的抵触心态,第一时间展示玩法,更有利于转化。这也是目前国内厂商出海营销的主要方式。

小结:从案例来看,三七互娱在买量市场的投放上做出了转变。一改过去简单粗暴的营销投放,转为精细化运营。

对于中重度产品,选择用高精度、高画面表现力的动画短片展现游戏特色,最大程度的吸引玩家眼球;对于休闲产品,则更多的是“讲故事”,用剧情短片、反转剧情等形式勾起玩家好奇心。

三、效果型达人营销

DataEye研究院曾在《行业风暴出人意料!A股游戏股全面比拼!谁业绩跳水?谁逆势暴涨?》一文中指出:三七互娱自2014年至2021年前三季,三七互娱销售费用率水涨船高,从20%水平升至60%水平,领先于一众同行。三七互娱销售费用中,90%以上都是“互联网流量费”——堪称买量大户。

基于买量占比过大的情况,三七互娱也积极在做相应的调整,一方面减少买量投入,2021年素材投放量相较2020年减幅超50%,直至2022年春节才有所回暖。

另一方面,三七互娱也在积极求变,寻找全新的流量洼地。DataEye研究院发现,近年来抖音大力推送的达人直播已然成为三七互娱在营销市场的“新宠”。

DataEye-ADX监测发现,三七互娱在2021年底时就曾对《绝世仙王》、《斗罗大陆:魂师对决》两款产品尝试达人直播营销,并在2022年第一季度加大了达人直播板块的投放。

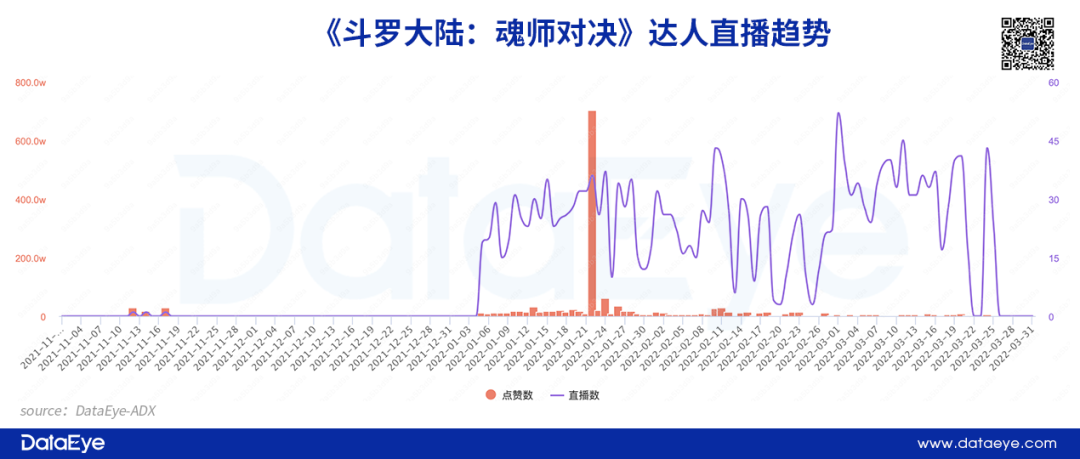

以《斗罗大陆:魂师对决》为例,从数据来看,《斗罗大陆:魂师对决》在2022年第一季度日均开启22场直播,最高曾在1月22日拿下703万的点赞数。这场直播也让《斗罗大陆:魂师对决》从iOS畅销榜50名的位置瞬间攀升至12名。

不只是《斗罗大陆:魂师对决》,三七互娱对《绝世仙王》、《叫我大掌柜》也在达人直播板块进行了相应的资源投入。《绝世仙王》在第一季度共开启了198场达人直播;《叫我大掌柜》则以10场达人直播数,收获超2000万的点赞量以及平均高达5万的同时在线人数。

具体到达人主播的选择上,三款产品各自有着不同的策略选择。

1、《斗罗大陆:魂师对决》

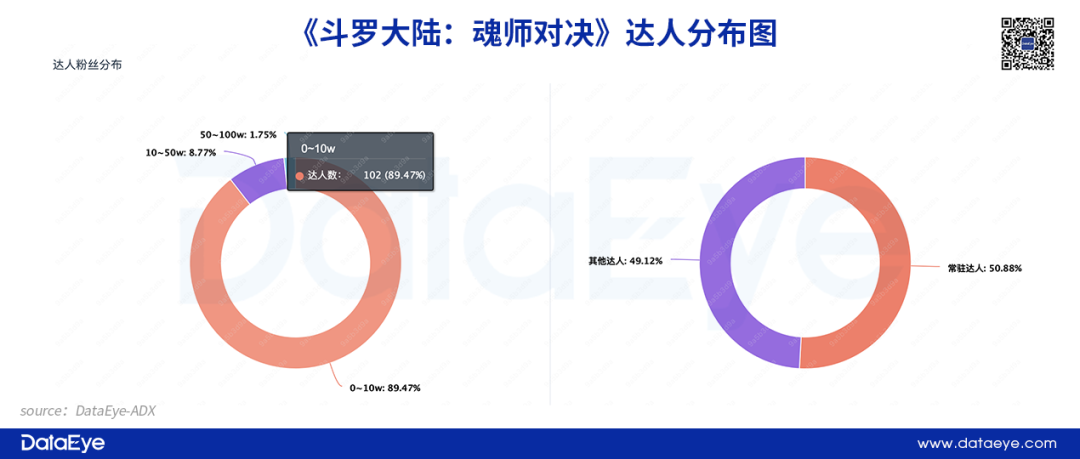

《斗罗大陆:魂师对决》在今年一季度邀请了114名达人主播,其中102名为0-10万粉丝数的主播,占比89.47%,百万粉丝量以上的主播则并不在《斗罗大陆:魂师对决》考虑范围,其中常驻达人以及其他达人各占50%。

在主播的选择上,左侧开播数TOP10的达人均为三七互娱签约主播,而在主播推广效果排行榜中,以“斗罗大陆”为名的主播占据榜单前两名,其中TOP2的《斗罗大陆:魂师对决》官方账号更是拿下单场直播超680万点赞量的优越成绩。

2、《绝世仙王》

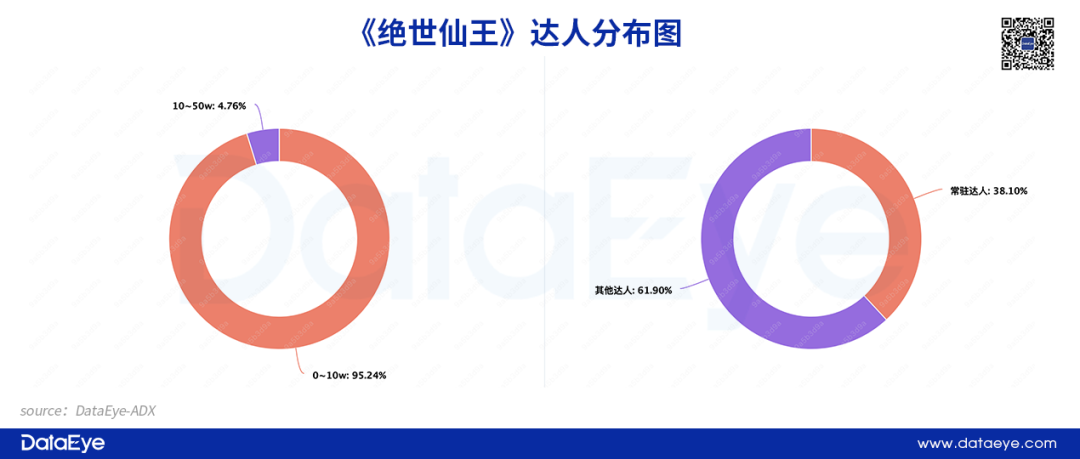

《绝世仙王》在主播选择上,以粉丝量低于10万的小型主播为主,占比超95%,并且常驻的签约主播占比也仅有38.1%。

在主播选择上,直播场数TOP10的主播均为签约型主播,但在推广效果表中,TOP2的主播专注于《穿越火线》手游,其推广方式多为商单类推送,在直播CF手游时,会在直播间引导观众点击直播间小风车,下载《绝世仙王》。

3、《叫我大掌柜》

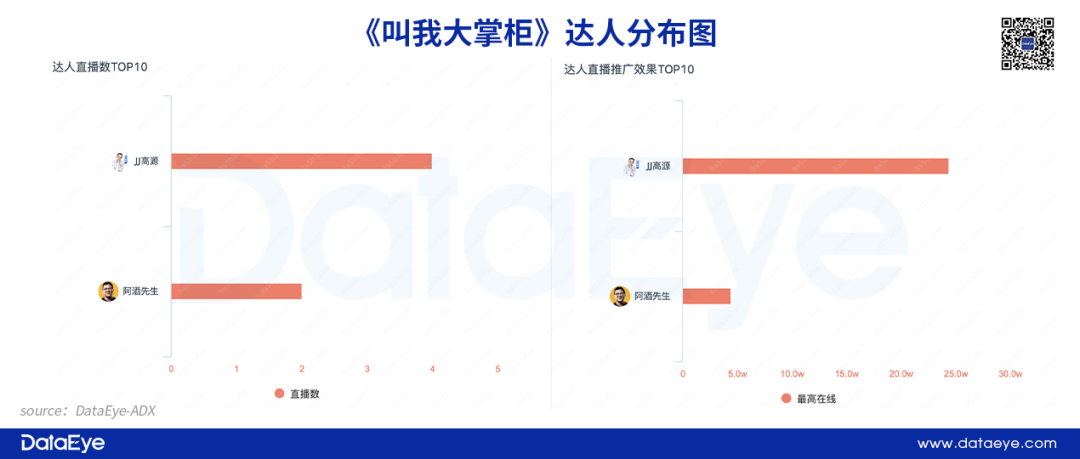

《叫我大掌柜》在主播选择上,与上述两款游戏选择的是截然不同的方向,在投放具体形式上,《叫我大掌柜》邀请了两位棋牌主播做宣发,其形式并非直接直播产品,而是用借用主播的高关注度以及搭配主播在直播间的引流,引导粉丝群体进行点击下载。

除了达人直播之外,三七互娱在效果型达人营销板块还尝试了达人视频营销。但无论是《绝世仙王》还是《斗罗大陆:魂师对决》,三七也只是在达人营销板块做了尝试,在2022年第一季度,前者达人视频投放数仅有26组,后者也只仅有43组。

可见,对于效果型达人营销,三七互娱认为达人直播才是未来的趋势。

小结:可以看到,在达人直播板块,三七互娱对于不同类型的产品,是有着不同的战略打法。

对于《绝世仙王》、《斗罗大陆:魂师对决》此类重度游戏,他们选择推流类主播为主,一来,通过达人主播的推送,完成项目组对“拉新”、“留存”、“促活”等数据的要求。二来,对官方账号进行积极构建,以此让游戏品牌影响力辐射至更多的用户圈层,从而到达品效合一的目的。

对于《叫我大掌柜》此类轻度休闲游戏,三七互娱主要选择商单类主播,用棋牌类主播高人气、高直播表现力的特点,将主播观众转化成游戏用户。

四、三七走上效果广告多元化之路

三七互娱作为传统买量大户,其在内容营销层面的选择,是值得众多厂商参考借鉴的。一来,不放弃传统买量,依旧在传统渠道抓准时机投放。二来,积极寻找新的流量洼地,效果型达人直播就是主要试水区。

目前来看,效果型营销,呈现多元化发展趋势,单一买量形式已经很难再支撑起一款游戏在营销层面的需求。传统买量+达人效果型营销(包括短视频、直播)两者的结合,将会更为紧密。

但达人直播板块还属于一个新兴营销方式,其营销方式与传统渠道之间是有着本质上的区别。这让经历过买量大时代的传统厂商,需要在营销思路做出转变。

评论