记者 |

近日,中泰资管公布旗下公募基金一季报,作为公司两位主力基金经理,姜诚和田瑀管理的产品一季报同步披露。

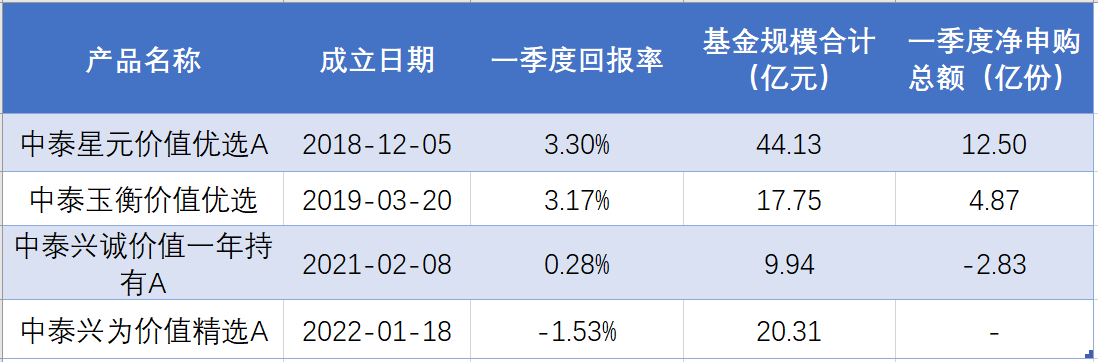

在一季度大盘调整的行情下,姜诚管理的4只基金中3只成功取得了正收益,仅今年1月成立的新基中泰兴为价值精选未能翻红。

从基金规模和申购赎回情况来看,姜诚管理的4只基金总规模达92.13亿元。代表作中泰星元价值优选规模最大,为44.13亿元,在一季度受到投资者追捧,净申购12.50亿份。中泰兴诚价值一年持有却在开放后遭遇净赎回2.83亿份。

从股票持仓来看,以中泰星元价值优选为例,前十大重仓股一季度略有调整,中国建筑(601668.SH)和太阳纸业(002078.SZ)持仓占比均超9%。其余重仓股还包括万科A(000002.SZ)、建发股份(600153.SH)、海螺水泥(600585.SH)、中国神华(601088.SH)、浙江龙盛(600352.SH)、鄂武商A(000501.SZ)、上海医药(601607.SH)。此外,中国国航(601111.SH)退出前十大重仓股,苏泊尔(002032.SZ)被买至第6大重仓股。

姜诚表示,一季度市场比较折腾,对多数人来说投资体验不佳,过程充满煎熬。在稳增长预期的带动下,蛰伏多年的传统周期行业有相对更好的表现,押对的人,压力轻一些。

“我们属于不小心押对的人。”姜诚说,对一个不以“买入即步入上涨通道”为投资目标的人来说,任何时候手中的股票涨了,都是运气,都是不小心押对了注。

他同时反思称:“我们对传统产业的持仓时间不短了,从时效性上看,显然做得不好。但不追求时效性是我们框架的主要特征,我们要的是长期胜率而不是短期效率。”

“我们在一季度的应对就是坚持个股持仓比例与潜在回报率的正相关操作。大家看到的组合变化,都基于并且只基于这一个原则,与宏观经济走势无关,与利率的周期性波动无关,与上市公司的周期性业绩涨落无关,甚至与俄乌冲突、美元加息也没太大关系。”姜诚表示。

不过,同属于中泰资管的另一位基金经理田瑀“运气”就没有那么好了。

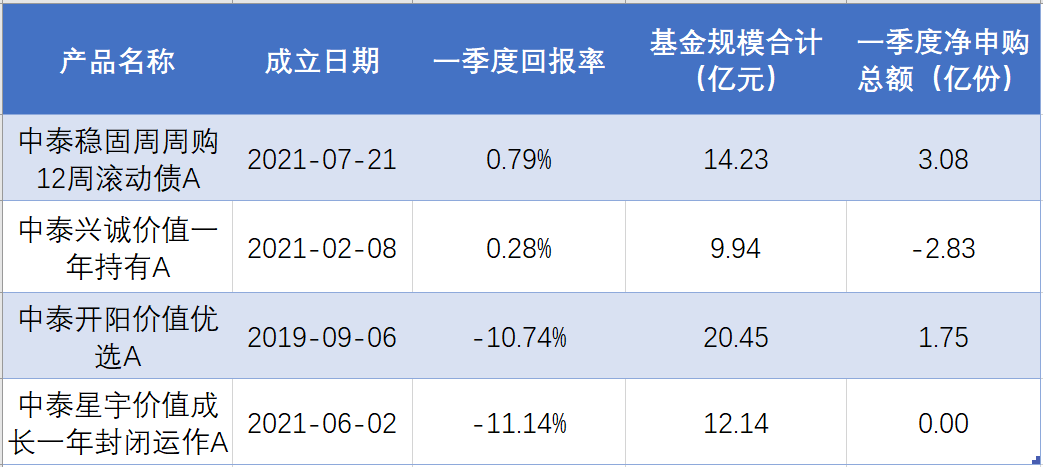

除了与姜诚共同管理的中泰兴诚价值一年持有,和与商园波共同管理的债基中泰稳固周周购12周滚动债,由他独自管理2只权益产品一季度回撤幅度均超10%,中泰开阳价值优选、中泰星宇价值成长一年封闭运作一季度回报率分别为-10.74%、-11.14%。

田瑀同业也在季报中给投资者做起了“按摩”,他表示:“在过去的一个季度里,虽然我们相对于指数而言仍然保持了显著的超额收益,但绝对回撤创出了成立以来的新高,这让大家有些煎熬。但我们并不担心,因为较大的回撤并不是由于错误的投资框架和决策,而是来自于某种意义上的‘坏运气’(不相关的风险因素同时发生)。‘无法避免’、‘小概率’和‘期望为零’是坏运气的显著特征,同时也给出解决问题的答案:坦然面对,耐心持有。”

中泰开阳价值优选曾经是姜诚与田瑀共同管理的产品,如今成为田瑀在管规模最大的基金,2021年3月姜诚离任。

基金一季报显示,该基金持股较为集中,吉比特(603444.SH)是第一大重仓股,持仓占比10.13%,吉祥航空(603885.SH)、中国巨石(600176.SH)、太阳纸业持仓占比均超9%。此外,还重仓了高能环境(603588.SH)、东方雨虹(002271.SZ)、海螺水泥、招商银行(600036.SH)、万华化学(600309.SH)、宋城演艺(300144.SZ)。

田瑀分析称:“一季度,我们的组合有一些变化。仓位总体上更高了一些,品种上也有一些调整。符合我们标准的标的在市场的调整过程中价格更便宜了,给了我们越跌越买的机会,仓位也就相应提高了。”

一季报显示,中泰开阳价值优选股票占比由2021年末的87.53%提升至90.95%,中泰星宇价值成长一年封闭运作股票占比由2021年末的87.79%提升至91.81%。

展望后市,姜诚和田瑀都没有给出自己看好的方向。

3月末,面对大盘回落,姜诚曾公开表示,估值和前期跌幅是屁股决定脑袋的人的百宝箱,所以它也就不太好使。用PEG来说明股票便宜,更是耍流氓。现在的市场跟以前的不太一样,虽然不知以后会不会又回到从前的样子,至少现在我们还是少谈大盘为妙,盯住自己的票就行了。

田瑀表示,站在当下,我们仍然无法预判未来市场会追捧什么行业和风格,对于市场的观察也只为提醒自己身处何处。在我们的投资框架中,买卖的决策并不依赖于短期风格和行业热点的切换。就目前的市场来说,我们的长期观点没有任何变化。

评论