文丨张涛 路思远

5月美国CPI和核心CPI的超预期,让通胀给白宫的压力又加重一层。近期盖普洛、皮尤等机构的最新调查数据显示,当前美国民众对于通胀担忧和抱怨也在持续攀升,拜登的支持率还在下降。虽然美联储主席鲍威尔已经多次表示“对抗通胀是当前最大的经济挑战”,并反复表达了对抗通胀的决心,但正如我们之前在《美联储的紧缩节奏何时调整?》所阐述的,“针对供应端短缺和劳动力市场紧张的通胀局面,仅依靠美联储紧缩是无法实现软着陆的,而美联储过度的紧缩必然会大幅提升经济衰退的风险。5月份加息50BPs之后,美联储就会将紧绷的政策神经放缓一些。与此同时,更能直接缓解供应、劳动市场紧张的抗通胀措施则需要加紧推进,而负责这些措施的主体无疑是面临中期选举的白宫,换而言之,5月份加息过后,美联储就会抗通胀皮球推给白宫。”

实际上,5月份以来,美国总统拜登、财政部长耶伦、商务部长雷蒙多等人已经开始频繁强调“通货膨胀是美国当前的首要问题”,5月30日拜登本人更是在《华尔街日报》刊发“我对抗通胀的计划”,阐述了他对抗通胀的三项计划,计划主要内容包括支持美联储当前对抗通胀举措、消减家庭水电费用、投放石油储备、推动清洁能源、改善基础设施、降低海运费用、增加住房供应、降低药价、儿童与老人的护理成本、消减财政赤字等。6月初,财政部长耶伦在美国国会作证时,则承认自己之前对通胀形势存在误判,这实际意味着继美联储之后,白宫也承认了对通胀的误判。

换而言之,对抗通胀作为当前美国经济的首要问题已经在美国政策层面达成了普遍共识。由于涉及3亿多美国民众的切身利益,如果不能扭转美国家庭如此严重的福利损失——彭博经济研究所估算,由于物价上涨,在购买相同消费品的前提下,今年美国家庭要比上年多支出5200美元(折合每月多支出433美元),那么拜登及民主党恐怕很难赢得中期选举。因此,无论是出于中期选举的需要,还是维护公信力的需要,白宫都需要与美联储携手对抗通胀。

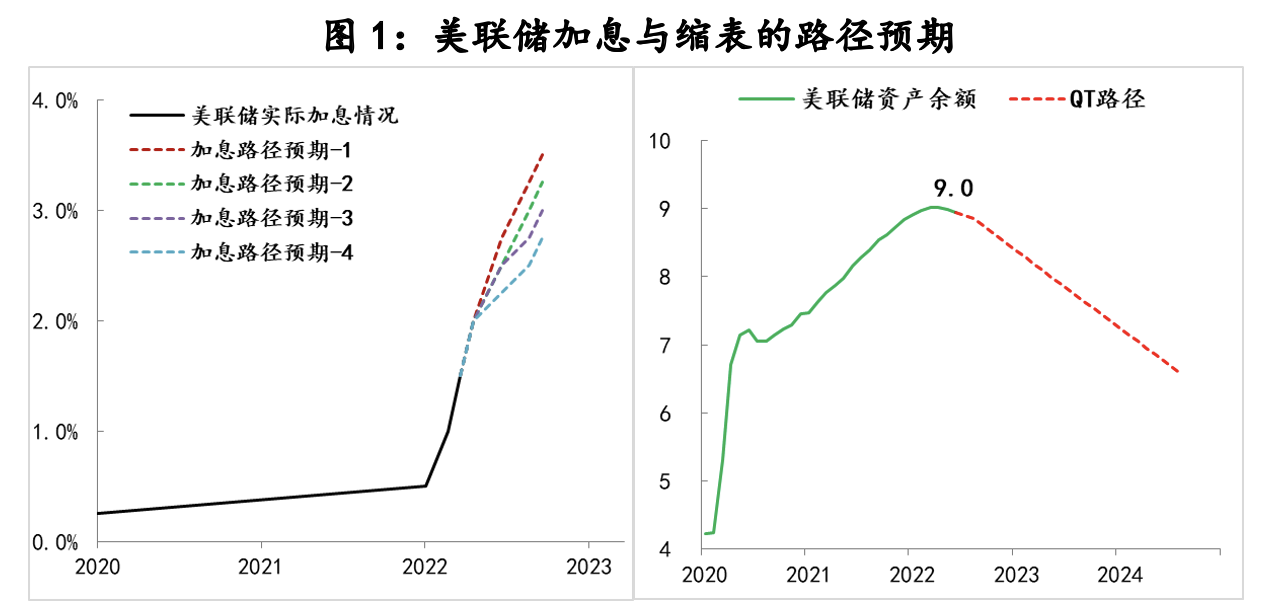

鉴于美联储前期已经通过利率点阵图、经济预测(SEP)、公布缩表计划以及预期管理等渠道,向市场阐明了本轮政策紧缩的路径,从美债收益率的变化情况来看,市场也领会到了美联储的政策意图,例如,虽然至目前美联储实际仅将政策利率提高了75BPs(3月份加息25BPs和5月份加息50BPs),但1年期美债收益率已由年初的0.4%升至目前的2.6%,累计升幅210BPs;2年期美债收益率由年初的1%升至目前3.06%,累计升幅206BPs。

目前市场的预期是2023年上半年美联储结束加息周期,届时美国联邦基金利率将升至3.25%--3.50%;缩表则会操作至2024年,缩表规模约2.5万亿美元(截至2024年8月),由当前的9万亿美元降至6.5万亿美元,美联储研究显示,缩表2.5万亿美元等同加息50BPs(参见注1)。

不过,美联储具体政策实施的节奏依然存在较大不确定性。例如,与5月相同,在6月会议上,美联储依然会加息50BPs,对此市场虽基本已有共识,但在随后的7月、9月、11月和12月四次会议美联储将如何加息,尚有不确定性,尤其是5月份通胀数据的超预期,更加大了不确定性,有部分机构预测美联储7月份会加息75BPs,年内就会将政策利率提高至3.25%--3.50%。另外,虽然美联储分别已于1月会议和5月会议上公布了其缩表的原则与计划(参见注2和注3),但美联储实施缩表的实际路径依然存在不确定性。

之所以存在不确定性,是因为美联储需要考虑政策变化对经济和金融市场的影响。在美联储紧缩政策的历史经验中,只有很少数的紧缩未造成美国经济的衰退,如1983/03--1984/08与1994/02--1995/02两轮紧缩,多数情况则是美联储紧缩过后,美国经济均出现了衰退,甚至是金融危机、经济危机。

在本轮紧缩伊始,鲍威尔等美联储多名官员都纷纷强调能够实现“软着陆”,但最终能否实现,其实谁的心里也没有底。6月7日亚特兰大联储公布其对美国GDP增速的最新预测:二季度美国GDP增速仅为0.9%(美国一季度GDP实际增速为-1.5%),较6月1日的1.3%预测值又大幅下调了0.4个百分点,并将美国私人投资增速预测大幅调降至-8.5%(美国一季度私人投资实际增速仅为0.5%),而5月密西根大学消费者信心指数也降至50.2,是1982年以来的最低,反映出市场对于私人投资和居民消费这两个美国经济最重要的拉动因素的前景均出现了担忧之情。

另外,自去年11月鲍威尔放弃“暂时性通胀”判断以来,美国资本市场就开始持续向下调整,截至目前纳斯达克指数较前期峰值已累计下跌近30%,标普500指数累计下跌近20%,已临近熊市边缘,美股的持续调整必将给美联储政策的实施产生影响,而鲍威尔首个任期内的紧缩周期,就是在华尔街压力下结束的。

当然,拜登政府拟定的增加供应、削减政府支出等措施,会有助于美联储对抗通胀,但这些措施多需国会批准,且很多政策措施更侧重长期效应。因此,短期内美联储还不能完全指望白宫的助力,那么面对如此罕见的高通胀局面,美联储最直接的做法,就只能是给当前过热的需求降温,尤其是要给火爆的劳动力市场降温,防止通胀演化为“工资-物价螺旋上升”的局面,对此美联储理事沃勒日前已做过阐述(参见注5)。

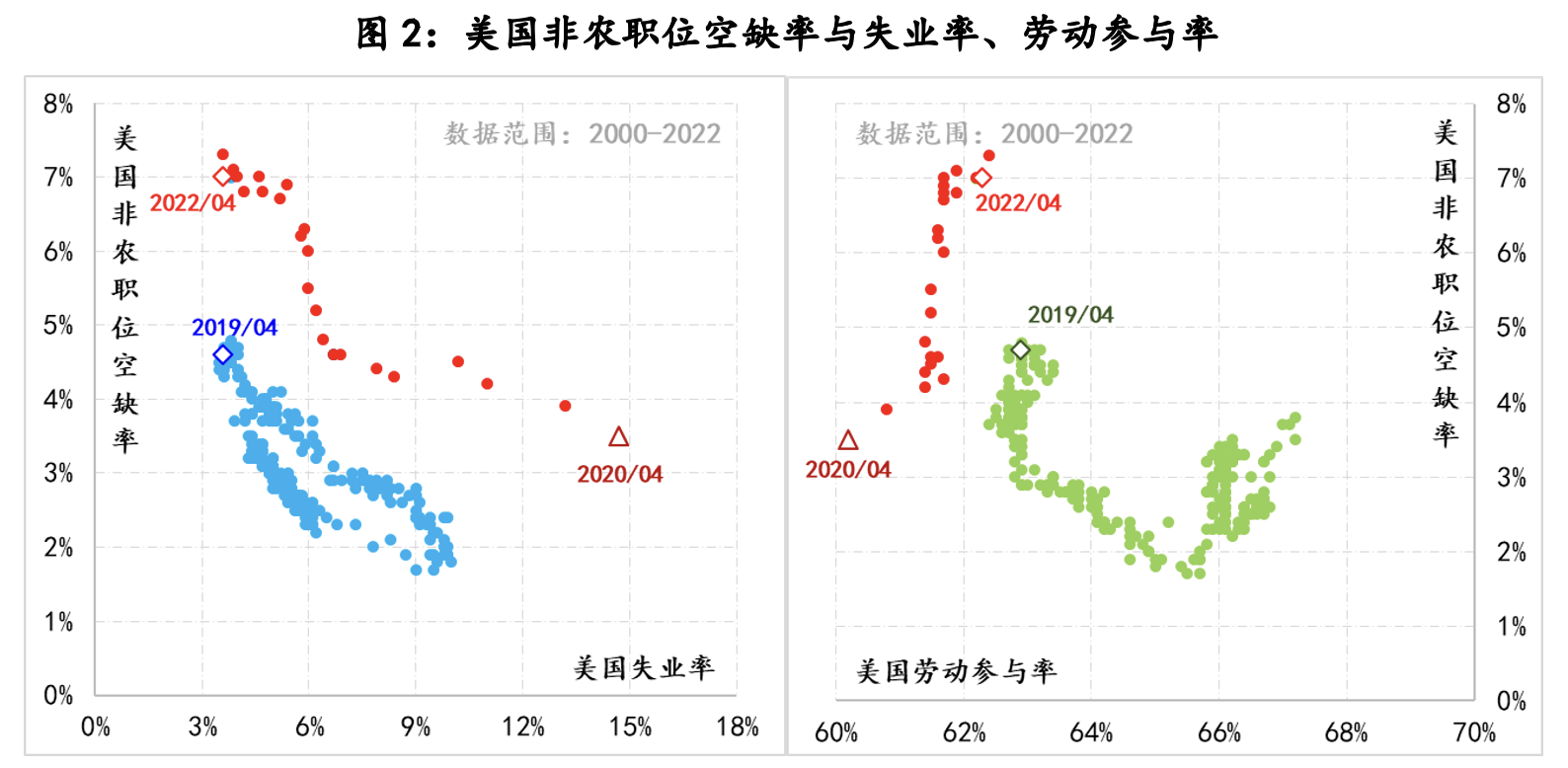

但是疫情以来美国劳动力市场发生了的结构性变化,会对美联储政策效果产生制约。目前,美国失业率已经连续3个月保持在3.6%的历史低位,然而美国非农职位的空缺率依然高达7%,反映出美国劳动力市场依然处在较为严重的供需失衡状态,此局面的主因是,美国劳动参与率始终未能完全修复,截至4月末,美国劳动参与率虽较2020年4月的60.2%回升至62.3%,但依然低于疫前的63.2%,即有1%的美国劳动力是完全退出了市场(近170万人),背后的原因可能很复杂,除了就业市场的结构性变化之外(参见注6),还包括一部分婴儿潮因疫情选择提前退休,另外疫情对人们生活方式的改变,例如家庭护理的增加,人们因病毒恐惧而减少外出活动等也会降低就业参与意愿。

基于美国劳动力市场严重的供需失衡,美联储要想给劳动力市场降温,就需要一定力度和速度的政策节奏去打压劳动力市场的需求端,而目前除了“服务业休闲和酒店”的就业人数明显低于疫前充分就业水平之外,其他就业领域基本已经恢复到疫情前水平,而伴随人员流动的恢复和外出经济活动的增加,美国消费需求正在由商品消费向服务消费转变,加之实物商品等制造业领域补库存相对充分。因此,就业市场最可能较早出现降温的板块,无疑就是制造业,还有房地产市场降温下的建筑业以及已就业接近饱和的运输仓储业。而这些行业均属于典型的蓝领,是民主党的重要票仓,而制造业、建筑业和运输仓储业的就业占非农的比重依次为8%、5%和4%,合计有近2700万人。换而言之,伴随美联储给经济的降温,最早受伤应该就是蓝领阶层,但鉴于对抗通胀事关全体美国人利益,所以即便代价不低,白宫也不会轻易干预美联储。

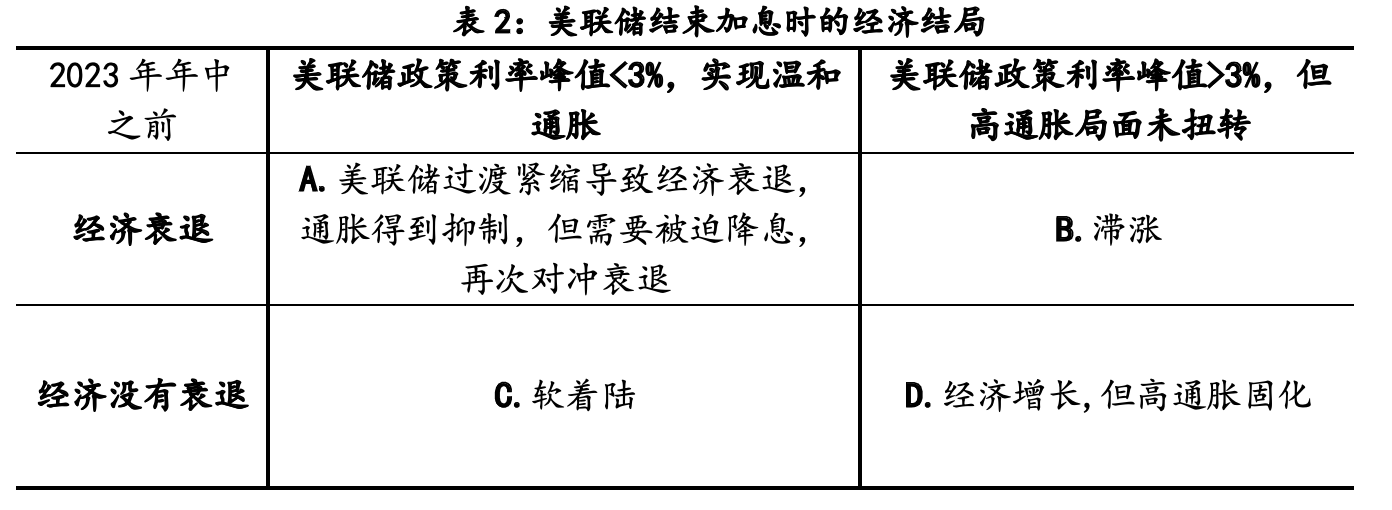

综上逻辑推演,美国经济能够如期实现“软着陆”的可能性其实是微乎其微的,而想通过有限衰退来换取高通胀局面的扭转,也绝非易事。因此,在2023年年中之前美联储结束本轮加息周期时的经济结局很可能就是在“衰退”与“滞涨”之间二选一。

(作者单位:中国建设银行金融市场部,仅代表个人观点。)

参考

注6:大辞职与大转换

评论