记者|梁怡

又一家锂电设备厂商开启上市进程。

近日,深圳市信宇人科技股份有限公司(简称“信宇人”)科创板IPO进入问询,公司主要从事智能制造高端装备的研发、生产及销售,产品主要包括锂离子电池生产设备及其关键零部件和其他自动化设备。

信宇人成立于2002年8月,近20年时间历经4个发展阶段,但截至2021年末,公司还存在未弥补亏损;另外,与公司同年成立的先导智能(300450.SZ)已成为锂电设备的龙头,同样规模体量上也不及后起之秀赢合科技(300457.SZ)、利元亨(688499.SH)等公司。

因此,借助此次IPO,信宇人是有望追赶还是为时已晚?

仍未弥亏

2021年是信宇人业绩大跨步的关键一年。

2019年-2021年,信宇人分别实现营业收入1.28亿元、2.4亿元和5.37亿元,近三年复合增长率为104.78%。

2021年公司收入同比增长122.13%,其中高度依赖其他锂电设备及关键零部件,增长率达到3285.61%,其次为锂电涂布设备,增长率为142.4%。

界面新闻记者注意到,上述两个产品收入暴增主要与2021年信宇人中标高邮市兴区建设有限公司(简称“高邮建设”)锂电前段项目有关。根据《政府采购合同》,公司向高邮建设销售锂电池生产前段设备,主要包括:自动配料、搅拌系统、自动配料输送系统、双面挤压涂布、自动辊压分切、除湿系统、以及相应的真空集成系统等。

具体来看,2021年锂电涂布设备销售均价比去年的155.26万元/台大增93.92%至301.09万元/台,主要原因为公司向高邮建设、千锂鸟销售了SDC涂布机14台,销售总收入 9460.18万元,销售均价为675.73万元。

另外,关于其他锂电设备及关键零部件收入大幅增长,信宇人在招股书中只提到系高邮建设锂电前段项目中的配套设备除湿机系统、自动搅拌机系统的销售带动所致,并未披露销售均价、数量。

再来看一下信宇人的盈利能力,2019年-2021年,公司净利润分别为-2587.74万元、1312.36万元、5970.6万元,而同期扣非后归母净利润分别为-4967.28万元、416.32万元、4983.19万元,2020年公司才开始盈利。

值得注意的是,截至2021年末,信宇人仍存在未弥补亏损,公司合并报表未分配利润为-6947.19万元,母公司报表未分配利润为-5673.29万元。

与此同时,公司的现金流也波动明显。报告期内,经营活动产生的现金流量净额分别为-3188.2万元、805.96万元和1.83亿元。

行业龙头效应明显

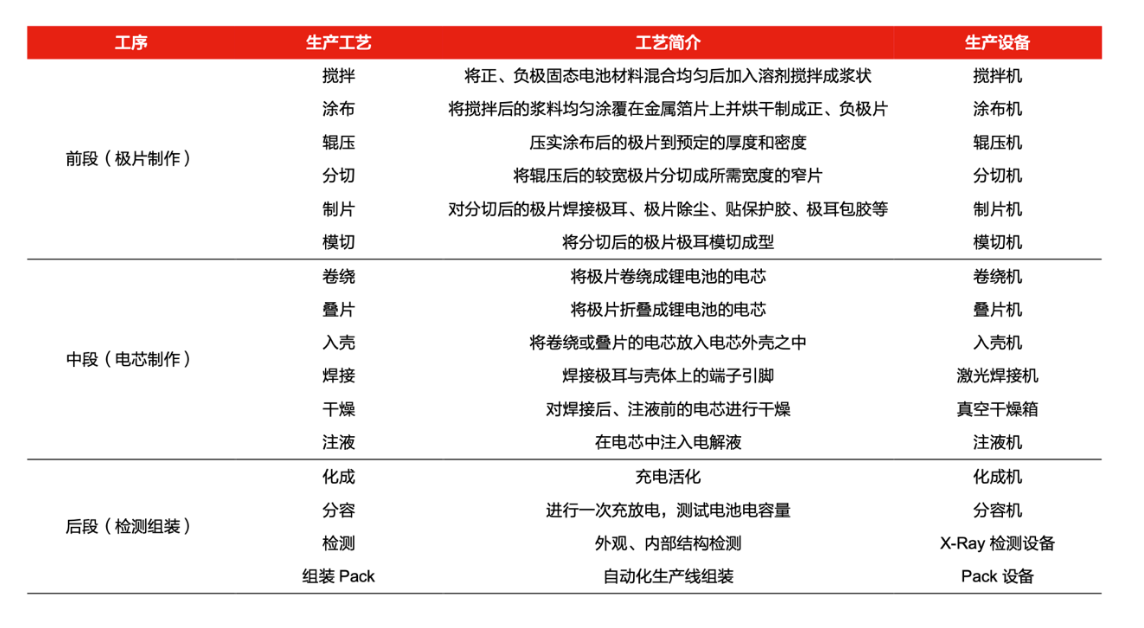

据悉,锂电池的生产工艺大致可分为极片制作、电芯组装、电池检测封装三个工序段,因此锂电设备也分为前段极片制作设备、中段电芯组装设备和后段电池检测封装设备,信宇人的产品主要集中在前中段。

近年来,随着锂电池行业市场集中度提升,锂电设备行业的龙头效应也十分明显。与聚焦行业前中段的竞争对手相比,信宇人的收入规模略显“渺小”。

根据GGII数据,受益下游动力电池厂商的大幅扩产,2021年国内锂电设备市场规模达 588亿元,同比增长104.88%。

2021年,利元亨实现总营收23.31亿元,同比增长63.04%,其中锂电池制造设备21.37亿元;先导智能实现营收100.37亿元,同比增长71.32%,其中锂电池智能装备69.56亿元;赢合科技实现总营收52.01亿元,同比增长118.12%,其中锂电装备业务收入为49.07亿元。

信宇人与上述公司差在哪?首先可以从下游客户窥见一二。

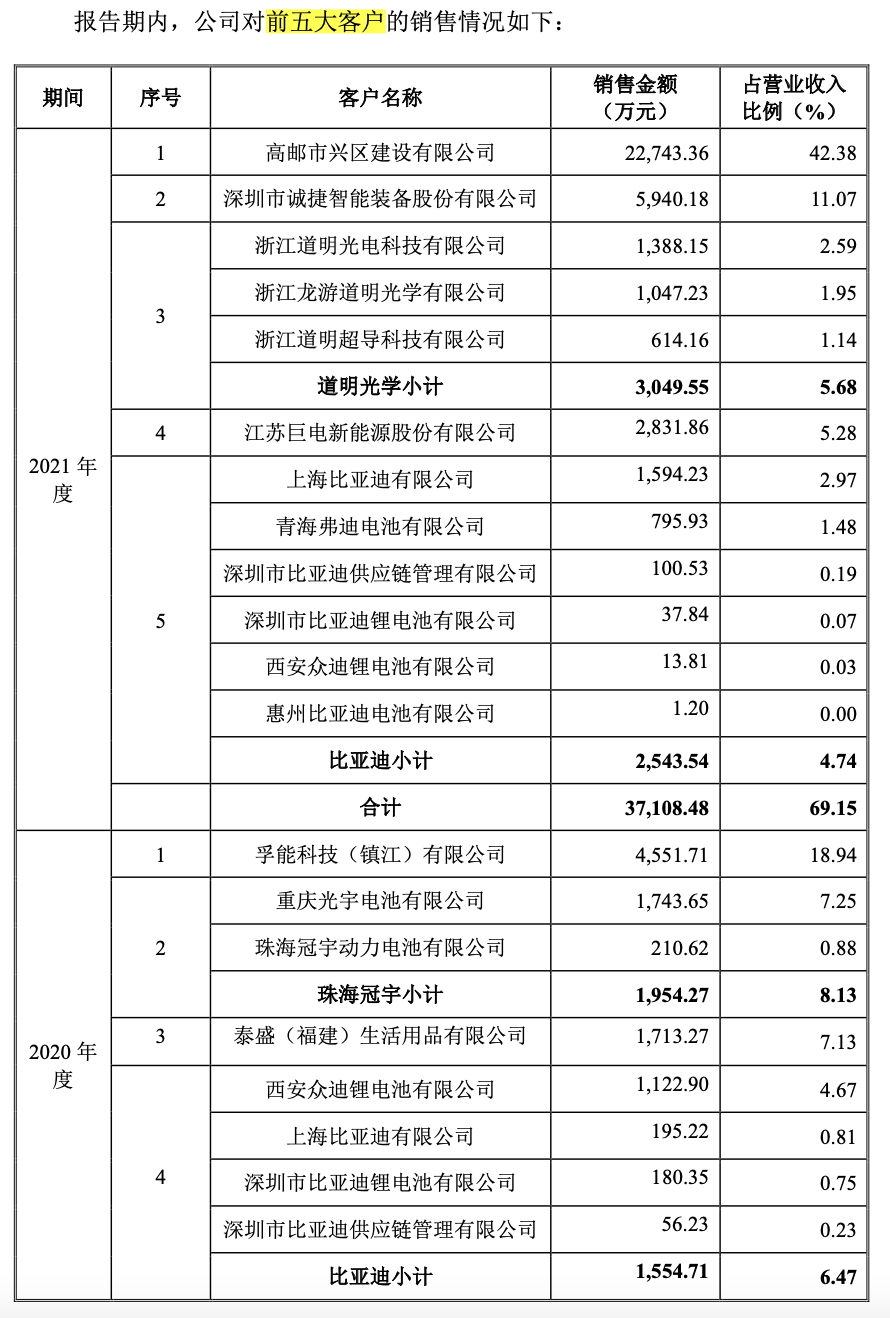

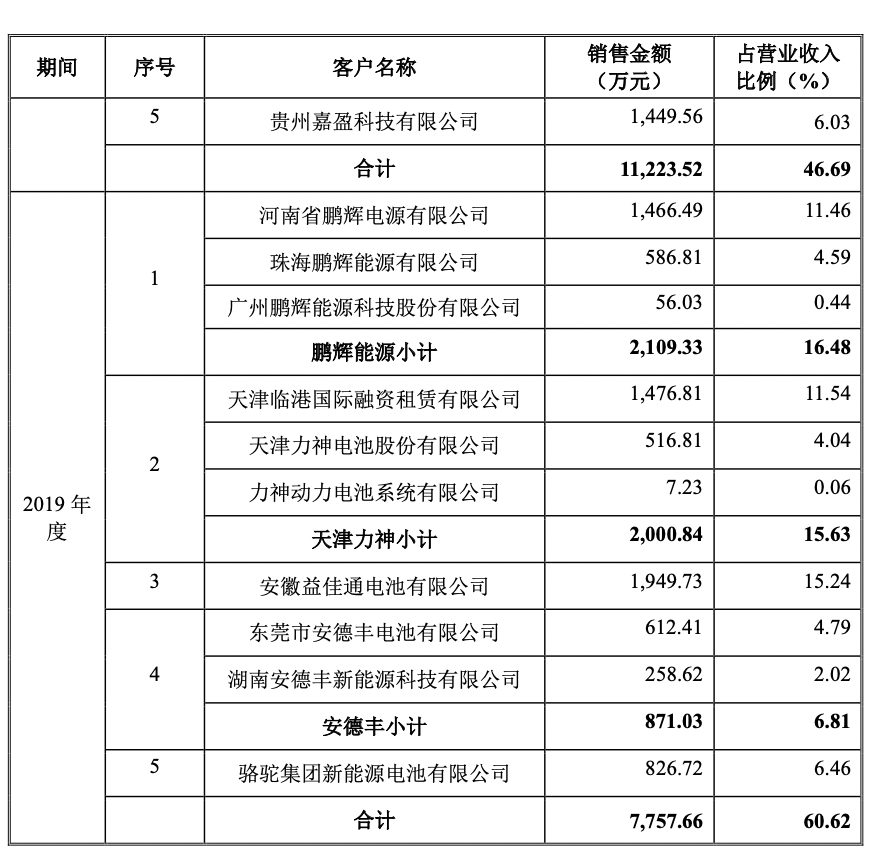

不难发现,报告期内信宇人的前五大客户变动频繁,且几家龙头锂电池厂商也未在名单,即便比亚迪在列,但是收入贡献力度也不大,而2021年中标的高邮建设项目又是否能够持续呢?

反观前述同行,3家公司多与宁德时代、比亚迪、蜂巢能源、国轩高科等龙头锂电池企业和新能源车企合作。2021年,利元亨前五大客户集中度95.47%,其中对第一大客户(锂电池龙头企业)销售收入19.91亿元,占比85.41%;先导智能客户集中度70.76%,对第一大客户也即公司股东宁德时代销售收入41.07亿元,占比40.92%;赢合科技客户集中度61.26%,对第一大客户销售收入16.4亿元,占比31.52%。

目前,我国从事锂电设备制造的企业数量众多,多数企业规模较小,其中提供中端锂电设备的企业最多。在动力电池行业加速洗牌、集中度提升的趋势下,锂电设备行业也加速了弱势企业的出清,行业集中度进一步提升,同时锂电设备企业客户粘性较高,绑定一线电池企业的龙头锂电设备企业将获得更强的竞争优势。

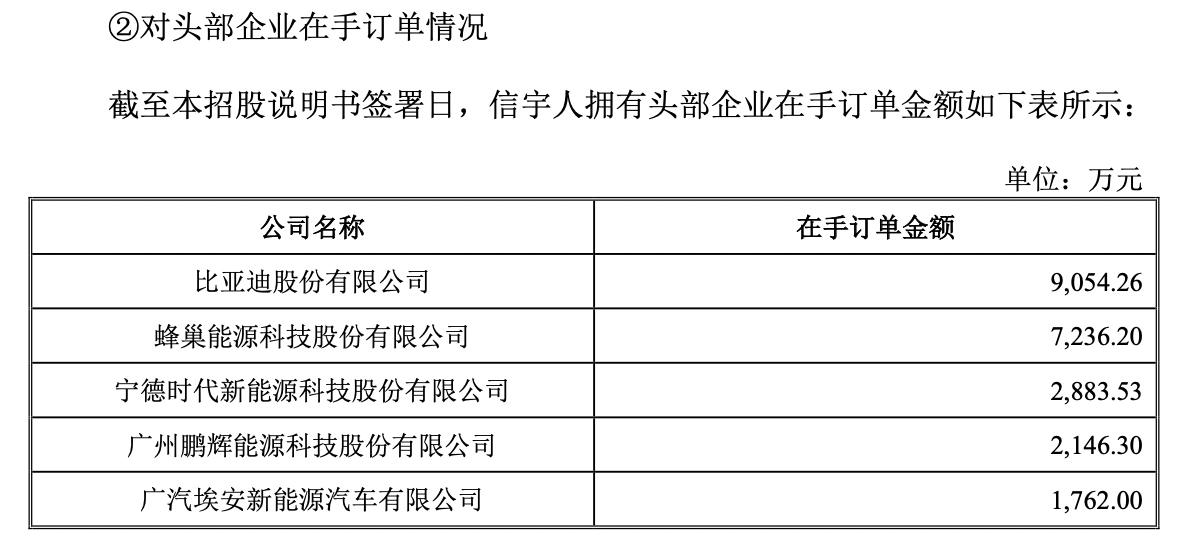

从对头部企业的在手订单来看,信宇人想要拿下龙头锂电厂商、车企大单并非易事,一方面公司对其黏性不强,另一方面势必需要提高公司的核心竞争力,但收入比不上龙头,所支出的研发自然也跟不上。

20219年-2021年,信宇人的研发费用分别为2478.34万元、2540.15万元和4145.46万 元,而2021年,利元亨、先导智能、赢合科技的研发费用分别为2.73亿元,8.98亿元、3.42亿元。

另外,锂电设备行业对资金的需求极高。过去三年,信宇人主要依靠外部股权融资和借款,截至2021年公司货币资金2.55亿元,而短期借款为1916.55万元,一年内到期的长期借款为1420.01万元,长期借款为1.38亿元。

目前,杨志明直接持有公司39.69%的股份,为公司控股股东,其妻曾芳直接持有公司 14.44%的股份,两人合计拥有公司54.13%的股权,为公司实际控制人,另外,曾芳通过智慧树(员工持股平台)控制公司6.62%的股份,外部第一大股东中小企业发展基金持有公司9.09%的股份。

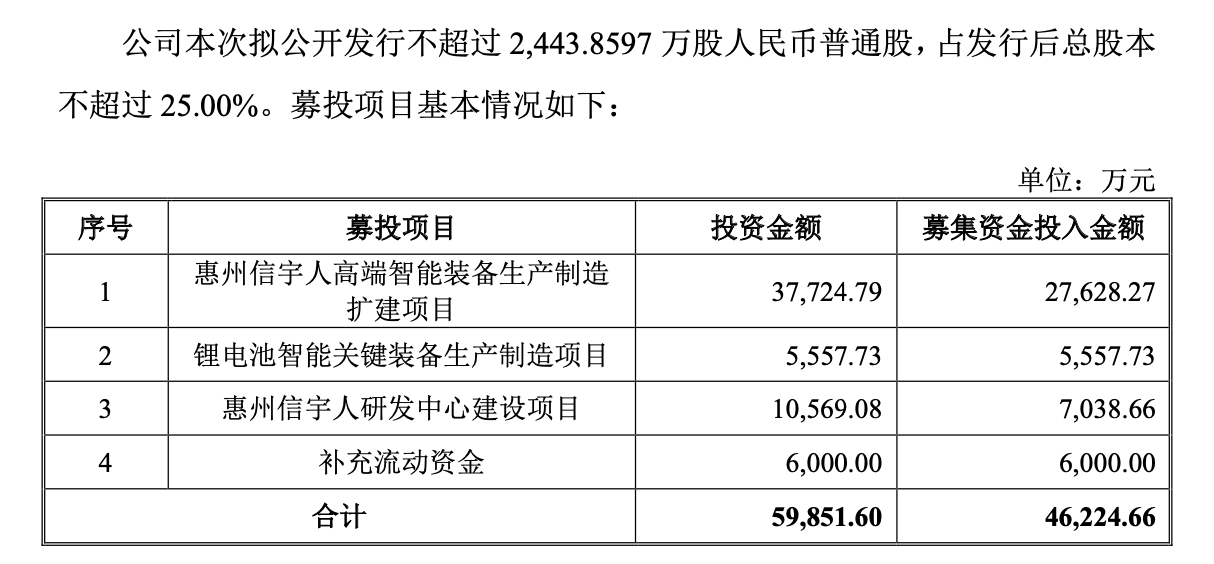

本次IPO,信宇人拟募资4.62亿元,其中第一个项目建设期2年,达产后将形成满足10GWh/年锂电池生产的锂电池极片涂辊分自动线和锂电池电芯自动装配线产能,年产25套锂电池烘烤设备产能、5套氢燃料电池生产设备产能,以及年产20套光学膜涂布设备产能,正常运营后,年均营业收入约为10亿元,年均净利润约为1.01亿元。

评论