记者|张乔遇

被京威股份(002662.SZ)买后,又转手抵给了三花控股还债,福尔达(全称:宁波福尔达智能科技股份有限公司)过去十年经历可谓坎坷。

如今,三花控股欲将福尔达送上资本市场,募资11.91亿元。此前已被大股东三花控股与二股东龚斌抽血2.86亿元,几乎掏空了过去两年的净利润。

上市前,龚斌还与三花控股签订对赌协议,涉及龚斌持有公司35%股权对应的5.38亿元借款及未来五年1.75亿元的利息,若成功上市,该笔借款则顺延至公司股份锁定期届满后24个月止。

需要指出的是,龚斌曾因违规减持京威股份被处罚。

大股东“被迫”接盘,二股东有违规减持“前科”

福尔达前身为福尔达实业,1995年发起设立,注册资本88万元,其中龚福根以材料、设备出资38万元;逍林镇资产经营公司货币出资10万元,岑成元以设备出资25万元,阮国宽以现金出资15万元。

2014年10月,京威股份(002662.SZ)通过发行股份、支付现金方式收购福尔达100%的股权,其中,福尔达股东惠联投资、龚福根儿子龚斌、龚福根三人分别受让京威股份发行股份数量8204万股、2734万股和669万股,交易时福尔达估值11.46亿元,由于2014年3月福尔达分配现金股利1800万元,因此最后的交易价格确定为11.28亿元。

2018年7月,京威股份15亿元债券需要回售,便以福尔达100%股权提供质押担保对三花控股融资15.38亿元,京威股份与三花控股协议取得15.38亿元过桥资金,但短期内难以偿还,于是三花控股“被迫”接盘。

2018年8月,京威股份给予解决资金需求的考虑,将所持有的福尔达、福宇龙、福太隆三家公司的全部股权转让给三花控股,福尔达退出京威股份。

2018年10月,三花控股和惠联投资签订了《委托管理协议》及《补充协议》,据悉,福尔达创始人龚福根和儿子龚斌二人控制了惠联投资。协议约定三花控股委托惠联投资经营管理福尔达、福宇龙、福太隆,委托管理期限为2018年10月25日至2020年12月31日,委托管理费用合计1.5亿元,协议同时对委托管理期限内的业绩考核目标和管理费支付做了约定。

2019年,福尔达十几经营业绩与协议约定的考核值相去甚远,且双方预计2020年也无法实现考核目标。2019年12月,双方解除了委托管理事宜,并要求惠联投资返还1.5亿元管理费。

公司表示:基于利益共享与风险共担的考虑,经协商,2019年12月,福尔达将35%的公司股份以5.83亿元(5273.10万股)转让给龚斌,转让价格是11.06元/股。龚斌向三花控股借款5.83亿元用于支付股权转让款,并以所取得的35%股权质押给三花控股。

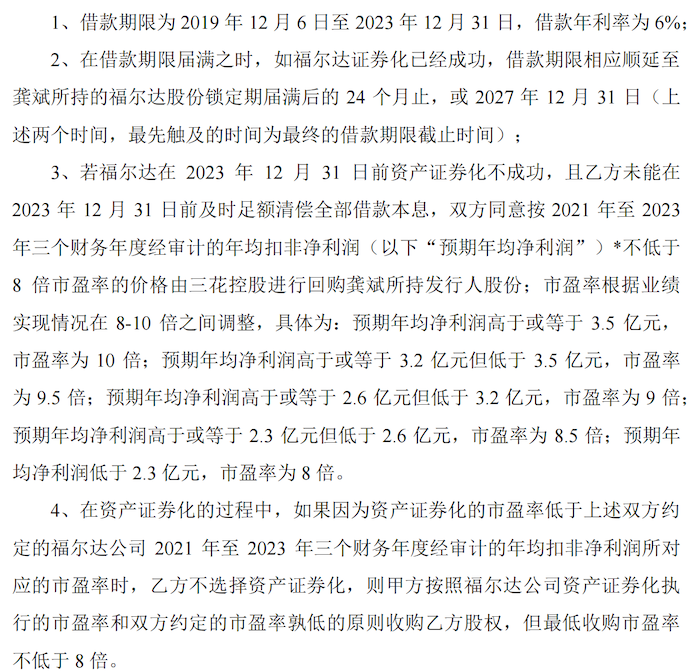

需要指出的是,双方还签订了《股权转让框架协议》《借款协议》《补充协议》等对赌条款如下:

这意味着,龚斌在2019年至2023年五年的时间里5.83亿元借款利息高达1.75亿元,倘若福尔达成功上市,则“一荣俱荣”,龚斌的该笔借款可以顺延至公司股份锁定期届满后24个月止,是否意味着能够减持套现?

倘若上市不成功,且龚斌无力偿还本息共计7.58亿元,则“一损俱损”,三花控股回购龚斌所持股份的价格要依据福尔达业绩表现及市盈率计算。

值得注意的是,上市前,2020年、2021年福尔达现金分红金额分别为1.81亿元、1.05亿元,公司各期对应的净利润分别为1.44亿元和1.89亿元,两次分红几乎分走了各年净利润,而此轮上市又募资11.91亿元,股东是否有“抽血”福尔达嫌疑?

此外,界面新闻记者还注意到,龚斌存在违规减持“前科”。

根据中国证监会网站公布的北京监管局行政处罚决定书(〔2021〕17号),2018年9月14日减持行为发生前,福尔达投资(现惠联投资)、龚斌、龚福根合计持有京威股份已发行股份的15.48%。龚斌持有惠联投资40%的股份,龚福根持有惠联投资30%的股份,根据《上市公司收购管理办法》第八十三条第二款第七项的规定,惠联投资、龚斌、龚福根为一致行动人。

2018年9月14日至2020年1月21日期间,惠联投资、龚斌、龚福根累计减持“京威股份”6860万股,占京威股份已发行股份的4.57%。龚福根持有的“京威股份”于2019年12月20日全部减持完毕。

2020年2月19日,惠联投资通过大宗交易方式减持“京威股份”1500万股,福尔达投资、龚斌、龚福根作为一致行动人累计减持比例由4.57%变为5.57%。

2020年2月19日当一致行动人累计减持达到京威股份已发行股份的5%时,惠联投资、龚斌没有在履行报告和披露义务前停止卖出“京威股份”,直至2020年5月27日通过京威股份对外发布简式权益变动报告书。惠联投资、龚斌违法减持的股份数为2705万股,违法减持金额为8016.29万元,无违法所得。

北京监管局对惠联投资、龚斌、龚福根超比例减持未披露、惠联投资、龚斌在限制转让期限内转让“京威股份”的行为共计处以罚款483万元。

业务增长疲软,新能源车有望成为新的增长力?

福尔达最早以出风口总成起家,做到现如今智能光电系统和汽车座舱功能件。公司的产品主要包括智能照明系统、智能电子模块、出风口总成、其他座舱功能件、模具及配件,业务集中于汽车零部件前装市场,采用直销模式直接销售给整车厂或整车厂要求的其他一级供货商。

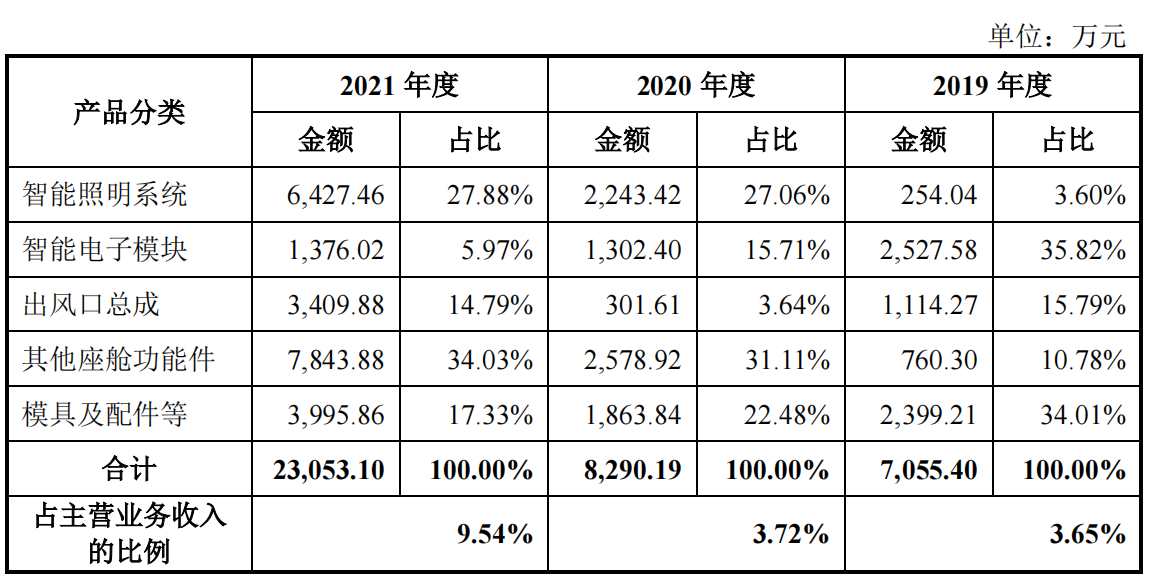

从近三年的各个产品收入来看,智能电子模块、出风口总成、磨具及配件三个产品线收入增速疲软已现,2021年,智能电子模块收入同比小幅下滑,出风口总成、磨具及配件收入增长各不足1000万元,这部分产品收入占公司2021年主营业务收入的比例约为59.52%。

公司2021年收入占比近30%的智能照明系统三年复合增长率15.81%,其中2021年同比增长13.42%也不算高;其他座舱功能件三年复合增长率为22.65%,2021年同比增长34.34%,但该产品收入规模不足3亿元。

招股书显示,2019年至2021年,福尔达营业收入分别为19.48亿元、22.40亿元和24.36亿元;扣非后归母净利润分别为1.03亿元、1.42亿元和1.78亿元。

而界面新闻记者也注意到,2014年京威股份收购福尔达时,福尔达的股东惠联投资承诺业绩补偿期间,即2014年至2016年,福尔达的评估后的扣非后归母净利润分别不低于1.31亿元、1.46亿元和1.58亿元,若低于则由惠联投资进行补偿,该业绩承诺已实现。

需要指出的是,这时候承诺的的净利润已经超过2019年至2021年中的两年,且距离报告期过去了3-7年,公司业绩有增长潜力?

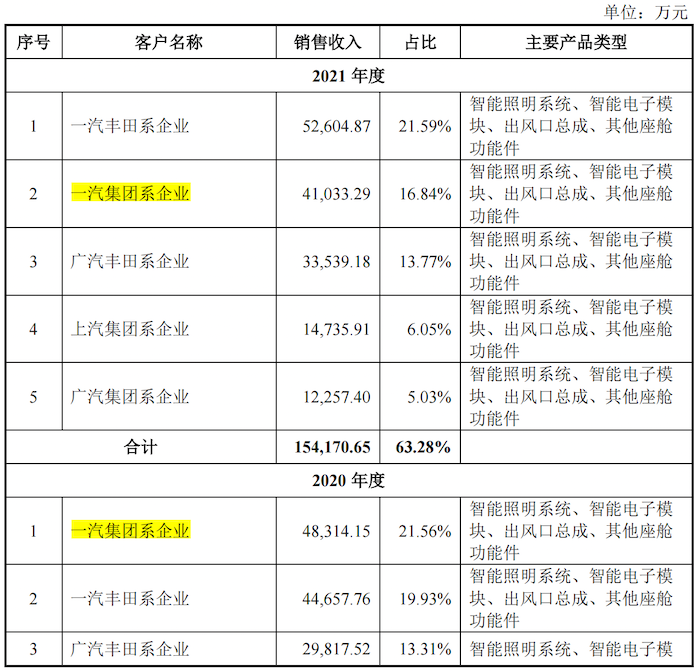

另需要指出的是,公司客户主要为一汽丰田系企业、一汽集团系企业、广汽丰田系企业、上汽集团系企业等,2019年至2021年各期向前五名客户的销售占比分别为63.74%、65.00%和63.28%,在同行业可比公司中,福尔达的前五大客户相对集中,销售对象较为局限。

界面新闻记者注意到,公司报告期大客户之一的一汽集团系企业过去三年的销售金额成下滑趋势。

客户较为集中也造成福尔达受下游汽车销量影响更为显著。具体表现为,公司顶灯主要配套整车厂:汽丰田2020年、2021年汽车销量分别增长了6.84%、6.78%,广汽丰田分别增长了12.17%、8.23%,对应福尔达顶灯销售收入分别增长14.11%、10.96%。

但配套整车企业一汽-大众2021年在国内汽车销量下滑21.99%,对公司采购量下滑,导致2021年空调控制面板销量同比下滑0.40万辆。2020年福尔达其他座舱功能件产品销量的下滑同样系由于配套的上汽大众车型销量下滑所致。

界面新闻记者注意到,福尔达通过切入新能源车领域,有望成为新的增长点。

报告期内,公司应用于新能源车型的产品销售逐年增长,已经开始配套包括小鹏P7、广汽埃安S、埃安V、蔚来汽车ES6、ES8、大众ID.4、ID.6、江淮汽车瑞风IEVS7S等多种纯电动、混合动力车型。

公司顶灯配套了广汽埃安及小鹏汽车等新能源车型2020年开始量产,2020年、2021年相应销售量比上年分别增长了12.16万只、18.78万只;氛围灯产品2020年、2021年对一汽红旗新能源车型和小鹏汽车的销量比上年分别增长了3.89万只、6.10万只。

2021年公司其他座舱功能件产品销量大幅上升41.34%,主要是由于电池保护板、支架等产品配套的丰田新能源车型2020年上市,2021年销售量大幅上升,另福尔达表示公司已与奔驰、金康新能源等整车企业在广电出风口领域达成合作。

2019年至2021年,公司新能源收入占主营业务收入的比例分别为3.65%、3.72%和9.54%。比例不断攀升,但收入占比还比较低。

智研咨询分析师赵玲对界面新闻记者表示:新能源汽车的快速发展给上游零部件厂商发展提供有力的支撑。零部件企业可以通过并购、自主研发等多种方式转型新能源汽车产业链,但转型也对企业的规模及研发能力有着较高的要求,盲目扩张将带来极为不利的后果。

同时,赵玲也表示:未来,随着新能源汽车产业的电动化、智能化升级,上游电控系统、激光雷达、汽车芯片等产业将迎来爆发。

通过寄售模式减少存货,劳务派遣员工含大量高职学生

界面新闻记者注意到,福尔达的采购目前存在寄售和非寄售两种结算方式,其中非寄售方式以公司收到并完成验收入库的物料为结算口径,物料权属在公司验收入库后即实现转移;寄售方式以公司完成验收入库并领用生产的物料为结算口径,已验收入库但未领用的部分权属仍归供应商所有。

值得注意的是,寄售存货通过系统的不同标识进行单独归集核算,不计入公司的存货。寄售存货的实物标签可通过条码扫描进行清晰识别。在期末盘点时,公司会在盘点表中单独列示寄售存货数量,并进行实物与系统的核对。

2020年,福尔达逐步与供应商推行寄售模式采购,公司原材料、半成品账面余额分别降低1790.40万元、986.95万元。福尔达表示:采用寄售的结算方式主要出于提高存货周转率及保障供应链稳定性的考虑。

报告期,福尔达存货周转率分别为3.54次/年、3.37次/年和3.54次/年,基本与行业一致。四大会计师事务所一前高级经理对界面新闻记者表示:该举措更多是指标上的考虑,关键要看已验收入库但未领用的部分仍归供应商所有是否为合同明确约定,该部分货物的风险承担如何约定,如果货物灭失了由谁承担。

此外,福尔达还存在经常性使用劳务派遣用工的情况,报告期,公司劳务派遣人数分别达到507人、760人和195人,尤其是2019年、2020年两年,福尔达的劳务派遣人数占境内正式员工数量比例分别达到18.35%和26.48%,均超过10%的警戒线,存在劳务派遣人数超标的情况,2021年,公司劳务派遣人数有所下降,但该比例也有6.99%。

界面新闻记者注意到,福尔达还和职业学校、学生三方签订实习协议。劳务派遣人数中派遣公司派遣的学生曾出现人数超过公司在岗职工总数10%,超过同类岗位在岗职工人数的20%,不符合《职业学校学生实习管理规定》(教职成(2016)3号)顶岗实习学生的人数不超过实习单位在岗职工总数的10%,在具体岗位顶岗实习的学生人数不高于同类岗位在岗职工总人数的20%的规定。据悉,该行为未受到劳动行政主管部门的行政处罚。

评论