文|偲睿洞察 寇敏

编辑|Emma

8月初,激光雷达迎来多次涨停:

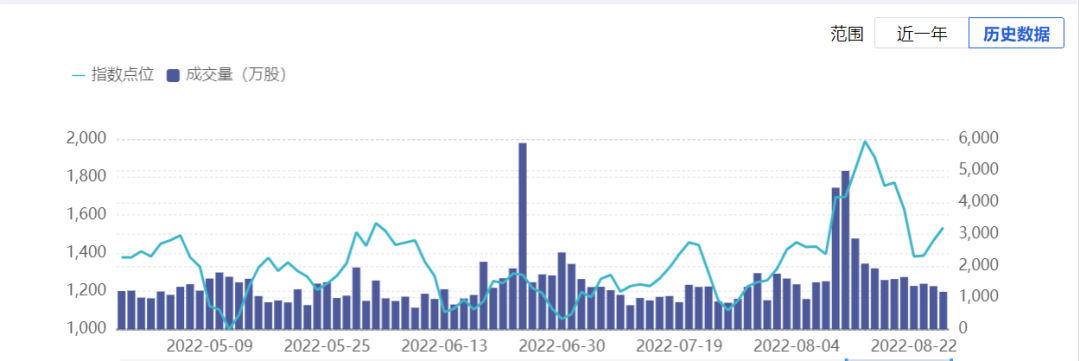

国内,先是3日,激光雷达概念走强,和而泰、永新光学涨停,天和防务、光库科技涨超10%,万集科技、福晶科技等走高;后有16日,激光雷达指数再度迎来上涨,16只成分股中,12只收涨。其中,巨星科技上涨6.84%,均胜电子涨超4%,光库科技、万马科技、万集科技、中海达等跟涨。

(国内激光雷达指数市场表现 图源:choice)

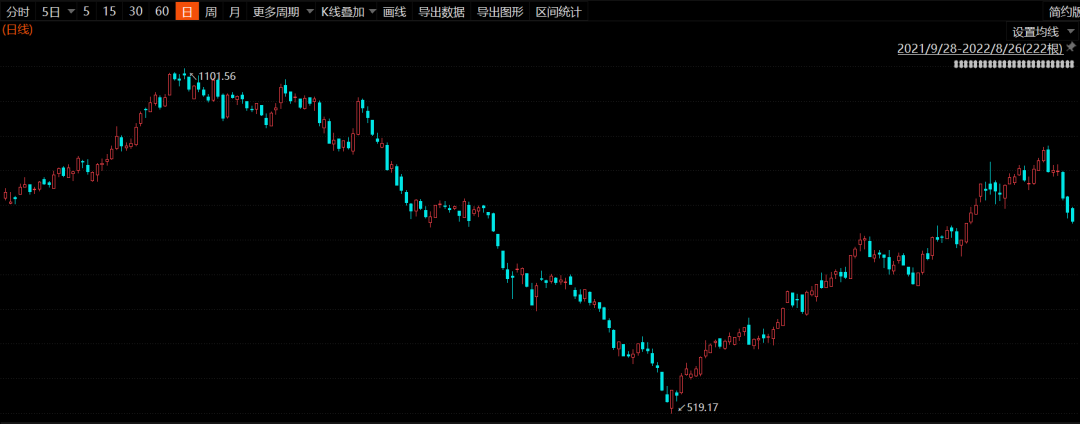

惊喜的是,从今年4月27日起,国内激光雷达指数触底反弹,冲出一波V字曲线。同时,美股激光雷达指数也在8月初迎来了一股小高潮。

(美股激光雷达指数(864008.TI)市场表现 图源:同花顺)

资本情绪的高涨,和下半年激光雷达量产有关。随着下半年搭载激光雷达的一众智能驾驶汽车下线,激光雷达迎来了放量期,据华西证券统计,自2022年5月开始,下半年将有13款搭载激光雷达的量产车,这将带动激光雷达出货量迅速提升,尤其是在四季度。

一时间“2022年,激光雷达量产元年”之类看好的声音迭起,那么,激光雷达真的要迎来起飞阶段了吗?

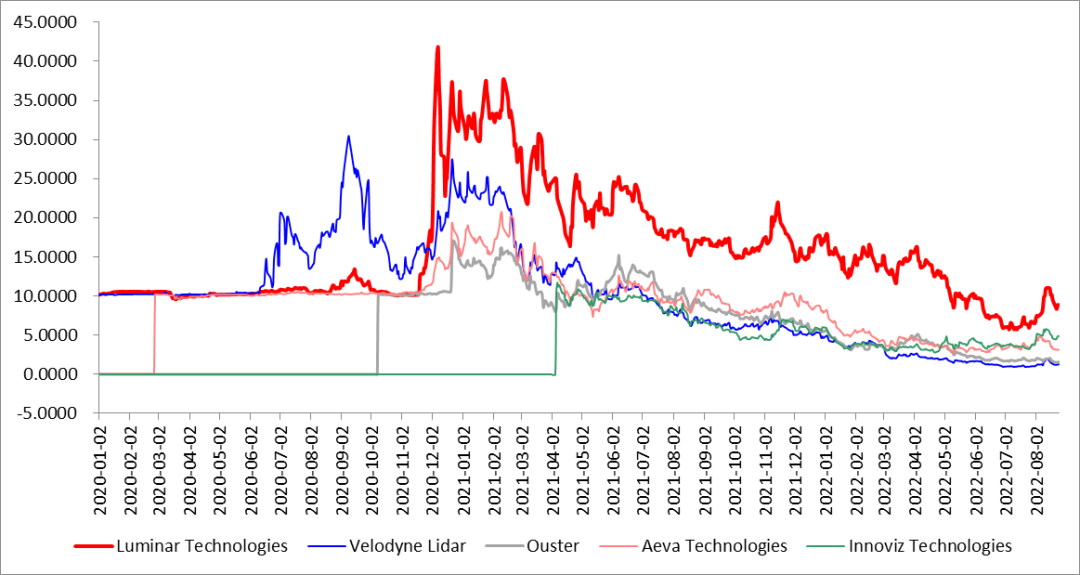

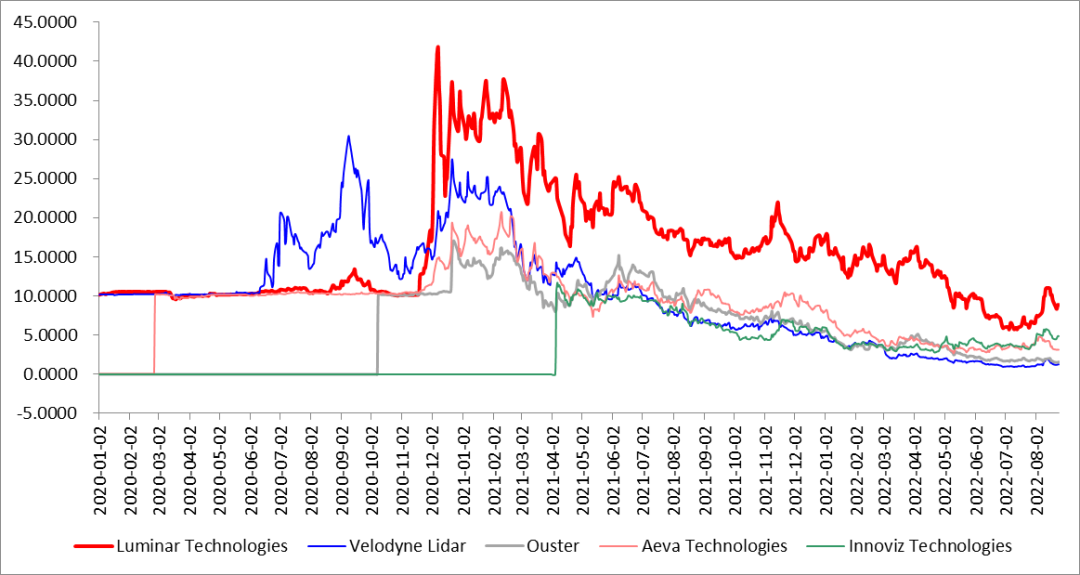

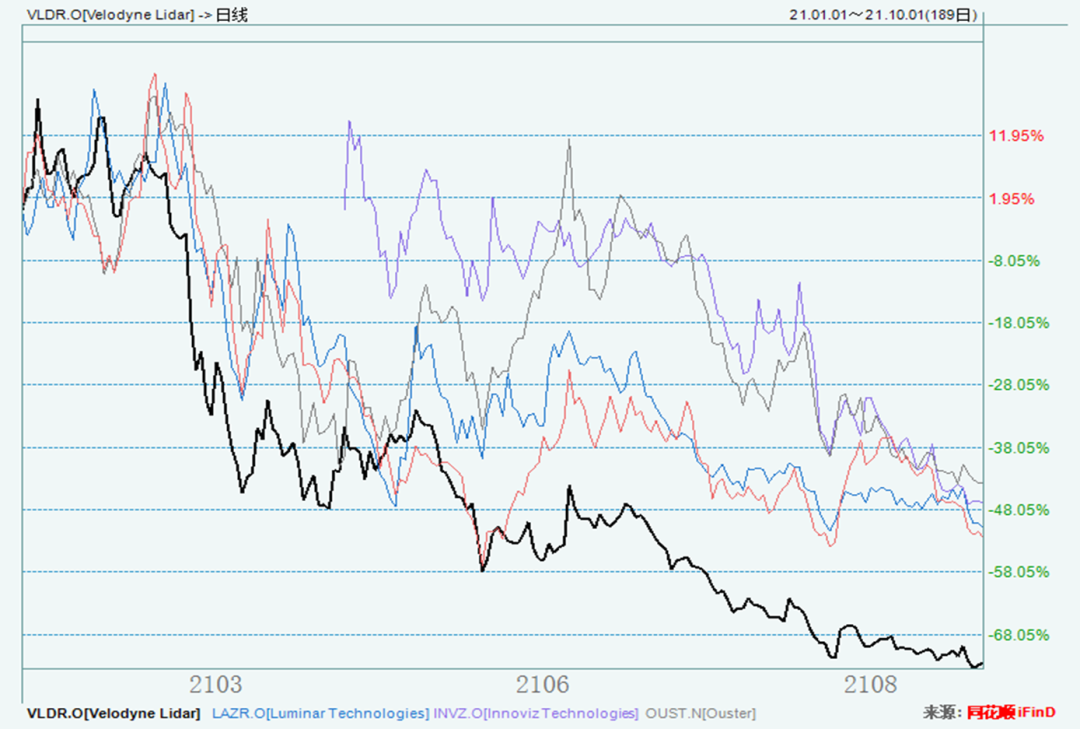

事实上,在过去两年中,国内激光雷达指数上演了整齐划一的“跌涨跌涨”局面,最新一轮“跌涨”,振幅甚于前一轮;复盘美国激光雷达上市五巨头股价,也处在强波动之中。

(美股五家激光雷达上市企业股价走势 图源:同花顺)

那么,哪些因素导致了这些动荡?一波V字曲线之后,激光雷达真的要迎来成长期了吗?如若不能,激光雷达厂商可以做哪些努力?

01 煽动激光雷达的蝴蝶翅膀

激光雷达的出圈得益于美国DARPA从2004年到2007年举办的三届无人驾驶比赛,最初设立大赛的目的是为了军方赛事利用,减少美军在中东战争的伤亡,也因此,第一二届比赛场地都设在沙漠。

遗憾的是,第一届比赛所有队伍都惨败,奖金也被DARPA揣了回去;

第二届比赛,有不少队伍成功完赛,同时出现两个亮点——一是,斯坦福大学凭借“摄像头传感器+计算机视觉能力”拿了冠军,二是,一堆车顶上有着小型飞碟般装置的车队也在比赛中表现亮眼,而这些奇怪的圆盘就是激光雷达前身;

直到第三届大赛,场地从沙漠搬到了城市,周遭环境更复杂,要应对的情况更糟糕,也是在这次,激光雷达彻底大放异彩,在完赛的 6 支队伍里,有 5 支装载了这种设备。

其实,从无人驾驶比赛的结果中,我们就可以明显看到激光雷达优于视觉(摄像头)方案——能够应对更复杂的环境。而随着自身技术的一代代更迭,以及智能驾驶潮流的兴起,激光雷达似乎迎来了一片广阔的天地。

根据GII数据,2021年全球自动驾驶汽车市场规模将达到422亿美元,2022-2027年复合年增长率为38.4%,预计到2027年将达到2973亿美元。

而作为智能驾驶的核心传感器,激光雷达也将随着自动驾驶的发展顺势而起,Yole测算,激光雷达整体市场将从2020年1.8亿美元增长到2026年的57亿美元,复合年化增速高达23%。

理论上,激光雷达现在万事俱备,只等着智能驾驶汽车一辆辆从流水线上下线,然后,赚市场和估值的钱,事实真的如此吗?

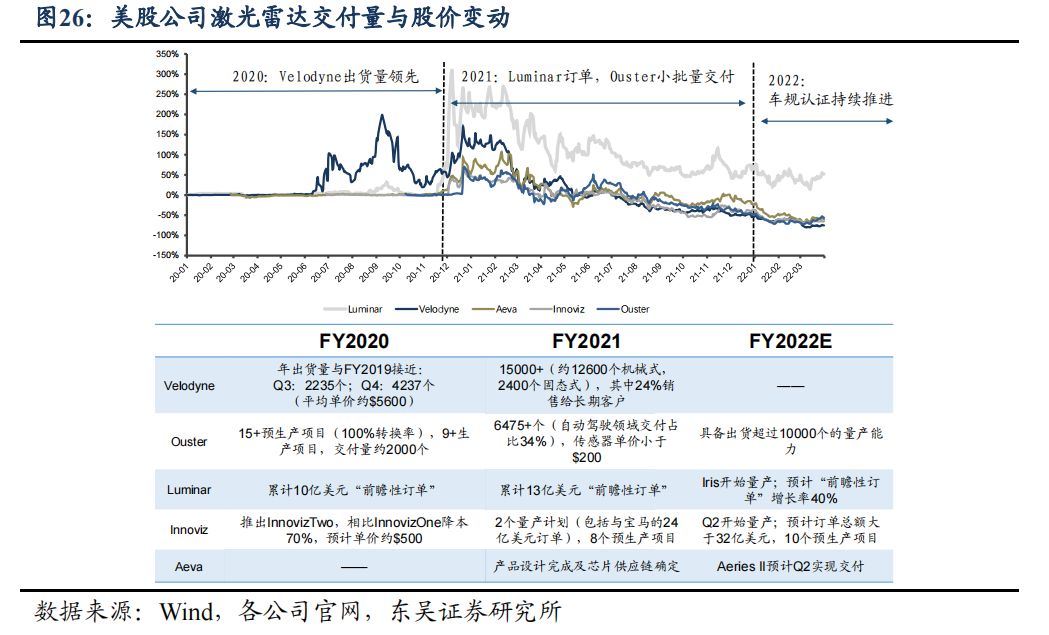

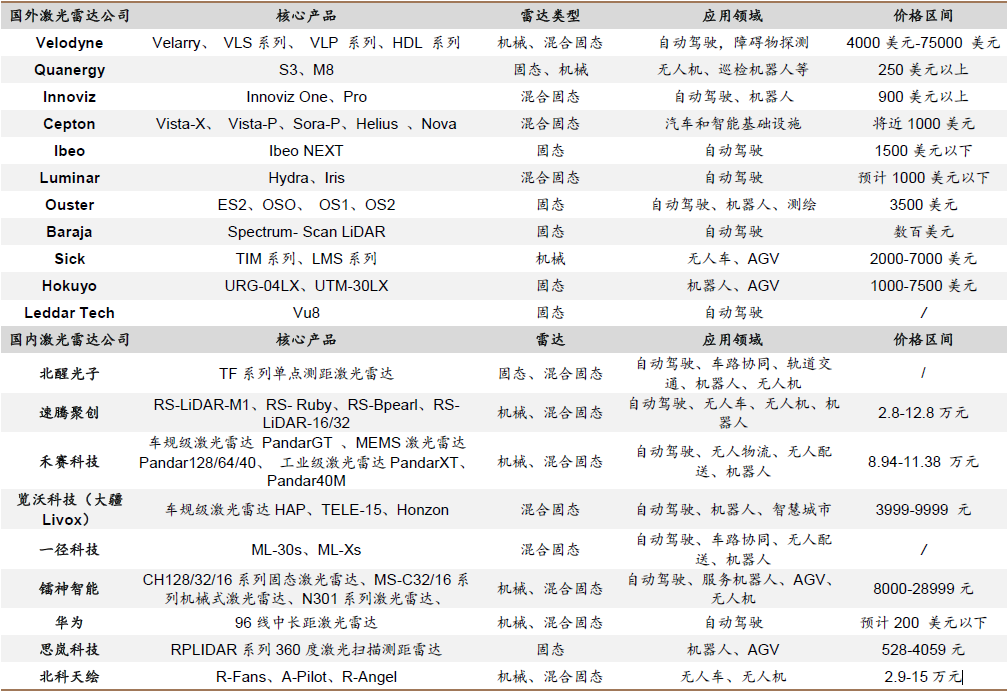

由于国内多为激光雷达概念股,我们以国外五家上市公司数据为例:

先看市场侧,从美股上市五家公司的营收及归母净利润来看,目前还处于巨额亏损中。同时全球范围内,今年下半年,大量搭载激光雷达的车才下线,激光雷达进入所谓“放量期”,说明了,激光雷达或许才有望开始赚市场的钱。

(美股五家激光雷达上市企业股价走势 图源:同花顺)

压力给到估值侧,其实仅从美股这五家激光雷达企业股价走势——宏观上,大起大落,且还未形成稳定的增长趋势;微观上,动荡变化剧烈。可见其目前还处于“主题投资”阶段,也即,虽然极具想象空间,但由于技术、市场等因素还未形成稳定的增长模式,没有触达到量价齐升的拐点。现下,大家愿意押宝“激光雷达”,有利好就跟上,但,但凡一点风吹草动,就立马回撤。

复盘动荡的股价和影响因素,结合东吴证券《美股激光雷达隐喻》一文,我们梳理出三大躁动性机遇:

第一,技术路线越优者越被资本看好。

从Velodyne开启激光雷达元年开始,激光雷达技术持续发展,直到现在,根据扫描系统可分为机械式、半固态、纯固态方案。

多种技术方案并存,但存在明显的优劣对比。Luminar坚持的高功率激光器 1550nm 方案,更被市场看好,所以相对估值最高,而Velodyne 的机械式产品则相对不被看好。

再到Ouster 发展FMCW技术——与当下主流测距原理TOF方案相比,完美解决了TOF方案易受环境光干扰、信噪比过低以及速度维数据质量低三大缺点,是更为理想的测距方案。其股价在上市的一段时间内,跑赢了Luminar以外的其他三家公司。

(从2021年5月开始,Ouster后来居上 图源:同花顺)

第二,产品的市场反馈,说白了就是订单量,每次企业宣布订单及出货量增长消息,都会在资本市场引起正向激励。

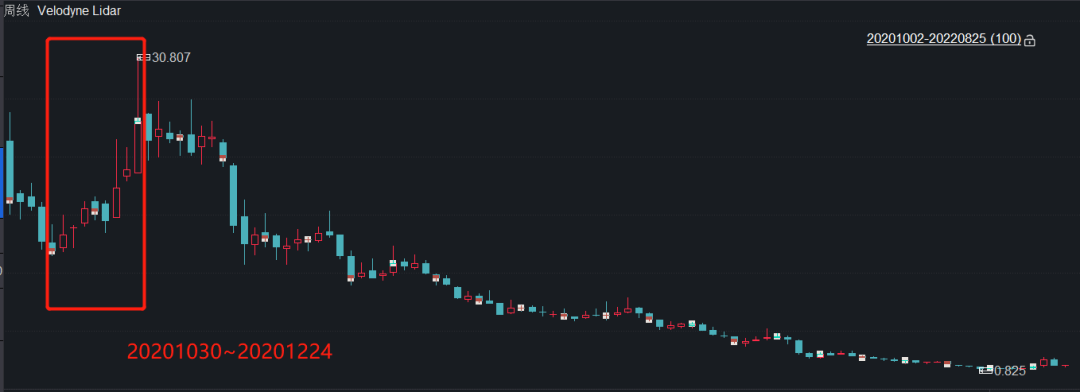

复盘激光雷达鼻祖Velodyne历史表现,可以发现,在上市的一个多月后,其股价20201030~20201224两个月内迎来了快速增长,究其根本,在于两大原因四个事件:

一是,解决了专利纠纷问题,和国内企业禾赛科技、速腾聚创两家打官司,最终都达成和解,禾赛科技一次性支付专利费用1.6亿元,表明了Velodyne的行业地位;

(Velodyne股价变动 图源:同花顺)

二是,三大订单消息:

8月初,Velodyne宣布与PARIFEX签署了一份长达3年的销售协议,使用Velodyne Puck传感器,用于实时匿名跟踪静态和移动物体;

10月,Velodyne与百度签订3年供货协议,为阿波罗项目供应激光雷达传感器;

12月,苹果宣布2024年生产电动车,并将使用激光雷达传感器帮助汽车获得道路三维视图,而Velodyne正是苹果接洽的激光雷达制造商,此消息一出,Velodyne(VLDR.US)盘前涨近8%。

放在国内企业身上,也是相同规律。对比速腾聚创的融资信息及其发展历史,可以发现,当公司在技术、订单及量产信息上有利好信息,资本市场就会给出一波正面反馈。

第三大躁动性机会来自实打实的量产消息,例如此轮“大量汽车下线”消息一出,刺激激光雷达市场一片兴奋。历史上,当激光雷达企业实现交付量时,股价也都出现上涨。

总的来说,激光雷达还处于“资本看好”,但“相对理性”的主题投资阶段——看好这个赛道不假,但是要想得到资本的进一步青睐,就需要企业提供技术、订单和实际量产三个筹码,筹码多一点,股价就好看一点。

而另一面是,一旦没有新的筹码持续刺激,市场又会回撤,企业股价随即跌落。简单说,在主题投资阶段,尚未成熟的激光雷达,供给侧和需求侧的任何一点风吹草动,都会引起市场的巨大涟漪。

02 这轮刺激能走多远?

尽管2022年下半年将迎来大量搭载激光雷达的智能驾驶汽车落地,但是,目前来看,这或许也只是行业主题投资阶段的一个插曲。

因为要想实现真正的行业爆发,就需要从需求端到供给端形成一个正向循环,而我们认为这个正向循环还未真正到来,作以下假设推理:

循环一——强需求推动下,激光雷达具备全面普及量产上车的条件,然后双向奔赴,顺着智能驾驶大潮扶摇直上。

然而现实是,激光雷达不具备全面普及量产上车的条件——一是技术还处于大乱斗阶段,二是价格居高不下,所以,行业爆发还有待观望。

首先要明确的是,激光雷达的功能是为了弥补智能驾驶的算力。

在智能驾驶的“感知、决策、控制”三层架构中,激光雷达和视觉摄像头解决的,都是智能驾驶“感知层”的问题,即作为“眼睛”,将周围的各种动静态环境捕捉到,然后传回“大脑”——智能AI驾驶芯片进行“思考决策”,做出刹车、拐弯、减速等决定,最后再交由控制系统去操作执行。

也就是说,在智能驾驶的感知和决策层,是需要激光雷达和算法两部分同时努力的。

尽管特斯拉坚持的视觉方案远不如激光雷达看得远、看得多、看得准,但是,特斯拉可以凭借算法一招制敌,比拼AI能力——强算法+大数据投喂。而特斯拉之外的智能驾驶汽车算法不行,就用激光雷达来补足。从感知层下力气,照样可以实现和特斯拉同等力的智能驾驶。

理论上这是一条正确的道路,车企+激光雷达,强强联手,构筑一个美好未来。然而,激光雷达似乎并不那么给力:

一方面,技术还处于不断进化过程中,未形成统一标准,并且,距离行业公认的,最理想的技术还存在一定距离。

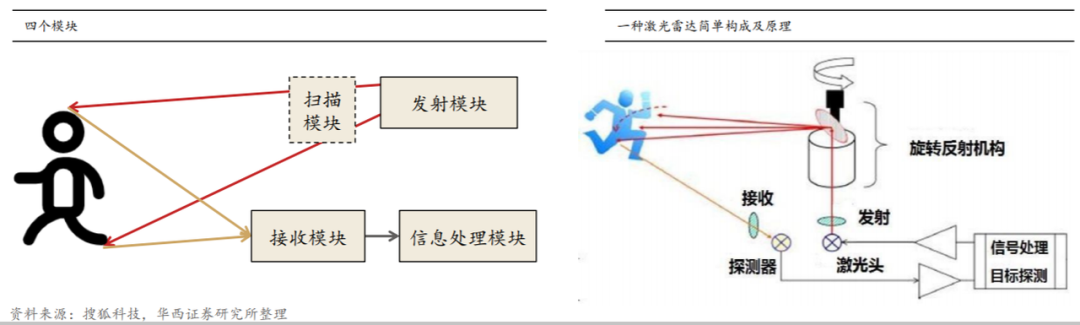

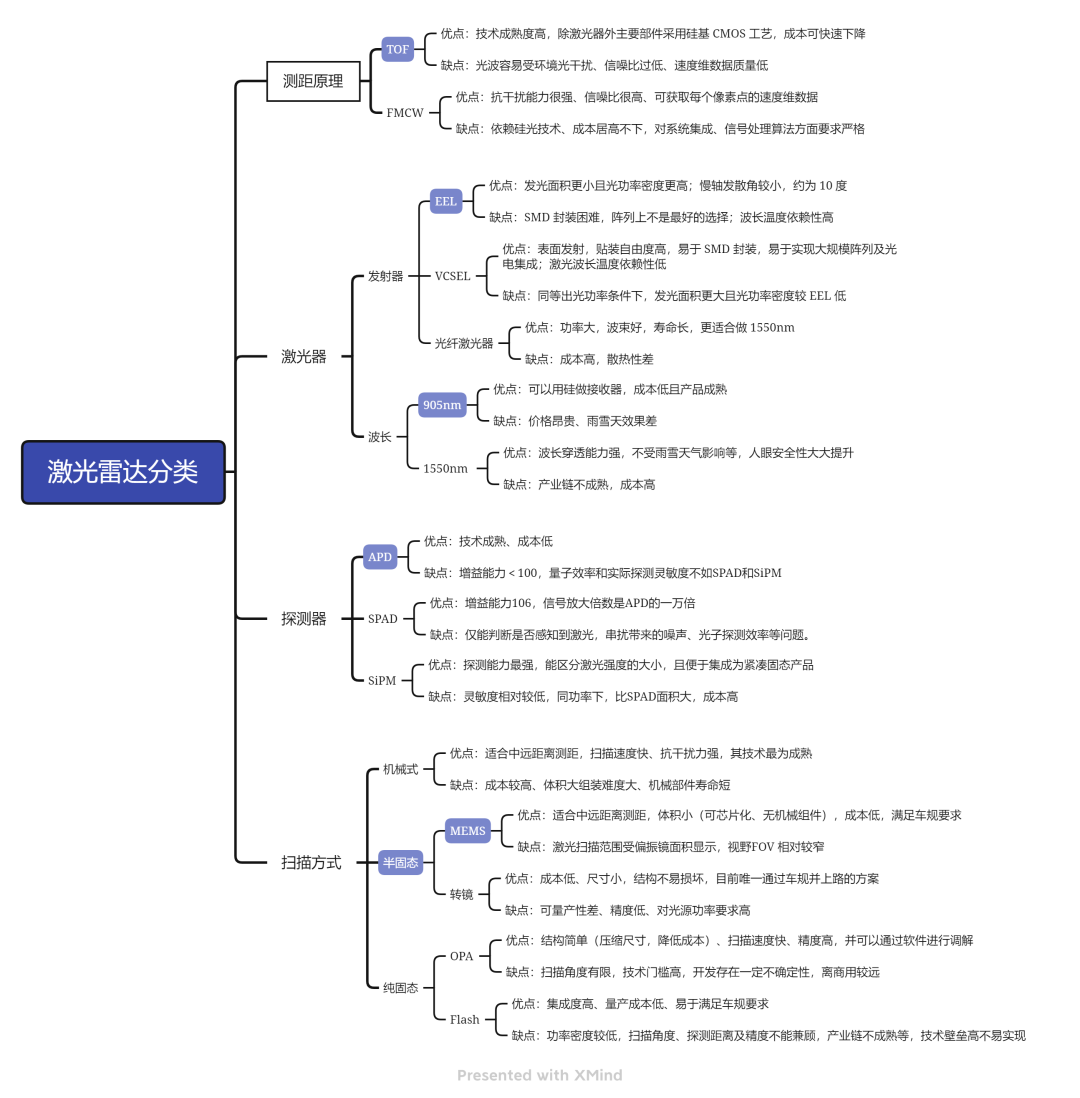

激光雷达运行的基本原理是,通过发射模块向目标发射探测信号,然后将接收到的从目标反射回来的信号,与发射信号进行比较后获得目标的有关信息。拆解开来,就是发射、扫描、接收及信息处理四大模块。

然而,先行技术下,在激光器、探测器、测距原理以及扫描方式上,都有多种技术路径,行业还未形成统一路径(各种技术方案下,都有代表公司)。尽管当下,行业在技术发展趋势上形成了一定的共同认知,比如,在激光发射方向,从EEL激光器向VCSEL升级;激光接收上,从APD向SPAD/SiPM升级;扫描系统上,已经从机械式发展至半固态式……但这些距离最佳方案仍有一定的距离。

( 激光雷达分类 图源:公开资料,偲睿咨询整理绘制 注:标紫部分为现在主流方案,越往后技术越先进)

简单说,就是现在激光雷达行业技术处于大乱斗时代,有一个最理想的技术在那头,但是,还没有达到。

同时要关注的一点是,部分先进技术还存在适配性难题,即,A环节的优质方案,必须和B环节的优质方案匹配,需要共同升级才能达到整个激光雷达产品性能的升级。比如,1550nm光源是优质的光源选择,但是,其与ToF测距法配合不佳,更适合FMCW方法。

而当技术还未形成统一标准、各种路线共同推进时,就表明车企没办法实现大规模标准化量产,自然就无法摊薄成本,降低价格。

(图源:国盛证券)

最近就有媒体曝出,一位小鹏P5车主,车头不小心剐蹭了一下,好巧不巧撞坏了车头两颗激光雷达中的一个,维修费高达9000元,而,买车时,单颗激光雷达的选装费用才7000元。

技术混乱未形成统一标准+价格高,已经足够影响激光雷达的放量了,而回到此次“2022年量产元年”,这一批车落地应用后,市场和用户的使用感受和反馈我们还不得而知,需要在实践和时间检验中,给出答案。

可激光雷达在进步的同时,算法技术也在突飞猛进,试图弥补当下激光雷达技术的不足,由此,我们不得不思考另一个问题,也就是我们的循环二——当智能驾驶发展到一定阶段,更高级别的算法下,激光雷达是否还有需求?如果有需要,那么两者相辅相成共同前进,如果不需要,那激光雷达甚至进入不了智能驾驶的商业链。

毕竟有前车之鉴,以手机为例,在算力足够强以后,用普通的手机摄像头也很有可能拍出单反相机的效果。

行业公认,激光雷达提供的价值是一种“安全冗余”,为了预防及应对一些“长尾场景”。也就是小鹏P5上市时,何小鹏面对记者表示的——电芯和芯片才是电动汽车两大重要杀手硬件,激光雷达也不如摄像头重要,其核心只是针对极端情况把可靠性、稳定性和准确率提高。

而《晚点》报道中,面对“激光雷达是长期必须的吗?”这一问题时,一位已与某雷达厂商合作的国内造车新势力 CEO 说,为解决 corner case(边角案例),保证安全性,早期还是需要激光雷达,“做些冗余”,但长期看,一辆车上的传感器种类和数量都会减少。

在行业技术和价格两大问题下,激光雷达企业还有很多挑战要克服,比如不断升级技术、丰富功能、持续降本等等。

如果做不到,那么,也许有朝一日回头看,激光雷达也只是智能驾驶发展史的一块垫脚石,在通往智能驾驶的星辰大海途中,贡献过一份力。

03 乾坤未定,激光雷达仍可再博

要突破现行循环困境,激光雷达厂商选择对症下药,或者另辟蹊径。

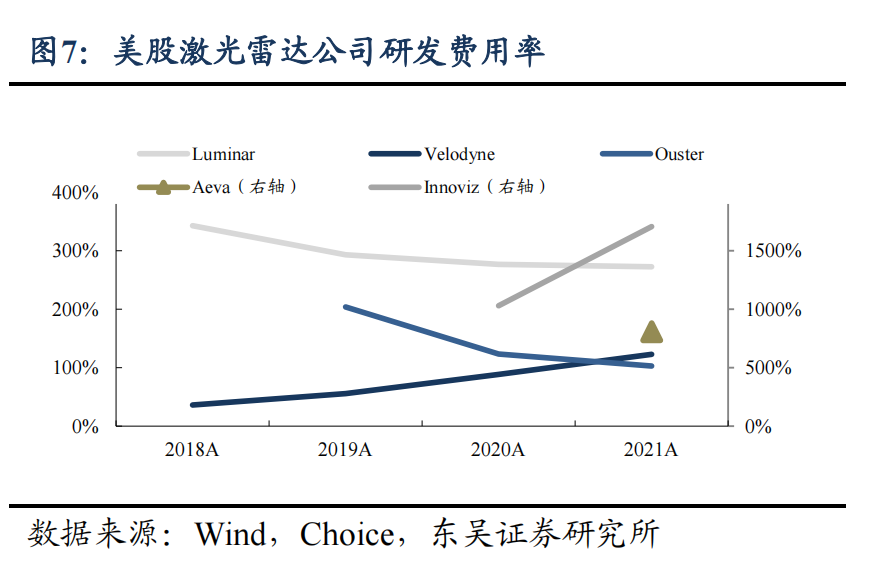

首先,毋庸置疑,在技术上持续发力。

国外激光雷达五巨头,虽营收体量不大,但各公司研发费用率却普遍超过100%;对比国内禾赛科技,其2018、2019及2020年前三季度,研发费用分别为0.62亿、1.68亿以及1.63亿,占到总营收的46.62%、48.26%及64.43%,研发费用占比持续上升。

其次,当技术路径瓶颈无法快速突破时,激光雷达厂商通过产品集成化、芯片化等“旁侧”方法,尽可能既保证了激光雷达的高性能和高可靠性,同时降低成本。

激光雷达的性能主要取决于收发模块、可靠性取决于扫描模块,成本由二者决定。其中扫描模块仍在持续演进,但对激光雷达厂商而言,收发模块技术是相对通用的,可以进行芯片化与集成化。高集成化减少器件数量,降低因单一器件失效而导致系统失效的概率,提升可靠性。

先行技术下,由于车载激光雷达未形成统一确定的技术路线,所以,厂商在芯片制造商以FPGA方案为主,模块之间好似“积木块”拼在一起,这样不仅工艺繁琐,而且,FPGA方案需要频繁修改和升级系统架构,即修改一环节,整个架构都需要调整。

而芯片化、集成化方案,是将整个系统简化为几颗芯片,通过SoC方案进行制造,具有集成度高、适合大规模量产、器件自主可控的优势,同时,实现装配工艺自动化,大幅降低物料及调试成本。

比如,禾赛科技,通过自研多通道发射芯片使得发射端驱动电路成本降低约70%,自研多通道模拟前端芯片使得接收端模拟电路成本降低约80%。

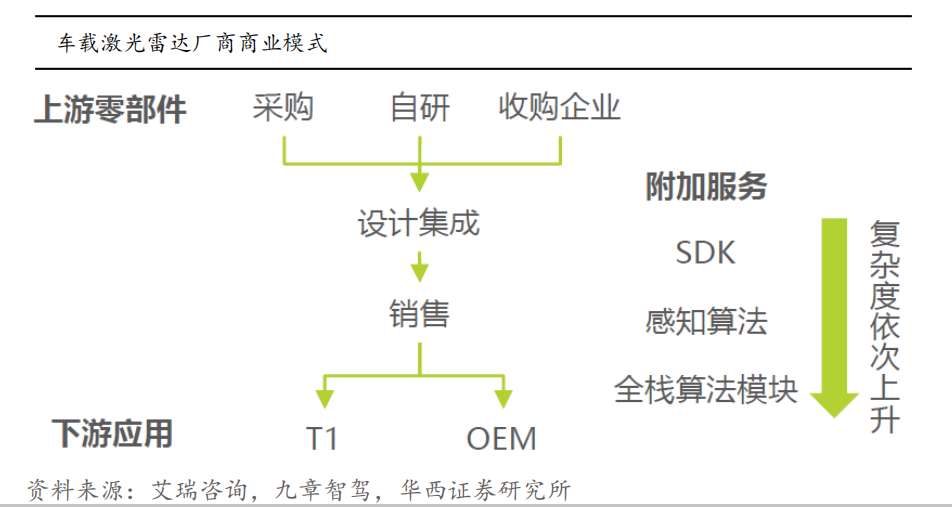

最后,商业模式上,不少企业开始推行“软硬件一体方案”。

前文我们提到,智能驾驶的三层架构中,激光雷达和算法负责的是“感知+决策”部分,也是智能驾驶的核心。也就是说,车企的最终目的,是达到通过这两部分各自的最大化,达到最佳的智能驾驶决策,借助激光雷达就是其中的一个手段。

那么,激光雷达厂也可以在算法层面努力,一方面,通过提供感知算法增加自身产品对未计划或不具备自研感知算法主机厂的附加值,解决了部分客户的痛点;

另一方面,当激光雷达厂商从硬件供应商转化为硬件+提供算法解决方案的一体化供应商时,就可以打包出售,同时为车企提供整套感知解决方案,从而降低车企的二次开发成本。

比如,国外企业Innoviz 通过直接与大众汽车的汽车软件公司Cariad SE 合作,从而将其技术整合到即将上市的大众汽车中,如今,Innoviz 已与大众签订40亿美元合同,为大众汽车提供激光雷达组件和感知软件,预计2025 年开始量产交付。成为Tier 1 直接向大众汽车供货验证了软硬件一体化方案的可能性。

截至目前, Innoviz 已经推出了多款 MEMS 固态激光雷达和配套的感知软件:InnovizOne、 InnovizTwo、Innoviz360,成为软硬件一体化领先者。

总得来说,大众高喊“激光雷达量产元年爆发”,这不假,但这个量产的量级和后续的可持续性值得思考和关注;在技术、价格等问题下,激光厂商做了一些努力,但仍旧任重而道远。

而当激光雷达还在动荡性较高的主题投资阶段时,或许,可以默默关注一波产业链上游,比如激光器和探测器、光学部件、模拟芯片等等,毕竟不论激光雷达采用哪种技术路线,通用的材料是香饽饽。

评论