文|略大参考 杨知潮

编辑|原野

低价车企在曝光度、融资、销量、毛利方面都长期被高端车企碾压,但通过放下身段,又恰逢A00级新能源车的爆炸式增长,它们争取到了登上牌桌的机会。而今,高端车企和低价车企都瞄准了中间市场,面临着高端汽车品牌的降维打击,第二梯队们的进阶恐怕更加艰难。

在“蔚小理”接连上市后,造车新势力迎来“低价车第一股”,即零跑汽车。

9月20日,零跑汽车发布公告,将于29日正式在港交所挂牌。作为一家以低端车型为主力的车企,零跑长期位居第二梯队。无论是收入、融资、还是曝光度,都远远落后于光鲜亮丽的蔚来们。

但进入2022年后,第二梯队车企凭借低价车型迅速起势。零跑和哪吒的销量屡屡超过蔚小理,今年7月和8月,两者基本坐稳新势力销量前二。

尽管如此,上市对零跑来说也是雪中送炭,近3年,零跑汽车亏损总额高达48亿,而一级市场的融资也基本流向了蔚小理等第一梯队成员。它只能走向二级市场,寻找更多资金,去支持接下来的中高端车型研发。

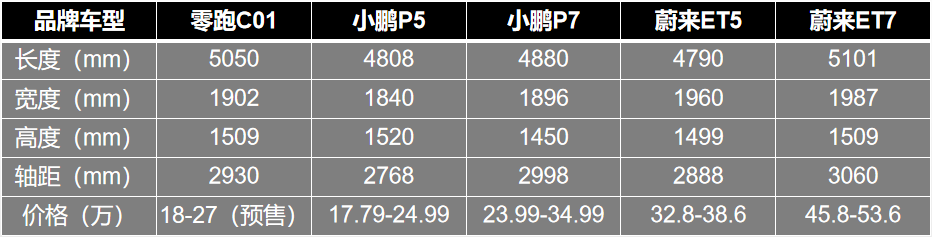

它的意图已经相当明显。定价18万元起、顶配27万的C01已经定在9月29日上市,这意味着零跑要冲进中端车市场。可以预见的是,这会成为接下来竞争最激烈的新势力战场。包括蔚来和特斯拉在内的品牌都在推出价格更加低廉的车型,通过价格下探争夺更广阔的市场。对于零跑而言,一场新的恶战才刚刚开始。

01 哑铃

要么和特斯拉一样贵,要么和五菱mini一样便宜,这是当下新能源市场的现状。

这与传统燃油车市场的销售格局完全不同。对于燃油车,价格区间在10-20万的中端车销量最高,向高价和低价两端缓慢下降,形成纺锤状曲线。而在新能源车市场,尤其是纯电动汽车市场中,销售主力分布在一高一低两头,就像哑铃一样。

乘联会数据显示,在5万以下的价位,新能源车的渗透率高达84%,到今年下半年甚至接近100%,基本把燃油车赶出了这一市场。20-30万的乘用车中,纯电动车的渗透率达到了28%,算上混动、插混,新能源汽车在20-30万价位的渗透率达到了49%,已经能够与燃油车分庭抗礼。在30-40万价位,新能源汽车也有接近30%的渗透率。

然而在中间价位,新能源的占比仍然有待提高。在5-10万、10-15万、15-20万,这三个出货量较大的价格区间段中,新能源车的渗透率仅为13%、16%、14%。

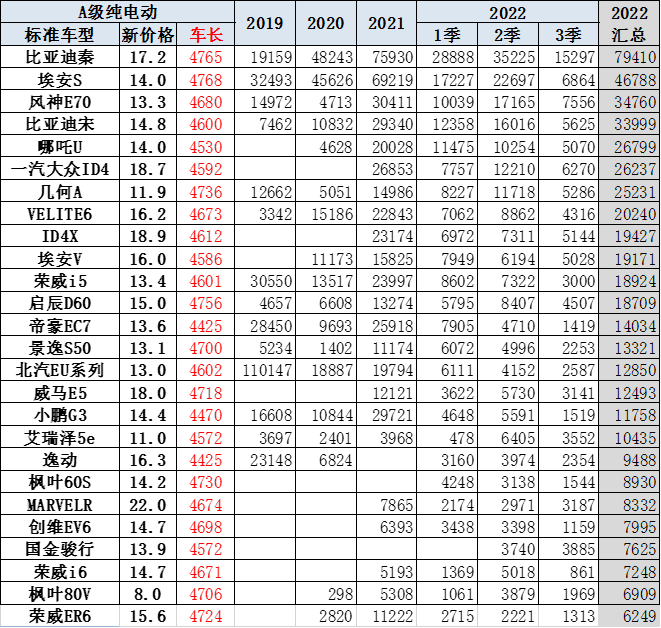

从市场热门车型中也能看到一些端倪。在今年上半年新能源汽车销量的前十款车型中,3款售价在20-30万元,4款为10万元以下的A00级车,1款为10万元的A0级车海豚,而10-20万的A级车中,仅有比亚迪秦、Aion S两款中间价位车型。而反观燃油车方面,8月份销量的前十名均为10万-20万主流车型。

新能源汽车在高端市场表现优异并不难理解。在高端市场,上海、深圳、北京三城长期占据新能源销量的前三位,机动车限行政策等因素,使得一线城市大量购买力更强的群体只能购买新能源汽车。此外,在消费意愿上,他们也更愿意尝试更具科技感的新能源车。

而在低端市场,A0和A00级的代步车本就是新能源车的强项,在油耗、维修、保养等使用成本上相较燃油车有着巨大优势。一句话,省钱就是王道。

杠铃状的市场格局,让几乎所有新能源玩家入场时,都会自动避开中间档。在这一点上,零跑是吃过亏的,它曾经以为中间档是蓝海,2019年推出的第一款车型S01,定价12.99-14.99万元——在传统燃油车市场,这是中国人最爱买的价格区间。创始人朱江明也对零跑S01充满信心:“用户订单超3000台,销量过1万是有足够信心”。

但燃油车市场和新能源车市场的悲欢并不相通。2019年全年,被给予厚望的零跑只卖出了1037辆。

在这样的市场背景下,能够存活的车企,都需要从杠铃的两头入手。这也对应着造车势力中的两派:一派是从高价车做起的“小众派”。他们以30万甚至40万价位的中高端车型入手,打造自己的品牌形象,等待时机合适,再推出价格较低的车型,搞降维打击。

蔚小理走的都是这条路。此外,传统车企的新品牌极狐、极氪,跨界势力华为、百度,也都将价格瞄准了30万的细分市场。这也是目前竞争最为激烈的市场,被舆论高度关注,也拿到了最多的融资。

另一派则是从低价车做起的“屌丝派”。零跑、哪吒均属于这一阵营。比亚迪、吉利等传统车企原本也属于这一阵营,不过随着更多中高端车型的推出,他们也在逐渐甩掉廉价的帽子。

对零跑们来说,从低价车做起,是一条没有选择的路。在2019年推出主流价位车型失败后,零跑和哪吒都来到了低价市场。 零跑推出了8万元左右的T03,哪吒推出了6-10万元的V系列。两款廉价车型帮助哪吒和零跑在销量上迅速崛起,也让他们在2022年多次超越蔚小理,跻身新势力销量第一梯队。

在低端车市场立住后,零跑们才有机会“从农村包围城市”,进军中高端车型。与此同时,高端车企们也忙起了降维打击。今年8月,蔚来的第三个子品牌被曝出,据悉其价位覆盖10-20万元。特斯拉方面也将推出更廉价的车型。“老头乐”和“小众豪车”,走到了正面较量的战场。

02 相遇

2016年4月1日,Model 3正式在美国发布。这一天或许是特斯拉历史上最重要的一天,起售价3.5万美元(22.6万元)的Model 3,让这家小众豪车品牌顺利成为了一家大众车企。如果说特斯拉此前的经历是一场十年磨剑,那么到了Model 3发布这天,宝剑才真正的出鞘。

20-30万就能买特斯拉,仅靠门店排队预定,Model 3的订单数量已经超过11.5万辆,在上市后迅速占领市场,在Model 3扩产后的2018年,特斯拉一年的收入就超过了过去两年之和。

特斯拉“从高价到低价”的顺利,为之后的造车新势力提供了模板,从高端车型入手,更高的毛利率,更高端的品牌形象,让蔚来、理想、小鹏三家中高端车企长期占据新势力第一梯队的宝座。

位于第二梯队的厂商就没有这么好的命了。他们只能从10万甚至是5万元以下的市场做起,就像曾经的吉利、比亚迪一样。哪吒CEO张勇曾表示:“人人都想从高往低走,但哪吒汽车不具备这个条件,时间不允许,资金也不允许,所以我肯定是从低往高打。”

“从低到高”的道路无疑更加辛苦。第一步就是品牌定位带来的融资难,由于C01的销量不佳,零跑汽车在2020年没有融到一笔钱。2021年7月,零跑最大规模的C1轮融资为45亿元,而蔚来的D轮融资额高达40亿美元。

在很长时间里,零跑们赚的都是辛苦钱。以2021年的数据为例,这一年哪吒全年交付量为69674台,蔚来为91429台,数量小幅度落后。但由于单价较低,哪吒汽车2021年收入不到蔚来的六分之一,与此同时亏损额却高达29亿,是蔚来的6成。有媒体报道,哪吒汽车的毛利率仅为5%。

正因种种劣势,零跑等以低价车型为主的车企长期被归结于第二梯队,获得的关注度也远远不低蔚来、理想等高端车企。直到2022年后,第二梯队才通过“走量”走进大众视野。2022年3月开始,零跑和哪吒开始实现销量反超,在多个月份超过蔚小理,到7、8月份已经稳定在第一梯队。但哪吒CEO张勇也承认,销量的超越并不说明什么:“只有我超过他两倍三倍的销量的时候,我认为我们才算跟他一样优秀。”

但销量带来的底气还是实实在在的。眼下,新能源车的“阶级”仍未固化,各大品牌都有冲破自身价格段的机会。在传统燃油车市场,让路虎和铃木产生竞争关系无异于天方夜谭,但在新能源汽车市场,这种假设已经成为事实。

首先是高价品牌的下探。

蔚来已经在复刻特斯拉的降价之路。尽管李斌曾多次表示不愿意推出走量车型,但蔚来始终对更低的价位区间充满野心。今年一季度财报会议上,蔚来正式公布了子品牌阿尔卑斯的信息, 新品牌车型将于2024年下半年交付,该车型的定价在 20 万-30 万元之间。

20-30万并不是蔚来降维打击的终点。就在今年8月,蔚来又被爆出一个新品牌,相比阿尔卑斯将进一步下沉,起价10万元。事实上在此前的一次考察中,李斌就透露过对低价车的喜爱,他评价售价7.78万元起的宝骏KiWi EV:“蔚来汽车的车主们,如果家庭第二台车就应该是KiWi EV 这样的产品,时尚、年轻、好玩。”

已经“变形”过的特斯拉也还希望继续降低自身的价位。在近日一场媒体会议中,特斯拉投资者关系主管马丁·维查被问到特斯拉未来的价格战略,他毫不犹疑地回答道:“特斯拉最终希望推出一辆更让人负担得起的电动汽车。”而早在2020年举行的电池日上,埃隆·马斯克就已经把这款售价25000 美元的产品,放在了身后展示的PPT中。

另一边,靠廉价车起家的零跑、哪吒也在上探。今年5月,零跑汽车发布了新车零跑C01,指导价为18-27万,将自身产品价格上探到了小鹏级别。7月31日,哪吒S正式上市,售价19.98-33.88万元,最高配的价格已经触及了蔚来和特斯拉的价格区间。

上市在即的零跑还挂着廉价标签。截至8 月,零跑在2022年共卖出了4.48 万辆T03——这是一款定价在7.65-9.65万元的廉价车型,占到总销售量的 58%。但相比于2020年近9成的占比,零跑已经实现了一定转型,其市场已经在向中间价位过渡。

03 变形

当蔚小理和零跑们相遇在中间档市场,可以预见的是,这片战场的厮杀将格外激烈。

由多个复杂因素决定的变量,大部分都服从正态分布。汽车市场也不例外,“哑铃”格局注定只是过渡,随着新能源车对燃油车份额的进一步蚕食,从“哑铃”到“纺锤”的格局变化也成为必然。

变化已经处于进行之中。乘联会数据显示,今年上半年的新能源市场中,A00小车,以及B级、C级高端车占比全部出现下滑,而中国市场最主流的A级车占比同比增加4%,A0级车占比同比增加2.3%。

按照价格区间划分,20-30万、以及30万以上价格的销售占比出现下滑,10-20万车型销售占比同比增长3.7%,10万元以下车型销售占比同比微增0.4%。在具体车型方面,10-20万价位的比亚迪宋连续两个月霸榜。同价位的比亚迪秦、埃安S也继续表现优异。

随着零跑上市,更多发力在低价车型的新能源车企也会陆续走向资本市场。开发价位更高的车型,是他们必然要走的路。

这注定是一场恶战。今年6月发布的《中国人口普查年鉴-2020》显示,10-20万价位是国内汽车最大的存量市场,占全国有车家庭汽车总价的42.6%。

当然,由于电池价格与消费升级等因素,新能源市场的中间价位未来或许会更高。何小鹏也曾表示,智能电动汽车想要做好、做到有毛利,15万是入门和基础价。但只要人均收入等宏观数字不发生大的改变,国内最广阔的市场,仍然不会是车企扎堆的30万价位。乘联会也预计,尽管当前汽车市场出现了消费升级,但中国车市以A级为核心代表的车市结构仍将延续。

相比之下,10-20万是竞争格局尚未固化的市场。

在A00级车市场,已经出现了寡头格局。五菱宏观 Mini、欧拉好猫等五款主要车型在A00级车的占比已经超过70%。Model 3、比亚迪汉在30万价位,蔚来、理想在40万价位也都难以撼动。但在中间价位,强势品牌还未有这样的垄断地位。据媒体统计,2021年,在A级车市场中,最为热销的5款车型销量总计只占细分市场销量的18%。这意味着中间价位的市场特性更为分散,新品牌的机会也更多。

如今,高端车企和以低价车型为主的车企都瞄准了这一中间市场,两方也即将展开直接的竞争。

回顾“屌丝派”车企的历程,从诞生以来,它们普遍不被看好,无论是曝光度、融资、销量、毛利方面都长期被高端车企碾压,甚至屡次陷入出局的危机。但通过放下身段,又恰逢A00级新能源车的爆炸式增长,它们又争取到了登上牌桌的机会。

不过,目前为止,第二梯队车企整体仍然落后。“屌丝”逆袭的故事并不好讲,在高端汽车品牌的降维打击面前,第二梯队们的进阶恐怕更加艰难。但行业格局的变革总会带来新的机会,希望还是要有的,“老头乐”的故事有着广泛的群众基础,“出身贫贱”的零跑们,未必没有战胜“贵族”的机会。

评论