记者 |

作为全国排名前五的航运巨头,中远海运控股股份有限公司(以下简称“中远海控”)在近两年时间里业绩不断刷新记录,其盈利已经远远超过公司开办以来的盈利总和。

仅在今年前三季度,中远海控归属于上市公司股东的净利润已经达到了近千亿元,这比去年一整年赚到的892.96亿元还要高。中远海控凭借高收益也开启了买买买的节奏。

近日,中远海控不仅斥资200亿元订购12艘甲醇双燃料动力集装箱船舶,同时还以近200亿元的价格买入上港集团和广州港的部分股权。两笔订单合计花费近400亿元。对于中远海控来说,这些投资将显著提升公司在未来的竞争力。

前三季度爆赚近千亿元

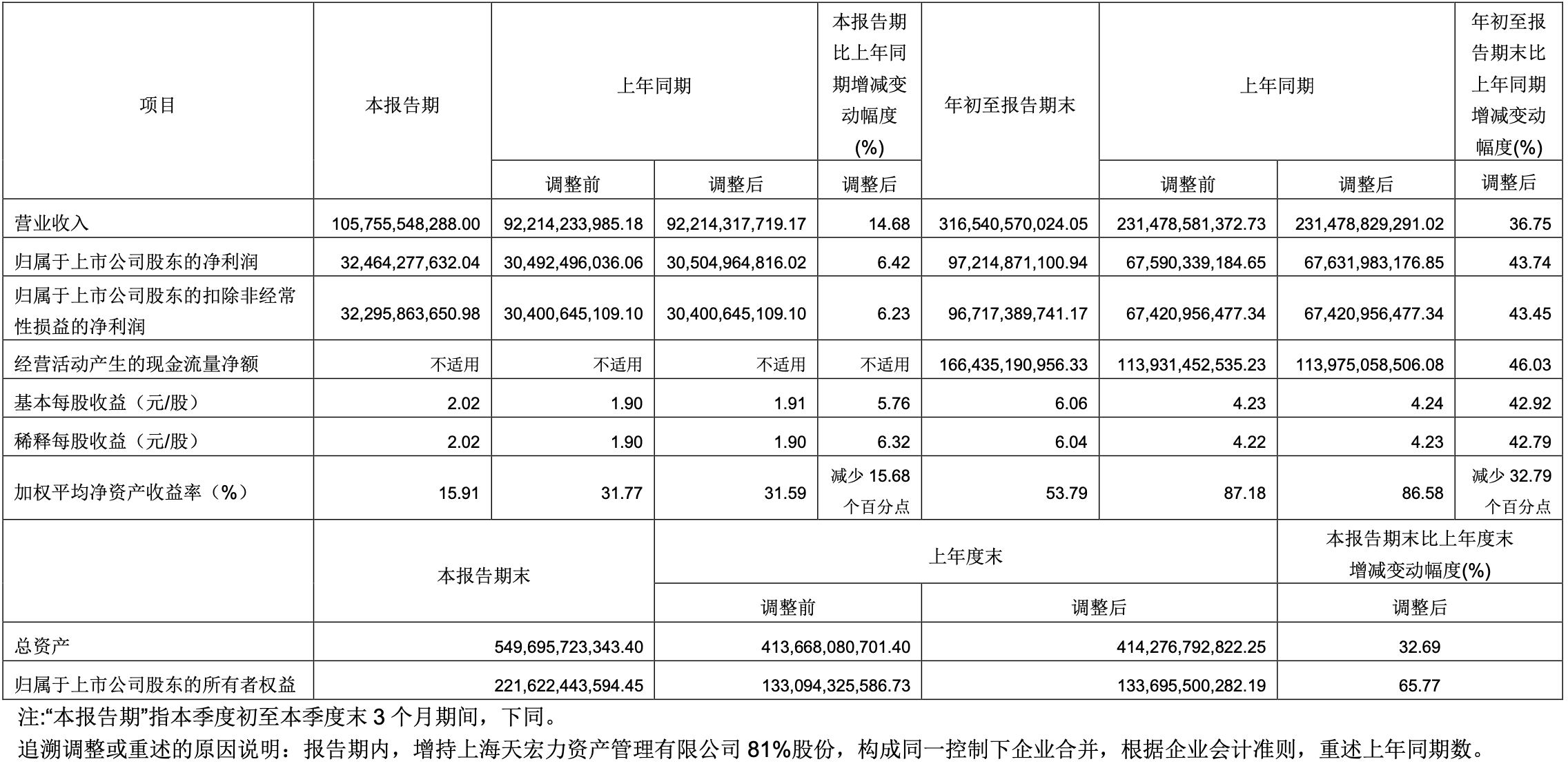

近日,中远海控公布了2022年前三季度业绩。

数据显示,其营业收入为3165.41亿元,同比增长36.75%;归属于上市公司股东的净利润为972.15亿元,同比增长43.74%。业务方面,集装箱航线营业收入2977.17亿元,同比增长38.35%;国际航线单箱收入2876.04美元/标准箱,同比增长47.96%。

相较于上半年业绩,中远海控前三季度整体业绩增幅已经低于上半年,但相较于中远海控单季度盈利,2022年第三季度仍然达到了324.9亿元,仅次于2022年第二季度的371亿元。

实际上,今年的海运行情已然不及过去,海运运价持续下跌,海运需求也不及预期,各大航运公司不得不通过取消航班来维持运价。

宁波航运交易所最新报告指出,当下市场整体处于供过于求的状态,三季度集装箱航线运价跌幅较前期进一步扩大。宁波出口集装箱运价指数(NCFI)数据显示,2022年三季度,NCFI综合指数平均值为2547.7点,环比下跌26.4%,同比下跌33.5%。

至三季度末,NCFI综合指数报收于1416.7点,同比下跌65.6%,环比下跌7.4%,自6月中旬以来连续16周环比下跌,且8月下旬以来环比跌幅均超过5%。虽然多数航线运价水平较去年同期均有不同程度的下跌,但较2019年同期疫情前,仍有明显上涨。

中远海控三季度业绩也显示,2022年1-9月,中远海控集装箱航运业务的货运量为约为1854.4万标准箱,较上年同期下降9.36%。

在这一背景下,华创证券调整了对中远海控的盈利预测,将2022年归母净利润由原来的1252亿元调整为1206.1亿元,同时2023年、2024年预计盈利将下降至506亿元和200亿元。

对于海运行业来说,这两年的发展属实特殊,面对即将到来的常态化发展,中远海控也开始了新的布局。目前,中远海控正在通过综合布局来减弱航运周期性可能带来的冲击,该公司也多次表示,公司致力于提供综合“集装箱航运+港口+相关物流”服务的供应链解决方案。

在这一发展目标下,中远海控将其所赚来的利润大手笔用于订造新船、港口投资以及布局供应链业务。前不久,中远海控通过引入上汽总公司为战略投资者、与中远海运物流供应链开展了股权合作,并宣布将正式运营供应链物流事业部。

斥巨资部署绿色船舶

10月28日晚间,中远海控发布公告称,将订造12艘2.4万TEU的甲醇双燃料动力集装箱船舶,每艘2.3985亿美元(折合约人民币17.1968亿元) 。

对于此次大手笔订购新船的目的,中远海控在公告中表示,此番交易是顺应绿色、低碳、智能航运业发展新趋势,积极推进船队使用清洁燃料发展的一项新举措,有利于全面巩固双品牌东西干线竞争优势,并通过船舶运力阶梯布局,实现全球服务网络均衡发展。

中远海控介绍称,此次订造的船舶,其设计建造业融合了主流的先进理念,集成了诸多节能减排和智能船舶技术,有助于巩固长期成本优势,提升核心竞争力。

根据公告,该笔订单由南通中远海运川崎船舶工程有限公司、大连中远海运川崎船舶工程有限公司负责,而这两家企业也都是中远海运集团参股的公司。船舶交付时间方面,其中7艘交船时间为2026年第3季度至2028年第3季度之间,另外5艘船舶预计在2027年2月至2028年6月之间交付。

绿色船舶是目前航运市场的一个发展趋势,也是未来航运公司发展的关键。

全球排名第二的航运公司马士基也多次订购甲醇双燃料动力集装箱船舶。前不久,马士基也宣布将花费33亿美元订造6艘1.7万TEU的甲醇双燃料动力集装箱船舶,加上此前订单,马士基目前共手持19艘甲醇双燃料动力船舶订单,它们每年将为马士基船队减少约230万吨的二氧化碳排放。

另外,今年8月法国达飞集团也订造了6艘15000TEU甲醇动力集装箱船舶,总价约10亿美元,计划将在2025年下半年交付。

除了绿色船舶之外,中远海控自去年开始多次下单订造新船,截至20220年上半年,中远海控自营集装箱船队运力超过292万标准箱,并持有32艘新船订单,合计运力约58.53万标准箱。

买下国内两大港口股权

海运需要长久的布局和投资,除了在海运也最核心的部分——运力方面要早做打算外,在港口经营方面,中远海控也不断加强布局。在发布订购新船的同一天,中远海控官宣购入上港集团和广州港部分股权的公告。

据公告,中远海控分别从中远海运集团手中购入14.93%的上港集团股权及3.24%的广州港股权,交易价格分别为人民币189.44亿元和人民币7.79亿元,两笔交易总价将近200亿元人民币。不过,该交易还需取得国资主管单位批准,以及中远海控股东大会审议通过。

上述交易完成后,中远海控将直接持有上港集团15.55%股份;通过直接持有并通过间接控股子公司持股,中远海控将合计持有广州港6.50%股份。

对于此次交易的目的,中远海控在公告中称,交易完成后,可进一步加深与上港集团、广州港的战略合作关系,加强供应链各环节的融合协同,以资本为纽带,推动各方参与数字航运建设,助力构建以国内大循环为主体、国内国际双循环相互促进的新发展格局。

上港集团是我国港口行业龙头企业,其母港集装箱吞吐量连续多年位居世界第一,广州港位于华南地区,兼具内外贸综合优势,近年来营业收入和净利润水平保持稳定。据劳氏日报(Lloyds’ list) 公布的2021年全球100大集装箱港口排名,上港集团运营管理的上海港依旧位居首位,广州港则位居第五。

港口经营是中远海控重要的业务之一,2022年上半年,中远海控码头业务方面的收入达到46.16亿元。截至报告期末,中远海控旗下中远海运港口在全球37个港口 投资46个码头,营运367个泊位,其中包括集装箱泊位220个,总目标年处理能力达1.41亿标准箱。

根据航运咨询机构德鲁里发布的报告,中远海运港口目前在全球集装箱运营商排名中位居全球第二位。

评论