记者 |

随着上市公司三季报披露收官,各家券商的资管业务赚钱能力展露无遗。

Wind统计数据显示,48家上市券商中,有43家在利润表中具体披露了经纪、投行、资管等业务的手续费及佣金净收入数据。

整体来看,43家上市券商共实现资管业务手续费净收入336.90亿元,同比减少4.00%,在全部手续费及佣金净收入中的占比由去年同期的18.07%提升至18.98%。与经纪业务、投资银行业务相比,资管业务带来的收入占比更高。

在震荡的市场环境下,半数以上的券商资管业务逆势抬升,腰部公司表现出彩。43家公司中,25家实现资管业务手续费净收入正增长,占比58%,这些正增长的公司多来自腰部,头部公司反而表现不佳。

具体来看,中信证券(600030.SH)、广发证券(000776.SZ)稳坐前二,前三季度实现资管业务手续费净收入80.83亿元、66.78亿元,经历了去年的大增后,今年分别同比下滑5.78%、9.16%。两家券商合计占全部43家券商总规模的43.81%,较去年同期有所下滑,但仍是行业中的“巨头”。

华泰证券(601688.SH)今年稳步发展,顺利跻身前三,也是榜单前五名中唯一正增长的公司,前三季度实现资管业务手续费净收入25.97亿元,同比增长11.21%。

东方证券(600958.SH)、海通证券(600837.SH)下滑明显,被华泰证券反超。相比于去年,公司资管业务在全部手续费及佣金净收入中的比重也有所降低。今年以来,两家券商分别实现资管业务手续费净收入20.54亿元、16.88亿元,同比减少26.31%、31.48%。

作为券商资管行业中的公募强者,东方证券全资子公司东证资管因“东方红”品牌而知名。但是今年市场情况波动较大,天天基金网数据显示,公司最新公募基金规模已由2021年末的2647.96亿元下滑至今年三季度末的2134.58亿元。

此外,光大证券(601788.SH)、财通证券(601108.SH)、中金公司(601995.SH)的资管业务手续费净收入超10亿元,并且都实现了两位数增长。

另一方面,在中信证券资管业务创收超80亿元的同时,还有13家券商该项指标未能达到1亿元,锦龙股份(000712.SZ)、西南证券(600369.SH)垫底,均不到2000万元。

由于基数较小,尾部券商的同比变化幅度十分明显。如西部证券(002673.SZ)仅实现0.41亿元净收入,却同比增长163.68%,或者像红塔证券(601236.SH)、锦龙股份同比下滑60%左右。

除西部证券,从前三季度资管业务手续费净收入的同比增速来看,天风证券(601162.SH)、东北证券(000686.SZ)、东吴证券(601555.SH)、国联证券(601456.SH)的同比增幅均超50%。

天风证券正大力发展资管业务。成立仅2年的天风资管发展迅速,去年上半年仅赚取净利润0.96亿元,今年上半年增长至2.31亿元,已超越国泰君安资管、广发资管等“老将”。天风证券三季报显示,经纪、投行、资管业务手续费净收入较去年同期都有提升,并且资管业务(8.49亿元)已超过经纪业务(7.63亿元),成为第一大创收来源。

东北证券资管业务的重要抓手是旗下的资管子公司东证融汇。半年报显示,东证融汇已顺利完成全部存续大集合产品公募化改造,截至报告期末,东证融汇集合资产管理业务规模达319.39亿元,同比增长129.07%。

在券商们纷纷设立资管子公司的潮流中,今年4月,国联证券宣布,为把握业务机遇,建设较为领先的资产管理平台,公司拟出资10亿元设立全资资管子,从事证券资产管理业务、公开募集证券投资基金管理业务(以监管机构核准为前提)以及监管机构核准的其他业务。

“有人欢喜有人愁”,海通证券(600837.SH)、国泰君安(601211.SH)、兴业证券(601377.SH)、红塔证券、锦龙股份等前三季度资管业务手续费净收入的同比降幅均超30%。

国泰君安分析称,主要系业绩报酬下滑所致;兴业证券称,手续费及佣金净收入主要因基金管理业务收入同比减少而下降30.79%。

兴业证券相关人士进一步对界面新闻记者表示,兴证资管的收入和市场环境有很高的相关性,同时兴证资管的一些产品存在期限错配,需要在产品结束后提取业绩报酬提成,但今年上半年很多产品没有到期。

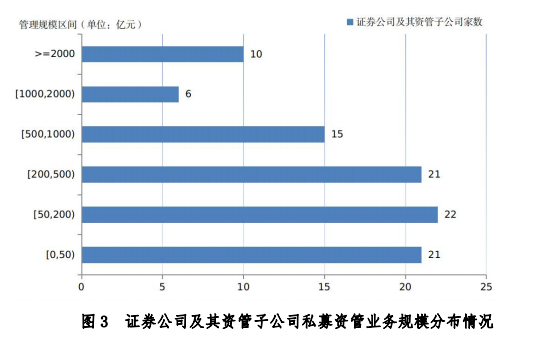

在新发产品方面,券商资管们仍保持积极态度。根据中国基金业协会数据,今年以来,1-4月期间,单月备案私募资管产品数量最多、设立规模最大的都是证券公司及其资管子公司,5-9月单月备案私募资管产品数量最多的也一直是券商。截至2022年9月底,证券公司及其资管子公司平均管理私募资管业务规模770亿元,较上月减少12亿元,管理规模中位数238亿元。

评论