文|车百智库 秦海清

编辑|阿峰

“动力电池的隔膜我们一家都做不了。”

2010年初,在北大光华新年论坛上,时任工信部副部长的苗圩称,限制我国新能源汽车发展的最大问题是电池,而电池最大的问题是隔膜。

是年底,美日两国隔膜厂商的全球市场市场率约占95%,而中国仅占4%,且产品集中于中低端,高端隔膜需求基本依赖进口。虽然不至于“一家都做不了”,但形势属实堪忧。

其实,苗圩发出感叹之际,中国隔膜产业正在为隔膜国产化积蓄力量,既有厂商意气风发纷纷扩产,也有新晋者此起彼伏斗志昂扬。这一年4月,一家叫做“上海恩捷新材料科技股份有限公司”(下称“上海恩捷”)的公司刚刚注册成立,恐怕它的创始人李晓明也不敢想,恩捷日后将成为全球“大膜王”。

应无人怀疑中国新能源汽车“换道超车”的战略决心,于是产业链条上的企业放手大干快上。中国锂电隔膜产业迅速崛起,不消数年便实现国产替代,而且中国占据了全球锂电隔膜供应的大头。

笃定新能源的人,获得了时代红利,特别是在2021年。这一年,胡润中国富豪榜上榜人数和财富总和比前一年增长超过20%,新能源相关产业的增长是主要原因之一。

财富增长最多的前10位企业家中,8位与新能源有关。宁德时代创始人曾毓群财富增长了2000亿元,以3200亿元财富首次进入中国富豪榜前三。宁德时代的上游隔膜行业也赚得盆满钵满,恩捷的李晓明家族首次跻身中国富豪榜top100,坐稳云南首富;星源材质的陈秀峰财富总和增长了3倍多。

2021年是中国新能源汽车产业的一个“大高潮”,2022年形势不减,产业链条上的各个环节都很嗨,越嗨越当居安思危。于中国锂电隔膜产业而言,仍需要跨过几道“天堑”,实现从隔膜大国到隔膜强国的转变,完成逆袭的最后一环。

本文主要通过梳理中国隔膜产业崛起的历程,试图回答以下三个问题:

1、锂电隔膜为什么重要,会是一门好生意吗?

2、中国锂电隔膜产业是如何实现从无到有、从小到大的崛起的?

3、中国锂电隔膜产业会被卡脖子吗?

01 锂电隔膜是一门好生意吗?

电池起火是影响消费者购置新能源汽车的一大顾虑。

应急管理部消防救援局的数据显示,2022年一季度,全国共接报火灾21.9万起,其中各类交通工具火灾1.9万起,包括640起新能源汽车火灾,同比上升32%。一时间,“新能源汽车日均烧毁7台”受到诟病。

新能源汽车火灾事故当理性看待,如果考虑到新能源汽车销量的增速和保有量的提升,其实新能源汽车的火灾事故是呈现下降趋势的。

谈隔膜为什么要提新能源汽车起火呢?因为隔膜就是防止电池起火的关键材料。诸多电池起火事故的发生,正是由于隔膜遭到损坏。

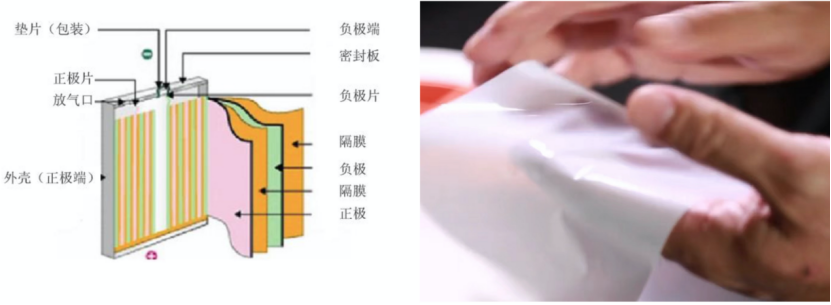

隔膜是锂电池四大主材之一,有锂电池“第三极”之称。当正极材料、负极材料和电解液陆续实现国产化时,隔膜也就是这几年才摆脱进口依赖。

通俗地讲,隔膜就是一层塑料薄膜。

肉眼看上去隔膜平平无奇,其实其表面密布纳米级的微孔。这个微孔正是隔膜发挥作用的关键所在,微孔制备也是隔膜生产的核心技术。

根据成孔机理的不同,隔膜有干法和湿法之分,相对而言,湿法隔膜整体性能更优,已经逐渐成为市场的主流产品。

具有微孔的隔膜主要有两大作用:

一是,隔膜大量曲折贯通的微孔,能够保证电解质离子自由通过形成充放电回路。

二是,在电池过度充电或者温度升高时,隔膜通过闭孔功能将电池的正极和负极分开以防止其直接接触而短路。

隔膜的质量直接影响锂电池的容量、循环以及安全性等性能。电池厂商对隔膜本身性能的“考核”极其严格,指标非常多。因此,隔膜是锂电池原材料中技术壁垒最高的环节,对生产设备、制作工艺的要求最高。

隔膜属于典型的重资产行业,固定资产占比居四大主材之首,尤其是设备占比很高;单GWh的整体投入仅次于正极材料。

所以,从市场进入的角度看,很难说隔膜是一门好生意,对不具备资金实力和不掌握高技术水平者来说:隔膜虽薄,风险很高。

高风险往往也意味着高回报。隔膜行业的毛利率一度高达70%,相当诱人。随着技术工艺的发展、市场竞争的激烈,近年来隔膜行业的毛利率逐渐下降,但至今也有50%左右的水平。从这个角度来讲,隔膜又是一门好生意。

另外一点值得注意的是,当前隔膜行业的集中度较高,市场份额主要由头部几家大厂占据。高市场集中度对想要进入隔膜行业的人来说不太友好。

(隔膜在新能源汽车产业链中的位置。来源:星源材质财报)

02 起步

中国锂电隔膜产业的历史进程,大致可以分为三个阶段:2009年以前,起步初创阶段;2009-2015年,起势大干快上阶段,国产替代加速实现;2016年至今,头部企业产能扩张、小企业出清淘汰,中国锂电隔膜产业起飞、称霸全球。

中科院化学所是我国最早从事锂电隔膜研究的单位,20世纪90年代初开发出拥有自主知识产权的“干法双向拉伸”工艺,与一些地方企业有过合作,但整体产业化进程较慢。

“十五”(2001-2005年)期间,国家863计划曾布署过从基础原材料抓起的锂电隔膜产业化发展项目,但一直未有实质性的突破。在此期间,河南新乡的中科科技和深圳的星源材质先后成立,是中国最早的一批隔膜厂商。

2004年,中科科技旗下的隔膜品牌“格瑞恩”,率先实现隔膜材料的国产化,由此国产隔膜在中低端市场开始替代进口产品。

有趣的是,一位来自中科院化学所的人士撰文,不点名地称河南新乡一家公司采用的干法双向拉伸工艺,是通过非正常手段从中科院化学所获取。

2000年时,贸易出身的陈秀峰还在跟哥哥一起开餐厅,偶然听说隔膜利润很高,但中国压根没有,得从日本拿货。

陈秀峰找到的日本公司,听说是中国公司要买隔膜,便首先声明要先款后货,并要提前45天将货款打到其公司账户上,还要审查购买公司的资质,防止隔膜应用于导弹、潜艇、鱼雷的电池上,如果对方判定陈秀峰的客户“有用于军事目的可能”,可以随时终止合作。

从2003年,陈秀峰开始代理销售日本公司的隔膜产品。几次生意往来后,陈秀峰感受愈深:一边是国内产业受制于人的现状,一边是丰厚的利润吸引。终于,陈秀峰决定自己干,一定要在隔膜行业拥有一席之地。

“十一五”(2006-2010年)期间,863计划提出实现隔膜的国产化。2006年,佛塑科技与比亚迪共同出资设立金辉高科,并分担了863计划中新能源汽车的部分项目,主要任务是把手机电池隔膜升级为电动汽车电池隔膜。

至此,中国隔膜产业起步阶段的“三巨头”(中科科技、星源材质、佛塑科技)集结完毕。2010年,“三巨头”在全球隔膜市场的份额,加在一起只有4%,且产品集中在中低端领域。后来,“三巨头”命运各异,唯有星源材质坚挺至今。

03 起势

2009年初,“十城千辆”工程启动,示范运行城市到年中增加到13个。中国新能源汽车的浪潮正式拉开帷幕。

2012年,《节能与新能源汽车产业发展规划(2012-2020年)》提出加强新能源汽车关键核心技术研究,加快研制动力电池正负极、隔膜、电解质等关键材料及其生产、控制与检测等装备。

新能源汽车的大势所趋,拉高了国产隔膜的景气度,中国隔膜产业开始起势。星源材质、金辉高科、沧州明珠等老牌隔膜厂商斥巨资新建产线、扩张产能的同时,一个个新玩家如雨后春笋。

在2010年前,中国能生产隔膜的企业不超过5家。《证券时报》2012年10月报道,中国已有近50家企业在建和计划上马锂电池隔膜项目。

群雄并起,大干快上,中国第一波“隔膜热”兴起,形势一片大好。不过,“隔膜热”也引起行业人士的反思:锂电隔膜领域短时间内涌现出大批量的企业,这给产业带来的不是欣喜,而是担忧。

当时,国产隔膜实际产出与规划产能出入过大,收益率很低。国产隔膜单品性能还可以,但量产的稳定性、一致性有问题。同时,国产隔膜主要集中在中低端领域,高端隔膜仍然欠缺。

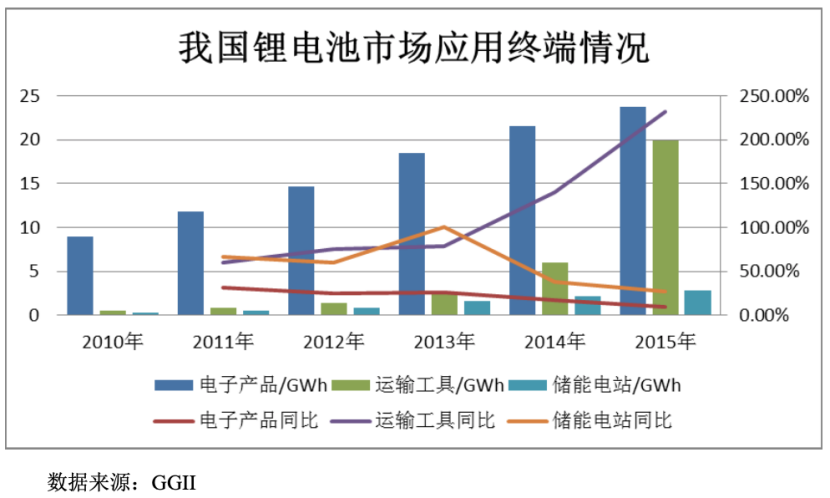

国产隔膜主攻低端,一方面是技术掣肘,另一方面是因为当时锂电隔膜的主要应用领域并非动力类电池,而是数码产品的锂电池。相对而言,数码产品锂电池不需要非常高端的隔膜。

不过,行业人士都看得到,数码产品锂电池的需求量已经平稳,且占比出现下降趋势,而动力电池有望迎来爆发式增长。

所以,隔膜厂商要谋生存的同时,一定程度上也是在为即将到来的新能源汽车浪潮做准备。

“尽管还存在差距,但通过走‘先求有、再求精’的路线,国产隔膜挤进了发达国家掌握的领域,国外隔膜企业普遍感到中国企业的压力。”沧州明珠副总经理谷传明曾说。

中国锂电隔膜产业的大干快上,真干出了成绩,2014年,中国产量在全球产量中占比将近一半,2015年实现了中低端隔膜的国产替代。

在此阶段,上海恩捷的成立并未引人注意,“恩捷”是英文“energy”的音译,当时恩捷创始人李晓明的核心生意是“烟膜”,但在下一阶段,恩捷爆发出巨大energy,成为全球“大膜王”。

04 起飞

大学所学专业与从业不对口,在中国十分普遍,星源材质的陈秀峰在华中科技大学读书时就是学空调的,但恩捷的李晓明有很强的专业背景。

李晓明硕士毕业后,1982年加入中国昆明塑料研究所,1984年即升任副所长,五年后,李晓明赴美深造,就读于麻省大学高分子材料专业,1992年底毕业,此时陈秀峰在深圳一家银行的信贷外汇部上班。

毕业后,李晓明在美国找了一份工作,担任Inteplast Corporation技术部经理,这是一家刚成立一年的新公司,主营业务是标签用的薄膜,算是专业对口。

1996年回国后,李晓明携其弟弟李晓华等家族成员围绕材料行业先后创办了红塔塑胶、创新工贸、德新纸业、成都红塔等公司,创新工贸后来更名并改制为股份公司“创新股份”,李晓明通过股权转让、增资扩股等一系列运作,将其他公司都装入了创新股份。

2016年9月,创新股份上市时,主营业务并不包括锂电隔膜,恩捷还远在上海等风来。

2010年4月,上海恩捷成立。如前所述,时值中国锂电隔膜产业大干快上、热火朝天。李晓明说自己在此之前就注意到锂电隔膜这块新兴市场,所以才下定决心迅速进入,但并没有迅速斩获市场份额,因为风还没来。

风来了,有两股。

一股风是隔膜主要应用领域由数码产品转换到动力电池。

随着新能源汽车行业快速发展,动力电池出货量由2015年16.9GWh快速增长至2021年226GWh,复合增长率54.06%,由此带动隔膜出货量爆发式增长。2015-2021年国内隔膜出货量从6.3亿平方米快速提升至78亿平方米,复合增长率达52.2%。新能源汽车动力电池已经成为锂电池最大的应用领域。

另一股风是主流隔膜产品从干法转换到了湿法。

2016年,国家调整了新能源汽车补贴政策,能量密度更高的三元锂电池出货量迅速提升,带动了湿法隔膜的出货,从一开始就押注湿法隔膜的恩捷由此扶摇直上。2018年,恩捷隔膜的全球市占率达到14%,超越日本旭化成,成为全球隔膜行业的新霸主,产能规模位居全球第一。

特别是李晓明把上海恩捷注入上市公司创新股份(后更名为“恩捷股份”)后,通过不断建新厂、扩产能和一系列兼收并购,规模效应带来的成本优势等进一步提升其竞争力,恩捷全球“大膜王”的地位愈加稳固。

恩捷起飞的同时,全球锂电池隔膜产业逐步向中国转移,中国隔膜厂商出货量份额持续增加,如今中国隔膜已占全球市场份额的70%以上,“隔膜大国”毋庸置疑。

来源:恩捷股份公司官网

2020年12月,恩捷股份市值首破千亿,李晓明兄弟俩特意给全体恩捷员工买了“冬日里的第1杯奶茶”。

市值破千亿,恩捷股份用了4年3个月,从1000亿到2000亿仅用了半年多,又在两个多月内,市值增加了720多亿元。恩捷股份“隔膜茅”当之无愧。

然而,时代的红利并非雨露均沾,有人起飞,有人陨落。如前所述,隔膜行业是一个资金、技术等壁垒很高的高风险行业,尽管行业发展形势如火如荼,但国内也有不少隔膜厂商入不敷出,或经营不善宣告停产,或不堪竞争被兼并收购。

凡此种种,并未影响后继者入局。眼看着中国新能源汽车勃兴之势非但不减,销量或将进一步走高,新一波“隔膜热”正在兴起,而且出现不少跨界进入隔膜行业的企业。无论新晋者能否打破“一超多强”的隔膜市场格局,都将为中国锂电隔膜产业注入新力量。

05 隐忧

“隔膜市场一片欣欣向荣,看似很强,但是中国的隔膜根基到底怎么样?产业链有没有问题?”

今年9月,在中国电动汽车百人会主办的第四届全球新能源和智能汽车供应链创新大会上,上海恩捷研究院院长庄志发出此问。

早在2010年,苗圩苦恼“我们做不了隔膜”时,就指出生产隔膜的装备和技术都在其他国家的限制出口清单中。

诸多问题从中国锂电隔膜产业起步之时,业内就深谙此“卡”,考虑到当时的主要矛盾是做大市场、保证隔膜供应、占据市场份额,“卡脖子”的环节就没太上心,这么多年来,隐忧从未解除。“恩捷也尝试过使用国产化的设备,但是很遗憾,最后以失败告终。”庄志说。

当前,干法隔膜的制造设备已经国产化,关键是湿法隔膜的核心制造设备依赖进口,主流设备厂商集中在日本、德国和法国。比如恩捷的设备来自日本制钢所。

正值中国隔膜产业新一轮扩产潮,尽管头部企业已经与设备厂商深度绑定,但设备不是说造就能造出来的,设备厂商的产能也有限,新订购设备往往需要2-3年才能批量交付,设备到位后还需要时间进行调试,这意味着设备割膜厂出货速度受到制约。

隔膜厂商已经在想办法了。星源材质的设备主要来自德国,不是单纯的采购,而是与对方一起合作开发生产线,掌握了一部分核心技术。恩捷进口日本设备的同时,通过收购苏州捷力、富强科技、JOT推进设备国产化。还有其他隔膜厂商也在加紧自研。

比生产设备处境更尴尬的,是核心原材料。庄志直言,“基本所有人都是从韩国、日本、美国企业采购。”

隔膜基体材料主要包括聚丙烯树脂、聚乙烯树脂和添加剂,原材料的质量直接影响隔膜的性能。强如日本旭化成,就有独立的高分子实验室,拥有自己的专用料。恩捷则正在联合扬子石化、燕山石化等大型国企,一起做原材料的开发。

综上,中国锂电隔膜产业链的上游(制造设备、核心原材料)基本不可控,一旦发生华为似的封禁,中国隔膜产业很容易被卡脖子,势必危及隔膜的下游——动力电池厂商、整车企业。

06 尾声

2021年初,蔚来汽车发布所谓的固态电池包产品,电解液和隔膜厂商的股价纷纷应声大跌。因为固态电池的制备将抛弃电解液和隔膜,其技术革新可能会革掉隔膜的命。不过随后蔚来方面解释称,并非全固态,仍需要液体。

其实固态电池的研发已近半个世纪,大规模商业化落地难以预期,技术工艺、制造成本、产业链协同方面都存在瓶颈。中短期来看,固态电池对隔膜产业威胁非常有限。

于膜厂而言,当务之急还是产能和交付,以满足新能源汽车持续增量的需求。同时,膜厂要从产业安全角度出发,保持危机感,一方面继续“拿来主义”为我所用,另一方面要着手突破卡脖子环节,真正掌握核心技术,至少也得打造一个可控的“备胎”,

中国新能源汽车销量还在爆发,锂电隔膜需求量巨大,中国隔膜产业要抓住机会,由隔膜大国转向隔膜强国,为整个新材料行业输出经验,使中国跻身材料强国之列,这也是实现制造强国的应有之义。

全文参考

[1]《直面掌门人│星源材质陈秀峰:打造全球高品质“名膜”》,上海证券报

[2]《锂离子电池隔膜国产化现曙光》,木易

[3]《锂离子电池隔膜产业发展现状及趋势分析》,墨柯

[4]《加强锂电隔膜产业供应链建设与技术自主创新,保障行业平稳有序发展》,庄志

[5]《约见资本人:58家上市公司创始人亲述创业之路》,全景商学院编著

[6]《锂离子电池隔膜的国产化现状与发展趋势》,中科院化学所

[7]《新乡电源浴火重生》,新乡日报。

[8]《云南创新新材料股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书(草案)》,恩捷股份。

[9]中材科技年报

[10]《锂电产业行业专题报告:隔膜产品日益紧俏,行业扩产节奏加快》,英大证券

[11]《隔膜行业专题报告:垂直整合趋势起,头部优势更明显》,信达证券

[12]《新能源锂电池系列报告之十一:隔膜壁垒高,涂覆一体化加速,龙头强二梯队降本增利弹性大》,华安证券

[13]《锂电池隔膜进口替代困境》,程欣

[14]《锂电池隔膜产业大跃进高端领域仍是蓝海》,证券时报

评论