文|满投财经

日前,中国乘联会公布了10月份的新能源乘用车销量情况。10月新能源乘用车产量达到71.9万,按年增长达到92.3%,按月环比持平;销量达到55.6万辆,按年增长75.2%,按月下跌9%;其中特斯拉中国销量达到7.17万辆,出口5.45万辆,1-10月,新能源车零售总数为443.2万辆,按年增长超过1.08倍。截至10月,新能源车国内零售渗透率为30.2%。

图片来源:乘联会官网

可以看到,单从销量上来说,新能源车依旧维持着强势的销售数据,这与2022年以来跌宕起伏的油价有着不小的关联。在国内政策的调整下,油价随国际原油波动而上涨而电价锁定,使电动车的性价比进一步得到提升,尽管今年车购税减半政策出台,但新能源汽车的销量依旧持续改善,迎来大幅度的销量增长。

在这种背景下,提示新能源汽车的风险,关注新能源汽车可能存在的危险因素可能还为时过早,然而股市本就是实体经济的“晴雨表”,对于市场的预期会在股市上得以提前体现,三季度以来新能源汽车的走跌是由对未来的预期导致的,由上至下审视新能源汽车的产业链与数据,似乎还是能在其中找寻到一些潜藏的风险因子。这些因素未必会是新能源汽车市场景气的转折点,但或许能够成为某种提示,帮助投资者避开可能存在的风险。

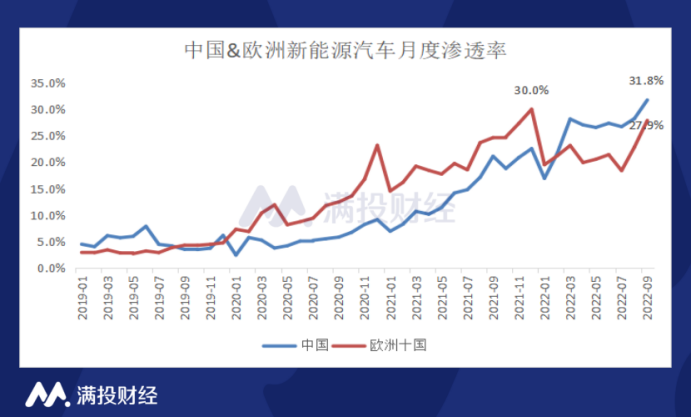

01、渗透率会见顶吗?

最直观能够反映新能源汽车的景气的因素就是销量,从1-10月的销量来看,2022年度的销量屡创新高,达到了一个全新的高度,然而在渗透率超过30%以后,市场自然会存在这样的一个疑问,新能源汽车的渗透率是否存在见顶的风险?在2023年的销售,中国电动车是否存在销量增速大幅放缓的风险?

这种担忧并非无的放矢。截至2022年9月,中国电动车在整体汽车销量的渗透率已经达到30%,首次突破这一点位。而横向对比欧洲10国新能源汽车渗透率来看,欧洲在2021年10月渗透率突破30%以后就呈现出停滞不前的趋势,2022年全年均未再度达到同样的高度。

数据来源:wind,财通证券;欧洲十国具体名单为法国、挪威、瑞典、西班牙、英国、德国、瑞士、葡萄牙、意大利、丹麦。

尽管目前在销量上并未有所体现,但从库存角度出发,目前国内新能源汽车的库存逐渐呈现出累积,增长的趋势。截至2022年9月,乘联会统计新能源汽车厂商累积总库存达到12.60万辆,而去年同期为1.10万辆;渠道厂9月总库存为46.20万辆,去年同期为16.99万辆。相较过去两年供不应求的情况来说,当前新能源汽车的库存可以说是产能改善的成果,但同样有可能是一种风险。

数据来源:乘联会

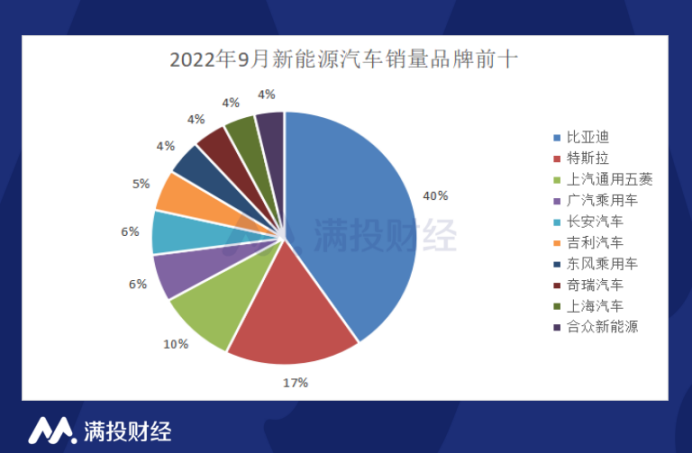

02、厂商集中度或许过高?

聚焦到厂商来说,以比亚迪、特斯拉、五菱为首的新能源品牌依旧存在供不应求的情况,当前主要新势力车企交付周期普遍在5周左右,部分新款车型如蔚来 ET5、理想 L9 Max 预计需要等到2023年春节前后交付。面对客户旺盛需求,受限于目前交付产能不足,预计今年 四季度补贴退坡的冲量对2023年1季度的销量透支效应要弱于过往年份。

但除去头部厂商以外的品牌则未必能做到同等情况。2022年9月,中国各车企新能源乘用车销量总额为64.8万辆,其中CR10销量就达到了49.6万辆,占比达到76%,“蔚小理”等造车新势力均未能进入前10之中。随着新能源汽车品牌竞争日渐激烈,集中度的提升或成为品牌出清的开端。

数据来源:乘联会

03、补贴退坡&原材料上涨的影响?

就国内而言,影响新能源汽车渗透率的因素很多,其中最受关注的就是新能源汽车的价格变化带来的影响。关联价格的因素有二,其一为补贴,2021年12月31日,政府对2022年新能源汽车推广应用财政补贴做出了调整,在2021年的基础上退坡30%,且根据政策内容,2022年先能源汽车购置补贴政策将于2022年底终止,届时补贴将全面退出。

但根据2021年-2022年的新能源汽车销量来看,补贴对新能源汽车的销量影响其实已经不大了。在渗透率突破一定程度后,市场对新能源汽车的需求从政策驱动转向市场驱动,买新能源汽车固然有节省消费的想法,但汽车本身的性能已经成为车主选择新能源汽车的主要因素之一。在补贴仍持续退坡的前提下,以五菱宏光MINI等爆款车型为代表,即使不拿任何补贴,销量仍逐渐攀升,新车型供给开始拉动市场需求。

另一端则是上游原材料带来的成本上涨。截至2022年11月,电池级碳酸锂/氢氧化锂的价位分别为55.60万元/吨、53.20万元/吨,较2020年年初上涨均超过100%。上游材料价格的上涨推动了中游电池厂商的收入增长。以国内而言,40家电池企业第三季度总体业绩同比增长146.04%,环比增长47.66%。

然而对于下游厂商来说,电池价格的上涨将导致整车成本的上行,电动车的主要成本来源在于动力电池,在原材料的上涨引导下,下游车企将不得不通过涨价来缓解上涨带来的压力。从2022年新能源车企的调价来看,以特斯拉和新势力等车企为例,数次提价后,目前电动车售价相较于2021年累计提价幅度在 1-3 万元,覆盖了电池原料上涨&补贴退坡带来的影响。

04、北方市场能否打开?

而在价格之外,影响电动车渗透率的因素将取决于电动车的使用场景。以国内而言,电动车的主要市场聚焦于南部,偏热带气候的地区。这是因为纯电动车的电池在温度的影响下,其充电市场、续航能力均会受到影响。根据公众号“懂车帝”在冬季进行的新能源冬季续航测试来看,目前大多数产品并未能解决低温充电慢、低温续航短的问题。电动车若想进一步提升渗透率,对低温环境下的用车问题必须得到解决。

图片来源:“懂车帝”公众号

值得一提的是,今年8月,宁德时代举办了麒麟电池落地车型发布会。根据发布会内容,麒麟电池通过设置多功能弹性夹层,集横纵梁、水冷板、隔热垫于一体,实现了续航、快充、安全、寿命、效率以及低温性能的全面提升。其体积利用率突破72%,能量密度可达255Wh/kg,可实现整车1000公里续航,将于2023年量产上市。若未来在低温环境下的电池技术得到突破,届时新能源汽车或将再次在渗透率上形成较大的突破。

05、写在结尾

尽管提及了存在的风险,但在当前车企持续进行技术迭代升级的背景下,电动车对传统燃油车的替代依旧有着很强的预期。新能源汽车在性价比和产品力上进一步突破,消费者已经对于新能源车有充分的了解,随着补贴褪去后,新能源汽车对政策的依赖程度会越来越低,其行业结构性机会大于整体性机会,而新技术机会将会成为推动渗透率进一步提升的关键。

新能源汽车能否向智能手机一般,最终达到80%-90%的渗透率,最终还需要产品技术的进步来予以突破,而在此之前的瓶颈期,或许会成为卡住新能源厂商估值的一环。是应该警惕风险,或是继续相信行业前景,则需要投资者自行把握。

评论