记者|张乔遇

近日,新能源汽车散热系统厂商黄山谷捷股份有限公司(简称:黄山谷捷)向深交所创业板递交招股书获受理。

公司收入主要来自新能源汽车领域,受益于国内外新能源汽车产业的蓬勃发展,黄山谷捷2020年至2022年(报告期)的业绩呈现较快增长趋势,营收、净利润年复合增长率均超100%。

业绩大幅增长的同时,黄山谷捷自身应收账款、存货规模也相应扩大,导致公司经营活动现金流一度吃紧。需要指出的是,上市前公司只有4名销售人员,远低于同行业可比公司,按收入计算2022年每名销售人员创收高达1.34亿元。

截至招股书签署日,黄山供销集团持有黄山谷捷51.87%的股份,为黄山谷捷的控股股东,黄山供销集团为黄山市供销社100%出资的企业,黄山市供销社通过黄山集团持有黄山谷捷51.87%的股份,为黄山谷捷的实际控制人。

九成收入来自新能源汽车领域

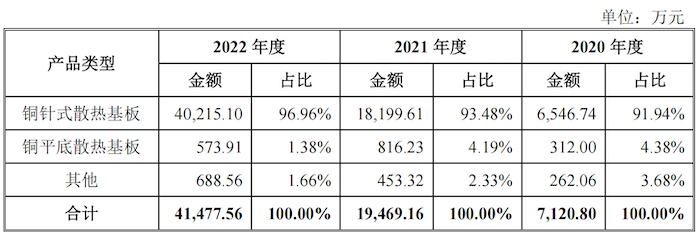

黄山谷捷是一家专业从事功率半导体模块散热基板的研发、生产和销售的公司。公司产品主要为铜针式散热基板、铜平底散热基板,其中,铜针式散热基板为黄山谷捷的主要收入,占主营业务收入的比重从2020年的91.94%扩大至2022年的96.96%,从收入构成来看,公司产品较为单一。

2020年至2022年(报告期),黄山谷捷的业绩大幅上涨,营业收入从2020年的8913.09万元增长186.60%至2021年的2.55亿元,2022年再翻两倍至5.37亿元,三年营收复合增长率高达145.38%;公司归母净利润也随之大增,报告期分别为1512.09万元、3427.86万元和9947.19万元,复合年增长率为156.48%。

从终端应用领域来看,2020年至2022年黄山谷捷产品收入中最终应用于新能源汽车的占比分别为91.94%、93.48%和96.96%。其原因在于黄山谷捷的核心产品铜针式散热基板是新能源汽车电机控制器用功率半导体模块的重要组成部件,因此,公司经营状况与新能源汽车产业具有紧密联系。

近年来,国内外新能源汽车产品蓬勃发展。中国汽车工业协会数据显示,全球新能源汽车销量从2020年的316.31万辆增至2022年的1082.40万辆,复合年增长率为84.99%,其中中国新能源汽车销量从2020年的136.70万辆增长至2022年的688.70万辆,复合年增长率达124.46%。

得益于新能源汽车发展业绩向上的黄山谷捷核心产品单价却连年下滑,2020年公司铜针式散热基板销售均价为103.34元/件,2021年下滑至97.63元/件,2022年继续下滑至95.40元/件。据招股书披露,公司主要向英飞凌、博世、安森美、中车时代、斯达半导体等提供车规级功率半导体模块散热基板产品。

公司生产的主要原材料为铜排、铜板。报告期,黄山谷捷铜排、铜板采购单价并未下滑,2021年大宗商品涨价影响下铜材价格大幅上涨,公司铜排、铜板采购均价从2020年的4.93万元/吨上涨至6.69万元/吨,当期铜针式散热基板销售毛利率相应下滑9.60个百分点至28.19%。

应收账款、存货大增

值得注意的是,随着黄山谷捷营业收入大幅增长,公司应收账款余额也在加速扩大。2020年至2022年,黄山谷捷应收账款余额分别为2779.12万元、7118.94万元和1.52亿元,占营业收入的比例分别为31.18%、27.87%和28.34%,其中2021年、2022年分别同比增长156.16%、113.63%。

据公司解释,黄山谷捷主要客户为国内外知名的功率半导体厂商,如斯达半导、联合汽车电子、英飞凌等,黄山谷捷一般与客户约定在开票后30-90天内付款,形成了稳定的客户关系。

此外,黄山谷捷的存货规模也在扩大,报告期分别为1437.29万元、3996.19万元和5689.26万元。从存货构成来看,2021年黄山谷捷存货中的原材料同比增长316.95%至1083.81万元,占存货的比重也从18.09%增至27.12%;另一项大幅增长的为存货项下的产成品,公司2022年产成品金额同比增长536.80%至1073.20万元,占存货的比例也从不到5%增至18.86%。

对于2021年原材料账面价值的增长,公司表示一方面系随着客户订单持续增长,公司生产所需原材料相应增加;另一方面则因公司的主要原材料铜材该年价格上涨较多,导致期末原材料账面价值增加。对于2022年末公司产成品大幅增加,公司解释主要系根据客户订单需求,适当增加了订单备货。

由于应收账款和存货的大幅增加,黄山谷捷经营现金流逐渐吃紧。2020年及2021年,公司经营活动产生的现金流量分别为324.80万元和-1348.79万元,处于较低水平甚至出现入不敷出的情况;虽然2022年公司经营活动产生的现金流量净额回升至1734.22万元,有所转好,但与当期1.02亿元净利润仍有较大差距。

现金流吃紧的情况下,黄山谷捷2021年、2022年仍进行现金分红1928.17万元、1500.00万元。一边分红,公司另一边却在谋划上市融资,本次IPO公司拟募资5.02亿元,主要用于功率半导体模块散热基板智能制造及产能提升项目;研发中心建设项目和补充流动资金。

仅4名销售人员

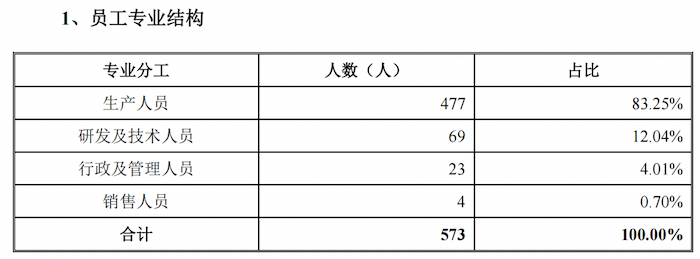

截至2022年,黄山谷捷共有573名员工,其中生产人员477名,占比为83.25%。界面新闻记者注意到,公司只有4名销售人员,按照2022年黄山谷捷5.37亿元收入计算,每名销售人员创收达1.34亿元。

同行业可比公司中,正强股份(301119.SZ)的销售人员为13人、豪能股份(603809.SH)有44名销售人员、兆丰股份(300695.SZ)的销售人员也达到33人,公司销售人员数量与行业相背离。

据招股书披露,公司采用直销的销售模式,直接与客户订立销售合同。报告期公司销售费用率分别为0.47%、0.33%和0.28%,均不足0.5%,且远低于同行业可比公司的平均值2.72%、1.90%和2.46%。

具体来看,黄山谷捷销售费用率的主要构成为职工薪酬,2022年公司销售人员职工薪酬为113.37万元,平均每名销售人员平均薪酬为28.34万元。

对于销售费用率较低的原因,黄山谷捷表示:公司客户主要为国内外知名的功率半导体厂商,客户相对较为集中且建立了长期稳定的合作关系,因此公司维护与开拓市场所需的人员投入以及差旅费和业务招待费支出相对较低。

对比同行业可比公司年报可以看到,正强股份、豪能股份以及兆丰股份2020年的前五名客户收入占比在45%-50%之间,而黄山谷捷的2022年前五大客户收入占比达到63.86%,2020年及2021年的前五大客户收入占比均超过了80%,其中,报告期销往英飞凌的收入占总收入的比重分别高达50.73%、40.00%和28.65%,存在依赖大客户情形。

评论