文|24潮

纵观中国动力电池发展史,从行业追赶者到产业引领者,这既是一部不屈不挠的奋斗史,也是一部永不停歇的创新史。

可以说,由创新所带来的新技术驱动是成功的关键——新技术推动行业持续降本增效,成本下行带来需求向上,销量增加反哺技术研发。

克劳塞维茨在《战争论》中讲过:“伟大的将军们,是在茫茫黑暗中,把自己的心拿出来点燃,用微光照亮队伍前行。”

在2022世界动力电池大会上,宁德时代董事长曾毓群表示,过去10年内,行业不断创新,动力电池能量密度的增长带来了续航里程6至7倍的提升,同时成本也下降了8成。

在技术为王的时代,最高效的商业模式是什么,就是每一个企业集中所有力量于一个点进行攻坚,最终共同完成产业链的创新。这一种模式,在当今的半导体、芯片等领域仍在轰轰烈烈地上演。

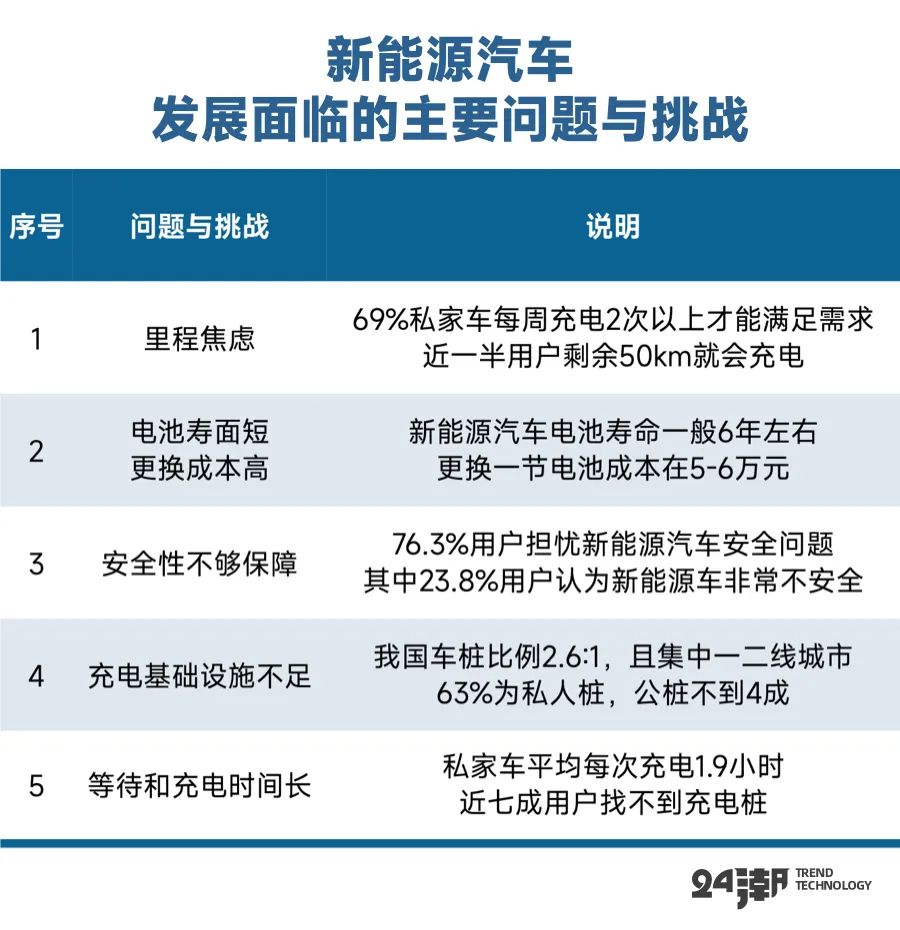

如今针对新能源汽车的痛点问题,动力电池企业也是围绕相关点不断进行技术迭代和升级。在今年的上海车展上,很多动力电池企业所公布的产品和技术基本都集中在提升电池安全性、能量密度以及充电效率上。

时下,动力电池产业进入新一轮的技术迭代期,又到了决定下一个十年产业新格局的历史关键节点。毫无疑问,未来谁能解决行业痛点,谁就拥有改变或重塑产业新格局的力量与历史机遇。

行业共识,提升电池能力密度与安全性是动力电池产业目前面临的最大挑战,当然其中也暗含重大的历史发展机遇。

回顾新能源汽车发展历史,得益于动力电池的技术和创新,市场上各种纯电动车的主流续航已经达到500-600km,车主的续航里程焦虑已经大大减轻。

《动力电池产业高质量发展行动方案白皮书(2023-2025)》显示,2022年,我国动力电池技术创新能力不断提高,三元电池系统能量密度最大值提升至212Wh/kg,磷酸铁锂电池系统能量密度最大值提升至176.1Wh/kg;纯电动乘用车单车平均带电量提升至50.9kWh,续航400公里以上车型占比提升至70.7%。

不过从技术发展趋势看,目前主流的磷酸铁锂和三元材料两种路线都已经触及能量密度的天花板。

比如由于液态锂离子电池的电解质中,有机溶剂具有易燃性、高腐蚀性,同时抗氧化性较差、无法解决锂枝晶问题,因此存在热失控风险,也限制了高电压正极、锂金属负极等高能量材料的使用,预计理论能量密度上限为300Wh/kg。此次车展像欣旺达推出的闪充电池、亿纬锂能推出的4695大圆柱电池、以及中创新航的 “顶流电池”,能量密度均在300Wh/kg以上,已接近能量密度上限。

笔者认为,未来如果要进一步提高电池能量密度与安全性能,固态电池或许更可能成为产业最优解,其主要有四大核心优势:

第一大核心优势,尽管固态电池本身不能提升能量密度,但由于具备更稳定、更安全、电化学窗口宽(5V以上)等性质,无论是在材料端、结构端,还是Pack端都有助于提升提升电芯能量密度。目前半固态电池能量密度可达350Wh/kg+,准固态可实现400Wh/kg+,全固态可突破500Wh/kg。

第二大优势,固态电解质相比液态电解液可以解决漏液挥发等安全问题。由于固态电解质燃点非常高,因此将液态电解液更换为固态电解质材料,将有效提升安全性。

第三大优势,固态电池不需要电解液和隔膜,其可以实现多层正极、固态电解质和负极材料堆积。先串联后再封装焊接,有效简化封装,使得整体电池包的重量和体积得以缩减从而提升续航能力。

第四大优势,固态电池循环寿命更长。固态电解质为单离子导体,副反应少,循环寿命更长。由于固体电解质不具有流动性,因此不会出现 SEI 膜反复生长与溶解脱落的问题,有助于实现稳定循环。此外,全固态电池中过渡金属不易发生溶解,可以避免由过渡金属溶解导致的正极容量衰减以及过渡金属在负极侧沉积进而催化SEI膜分解的问题。

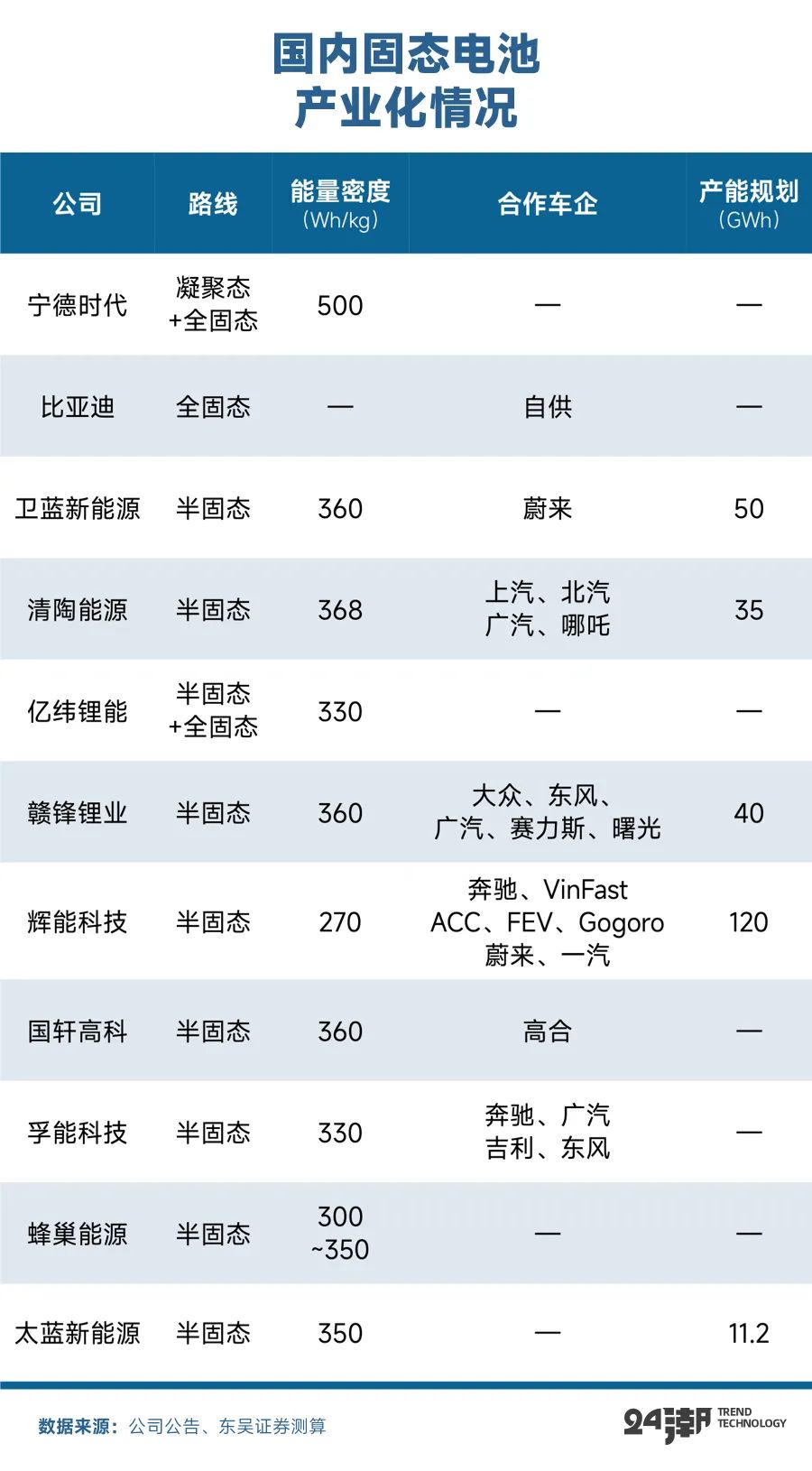

回归企业层面,诸如宁德时代、比亚迪、辉能科技、卫蓝新能源、赣锋锂业、国轩高科等十几家动力电池企业在固态电池领域均有深度布局,且势头都很凶猛。

比如4月19日宁德时代推出的凝聚态电池堪称当下最强存在——其单体能量密度达500Wh/kg,

在今年车展发布会上,宁德时代首席技术官吴凯表示,该电池采用高动力仿生凝聚态电解质,构建纳米级别自适应网络结构,调节链间相互作用力,在增强微观结构稳定性的同时,提高电池动力性能,提升锂离子运输效率。此外凝聚态电池还聚合了包括超高比能正极、新型负极、隔离膜以及新工艺等一系列创新技术,使之既具备优秀的充放电性能,又具备高的安全性能。今年底前宁德时代将形成量产凝聚态汽车电池的能力,同时也已经与民用飞机公司合作开发电动机。

如果其真的能够实现量产落地,不仅能大大缓解新能源汽车的里程焦虑,甚至有可能推动电动航空领域的发展。

在产业化布局方面,比如据24潮团队统计,仅辉能科技、卫蓝新能源、赣锋锂业、清陶能源、太蓝新能源等5家企业固态电池产能规划合计已达256.2GWh。

事实上,为了抢占下一代电池技术风口,很多车企通过绑定电池厂,提前布局固态电池技术,而车企入局为固态电池企业提供了资金、技术、客户等多重保障,有助于推进固态电池商业化进程。

但事实上,固态电池产业化进程仍面临诸多问题和挑战。

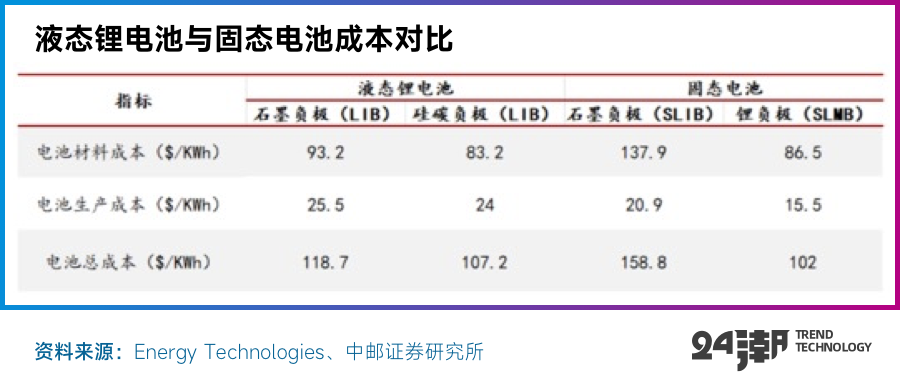

比如尽管固态电池在安全性、能量密度等方面具备无与伦比的优势,是未来锂电行业发展的重要方向。但就现阶段而言,技术和成本依然是横亘在固态电池商业化道路中的巨大阻碍,严重制约了行业的商业化速度和固态电池的推广普及。

众所周知,自2020年起,我国首次将固态电池列入行业重点发展对象并提出加快研发和产业化进程,2023年进一步提出加强固态电池标准体系研究,目前尚未出台补贴政策,仍以市场驱动为主。

但是固态电池目前难以轻薄化,用到的部分稀有金属原材料价格较高,而且全固态对生产工艺、成本和质量控制也提出了更严苛的要求,生产设备替换率大等原因,其成本明显高于现有液态电池。

据中邮证券测算,目前固态电池较液态电池成本高出30%以上。预计半固态电池规模化量产后,成本比液态锂电池高10%-20%。

此外,从技术路线角度分析,在固态电解质研发领域,初创企业以卫蓝新能源(氧化物)、清陶能源(氧化物)、恩能新能源(硫化物)为代表;传统锂电巨头包括宁德时代(硫化物)、比亚迪(硫化物)、赣锋锂业(氧化物)。但值得关注的是,现阶段成熟的全固态电解质方案尚未落地,以上企业的布局成效和未来全固态时代的主流路线仍存在巨大不确定性。

而且全固态体系的电解质材料研究目前尚处于探索阶段,技术尚未成熟,短期内难以实现大规模的商业化。

固态电池由于存在固态电解质与电极之间界面阻抗高、固态电解质的体相离子电导率相对比较低等问题,且生产工艺与液态电池差别大,生产程序不同,需要购置大量新的工艺设备,这也是加快产业化进程的阻碍之一。

东吴证券分析认为,比如宁德时代重点布局的硫化物全固态路线,尽管已有高能量密度的固态电池实验样本,但距离实现商业化可能仍需5年以上时间。

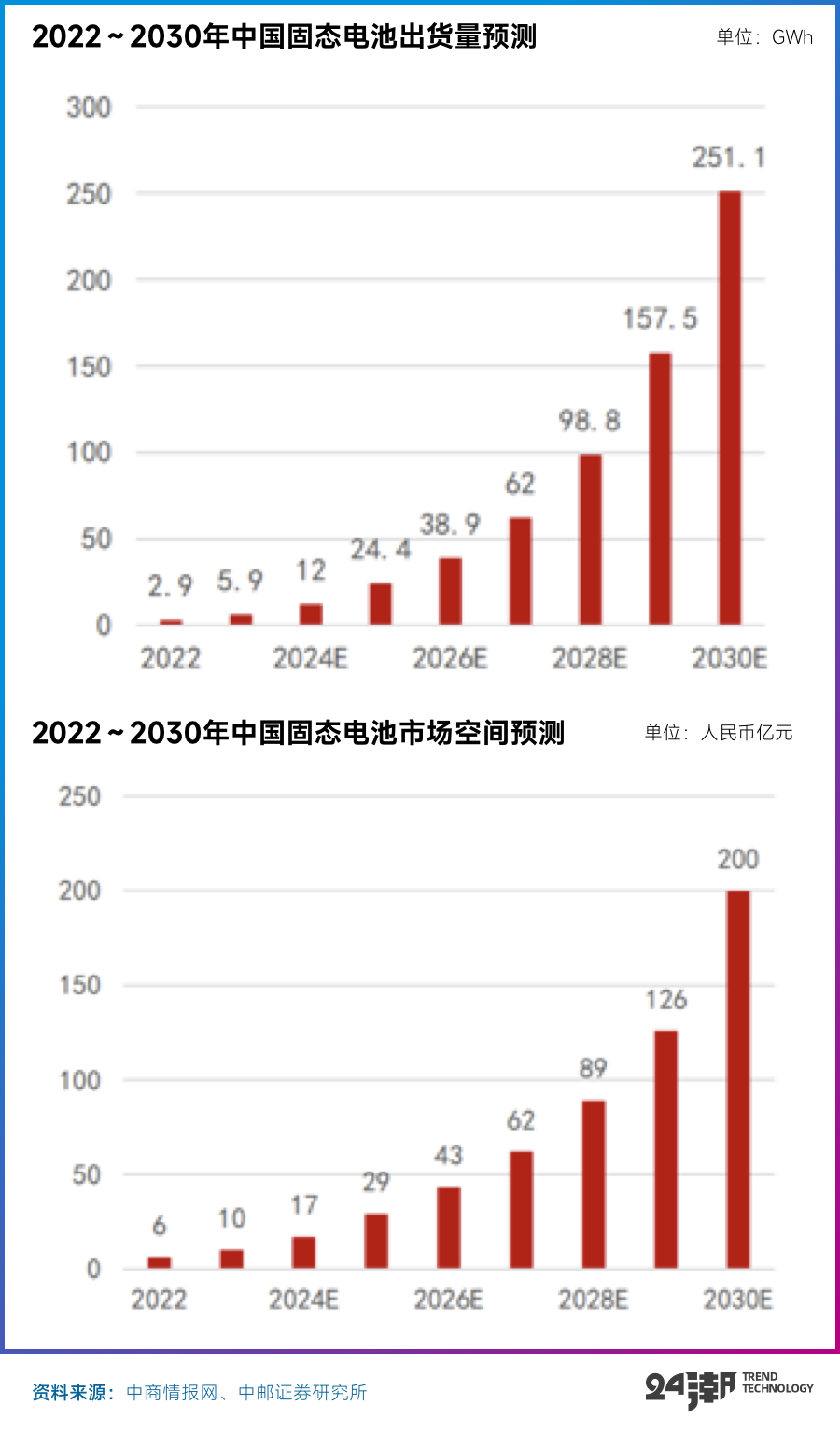

而中邮证券也认为,固态电池当前处于起步阶段,产业化仍需时间。其预计 “2030年中国固态电池出货量将达251.1GWh,2030年市场空间有望达200亿元。”

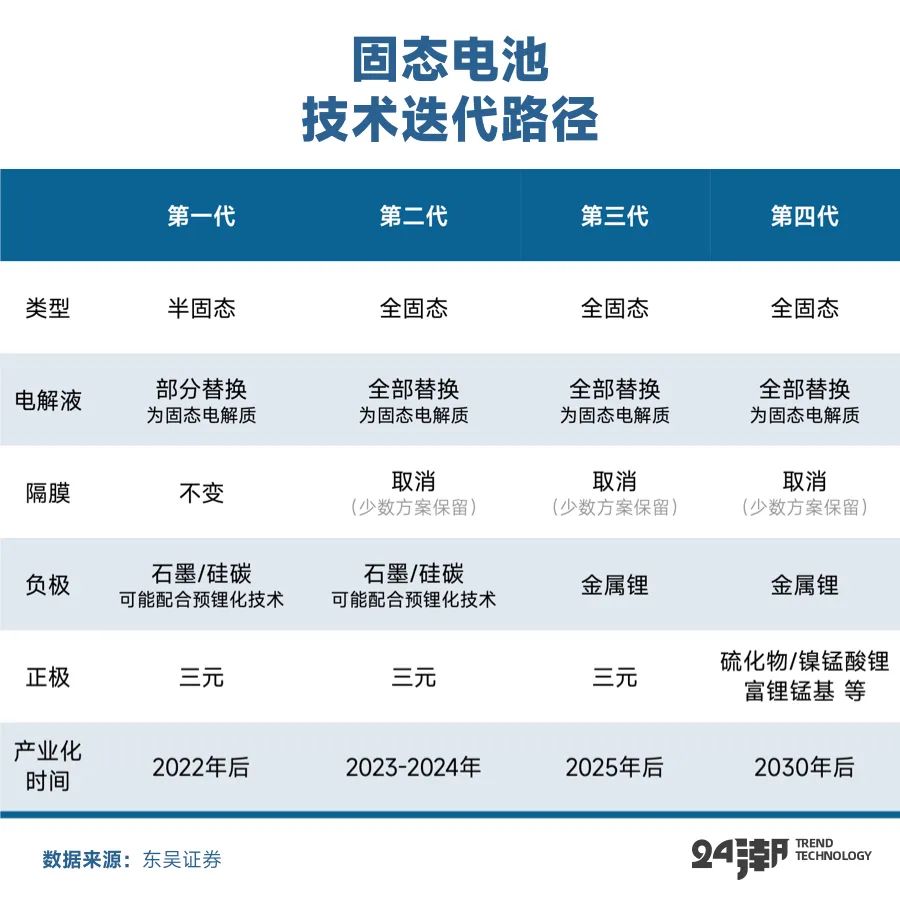

因此国内短期聚焦于更具兼容性、经济性的半固态路线:2020年半固态电池实现首次装车突破,但能量密度在260Wh/kg水平,性能提升有限,2023年实现360Wh/kg+装车发布,国内外多家新能源车企宣布了半固态电池装车规划,2023 有望成为 “装车元年”。

其中东风、蔚来、赛力斯已宣布将于今年实现半固态电池装车,长安深蓝、智己、埃安、高合等车企普遍规划2025年前装车半固态电池。

此次宁德发布的凝聚态电池使用的是凝聚态电解质,电池中的液体具有很强的粘附性,就属于半固态电池的一种。

不过,需要注意的是,目前半固态电池技术仍不成熟,循环次数、倍率性能较差,同时未形成规模量产,成本价格较高,因此下游应用进展存在低于预期的风险。

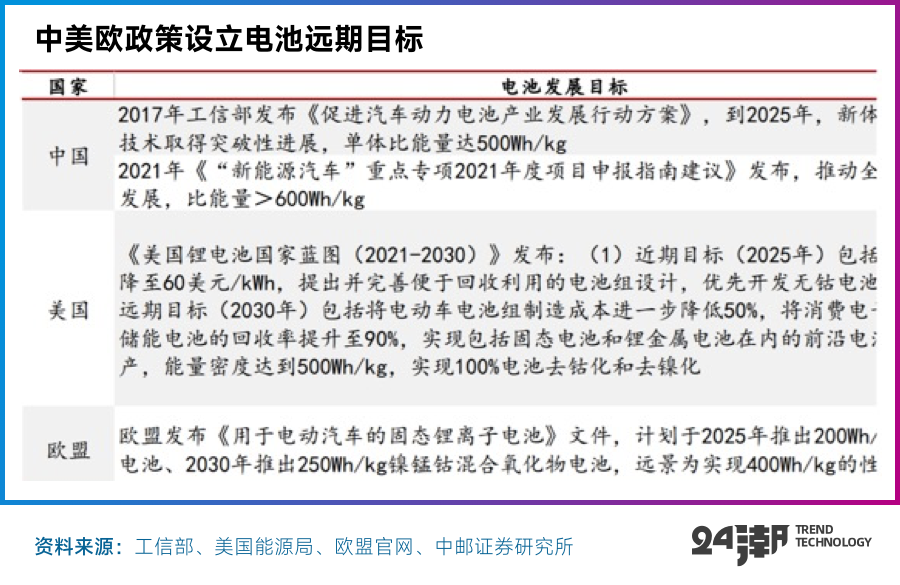

为了在抢占下一代技术风口,中美欧等均通过发布相关政策,设立了电池远期战略目标,一场全球化竞争已不可避免。

目前全球核心固态电池产业区域为欧美、日韩和中国。其中欧美国家主要以自主研发固态电池技术的创业型公司为主;日韩以传统车企与电池企业合作开发为主;中国企业研发投入巨大,且以科研机构或院校为支撑,产业化进程较快。

在企业竞争层面,中美欧日韩等国家动力电池企业也都已在固态电池领域有深度布局,很多企业都制定了颇具野心的产能规划目标。

其中,美国初创企业众多,QuantumScape、Solid Power等企业通过与科研机构合作已成为行业主力军。其代表企业QuantumScape成立于2010年,由斯坦福大学科学Jagdeep Singh、Fritz Prinz和Tim Holme三人创立,拥有超过200项固态电池专利技术。

QuantumScape得到了比尔盖茨、大众集团、德国马牌集团和上汽集团的投资,目前市值超过400亿美元,目前已成为固态电池技术研发头部企业。

其产品性能相较传统锂电池,产品续航里程提高80%,最高续航接近2000公里;充电时间大幅缩短,相较传统锂电池需40分钟充至80%,其产品仅需15分钟即可;此外,产品循环1000次后仍保持80%以上的容量。

据了解,QuantumScape已开始建设生产工厂,计划于2023年开始试产部分固态电池,2025年实现大规模量产。

而欧洲企业则以车企投资初创企业为主,比如大众汽车投资1亿美元与QuantumScape组建一家新的合资企业,宝马携手Solid Power共同研发全新的固态电池等。

日韩企业多选择抱团合作,三菱、日产、松下等日本企业在保有独立研发团队的基础上,组建共同研发中心。韩国领先的三大电池企业—LG化学、三星SDI和SKI也组成联盟,合作研发固态电池。

其中最具代表性的企业日产提出 “日产汽车2030愿景”,计划到2024年建造固态电池试点工厂。到2026年,共投入约1128亿人民币加快电动技术转型。同时,日产计划在2028年实现固态电池大规模量产,并在同年推出首款搭载公司全固态电池的电动车型。此外,日产于2022年4月9日宣布与NASA合作开发新型全固态电池,作为2028年产品发布和2024年试点工厂采用的电池。

在产品性能方面,日产固态电池能量密度接近传统锂电池的两倍,充电时间为锂电池的三分之一,并且减少了昂贵的稀有金属用量,有效降低电池成本。该款全固态电池体积只有目前电池的一半大小,充满电仅需15分钟。根据规划,2028年公司全固态电池能够将电池成本降至75美元/KWh,并在未来进一步降低至65美元/KWh。

中国企业尽管起步较晚,但市场参与者多,同时车企与电池企业密切合作。

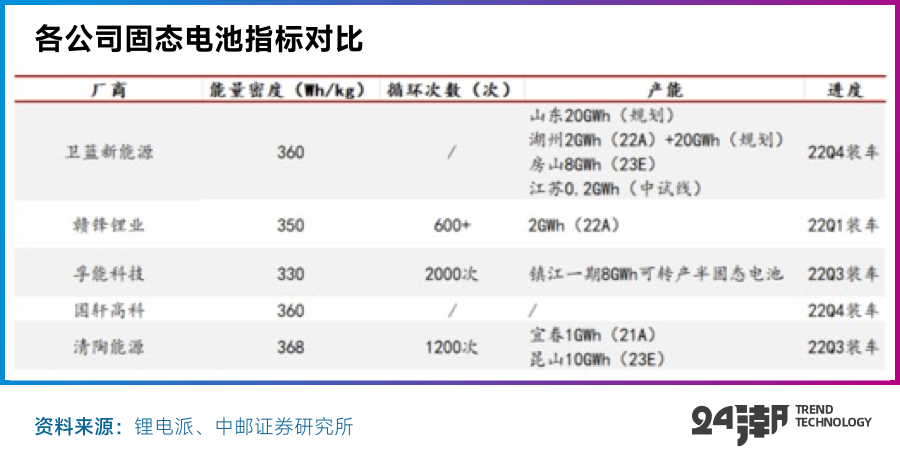

目前国内固态&半固态电池厂商主要有清陶能源、卫蓝新能源、赣锋锂电、孚能科技及国轩高科等,均已实现半固态电池产业化。比如卫蓝已规划北京房山、江苏溧阳、浙江湖州和山东淄博4大生产基地,目前推出了350Wh/kg的半固态电池;国轩高科22年5月发布首款半固态电池产品,单体能量密度达360Wh/kg;清陶能源于2018年建成国内第一条固态电池生产线,后于2022年投资50亿元在昆山固态电池项目。

国内外电池厂商积极推动布局,无疑将加速固态电池产业化进程,也势必对产业格局产生深远影响。

在关注固态电池战争的同时,未来快充技术的突破也可能对产业格局产生深远影响。

从今年上海车展来看,除了更高的能量密度之外,快充性能也频频被提及,快充技术已成为国内外中高端纯电车型标配。

当前国内外主力电动乘用车续航普遍突破600公里,高端车型突破1000公里,消费者续航焦虑逐步化解,但随之而来的,是愈发紧迫的 “补能” 便捷性需求。在产品路线出现同质化趋向的背景下,快充成为少数几个能够创造差异性降维优势的技术场景。

由于高电压平台可以突破充电的大电流的限制,充电功率更高,补能速度更快,是电动车电气架构的重要发展方向。当前,A级及以上车型的带电量水平普遍已达到60kWh以上,并仍在持续提升,满足这些车型的快速补能需求所需的充电功率往往已经超过250kW。特斯拉V3超充系统为实现超过250kW的充电功率,充电电流已高达近 700A,追求更快的充电速度,800V电压平台成为了各车企的主流选择。

中国科学院院士欧阳明高在多个场合坦言,解决充电的后顾之忧,需要更大功率的快充技术,超级快充是大势所趋,行业需要推进电动汽车采用800V甚至更高的电压平台架构。

自保时捷Taycan全球首次推出800V高电压电气架构以来,2021年,国内外车企掀起一轮800V电压平台车型发布潮,以图抢占大功率快充新高地。

快充是一个高度复杂的系统性工程,从三电、到充电桩、电网层面都需要全新调整。以800V高压平台为例,需要车企及三电企业对电芯及系统、各高压零部件的绝缘、耐压等级,铜排的载流、耐高温能力设计等进行系统性升级。

动力电池作为平台架构中的重要一环,在电动汽车 “快充革命” 中扮演了至关重要的角色,围绕于此,宁德时代、中创新航、蜂巢能源等一大批动力电池企业已经进行积极布局。

值得注意的是,电池安全性能仍是重中之重,电池企业需要通过多维度安全测试,验证电芯材料体系热稳定性,同时加强对电芯制程把控,提升电芯的制造一致性,提高电芯本体安全性,同时在热防护设计以及应力可靠性进一步把控。因此快充电池的电芯成本比普通电池高出不少。

中期来看,在成本上,高压快充电池主要覆盖在中高端车型,在未来,实现快充技术降本,提升电池的安全性能将成为动力电池角逐快充赛道的竞争重点与发展方向。

在二十多年前,经济学家魏杰曾经留下过一个预言:“这是一个大浪淘沙的阶段,非常痛苦,我估计再过10年,现在的民营企业200个中间有一个保留下来就不简单,垮台的垮台,成长的成长。”

产业竞争就是如此残酷!在历次的产业技术周期跌宕中,都会有大量企业倒下,无数企业一蹶不振,一些曾经风光无限的产业大佬陆续离场;最后只有少数企业成功应对周期变化,以技术迭代周期为机遇,强势布局,实现逆势增长。

时下,低碳经济与数字化经济已成为无可阻挡的全球发展大趋势。笔者认为,未来3-5年,动力电池行业的发展还将会围绕新能源汽车的痛点进行技术迭代创造需求,实现新的渗透。而动力电池竞争格局的变化也将源自于企业是否跟进了产业的发展和变革。

因此技术驱动将成为企业,乃至整个行业更重要的驱动力,一些技术领先的企业将获得更高的市场份额和利润水平,只具备中低端产品生产能力的企业将深陷竞争红海,行业的分化也会进一步加剧。

纵观动力电池发展史,盲目扩产所导致的恶果,历史上已有前车之鉴,未来高效、优质的产能仍然是短缺的,眼下市场技术迭代不断加速,动力电池企业应根据市场方向做好深度研判并布局,才能在不断变化的行业周期中立于不败之地。

· 中邮证券-固态电池行业深度:产业化按下加速键,技术突破进行时

· 东吴证券-固态电池行业深度:千呼万唤始出来,犹抱琵琶半遮面

评论