界面新闻记者 |

6月16日,随着香港证券交易所披露极兔速递提交的招股书,其上市传闻终于尘埃落定。

从2020年正式进军中国市场至今,极兔毫无疑问成了一匹“黑马”,搅动着中国快递市场,并掀起一轮轮“内卷”。随着极兔递交招股书,这匹“黑马”的经营数据随之公布。

招股书显示,2022年极兔在东南亚的市占率为22.5%,在中国市场的市占率为10.9%,当年总营收达到72.67亿美元。不过,正如此前外界猜测,极兔在中国市场的高效布局背后,是其做一单亏一单的硬核投入。

即将上市,意味着极兔将步入新的阶段。从进军中国市场,到收购百世国内快递业务,再到拿下顺丰旗下的丰网,极兔只用了3年。更受关注的是,一向与其他快递公司没有股权“牵扯”的顺丰,也成为极兔的股东。加上极兔在海外市场的拓展,这匹“黑马”似乎还要继续奔跑。

极兔上市,顺丰入股

招股书显示,李杰任极兔董事会主席兼CEO,并拥有超7成投票权。极兔速递成立至今已完成多轮融资,其中包括有腾讯、博裕、ATM、D1、高瓴、红杉、Dahlia、SAI Growth及招银国际等等知名投资机构。

顺丰与极兔的股权关系也是行业关注的重点。前不久顺丰入股极兔的传闻随着招股书的公布浮出水面,目前顺丰已持有极兔1.54%的股份。而在上个月,极兔还以11.8亿元的价格收购了顺丰旗下的丰网信息,极兔希望借此拿下更多快递网点资源,扩大业务量。

在顺丰入股极兔之后,二者之间的合作也颇有看点。除了顺丰的电商快递与极兔有融合的空间外,二者在海外市场的合作亦备受期待。在东南亚,顺丰和极兔竞争激烈;在中东,极兔与顺丰也均有布局。但是,顺丰拥有极兔所欠缺的航空货运资源。对此,有业内人士分析称,如果极兔与顺丰之间实现长久合作,不仅可以化解双方在海外市场的竞争,还可以在业务上互补。

极兔此前已多次传出上市的消息。今年4月份极兔上市传闻称,极兔赴港上市可能至少筹集10亿美元。而在极兔招股书公布当日,有媒体报道称极兔计划筹集5亿至10亿美元。本次提交招股书,极兔预期市值超800亿港元,但招股书暂未公开募资金额。

招股书还指出,极兔此次上市募集的资金将用于拓宽物流网络,升级基础设施、强化分拣及仓储能力及容量、开拓新市场及扩大服务范围、研发及技术创新等。

在上市消息传出期间,极兔进行了一系列品牌布局。去年11月世界杯期间,极兔速递签约利昂内尔·梅西,后者成为极兔的全球品牌代言人,这是极兔首次官宣全球品牌代言人。春节期间,极兔成为春节联欢晚会的“物流物业甄选品牌”,是首家赞助春晚的民营快递企业。这些动作,让极兔的品牌知名度大增。

然而,以“蹭网”方式进入中国市场的极兔,其网络服务在一段时间内受到诟病。这种效率和服务的差异体现在快递运输的各个环节,转运中心、网点覆盖率、干线布局、网络系统、技术人才等都是影响快递时效和服务的因素。

后来,极兔通过收购百世快递实现了网络布局的跃升,也给提高服务质量搭建了基础。极兔招股书显示,截至2022年,极兔拥有104个区域代理及约9600个网络合作伙伴,营运280个转运中心,超过8100辆干线运输车辆,其中包括4020多辆自有干线运输车辆及约3800条干线路线,以及超过2.1万个揽件及派件网点。

做一单亏一单,换来高增速

极兔于2015年从东南亚的印尼发家,之后逐渐壮大版图;2020年3月正式踏足中国市场,2022年又把目光转向中东、南美洲等海外市场。

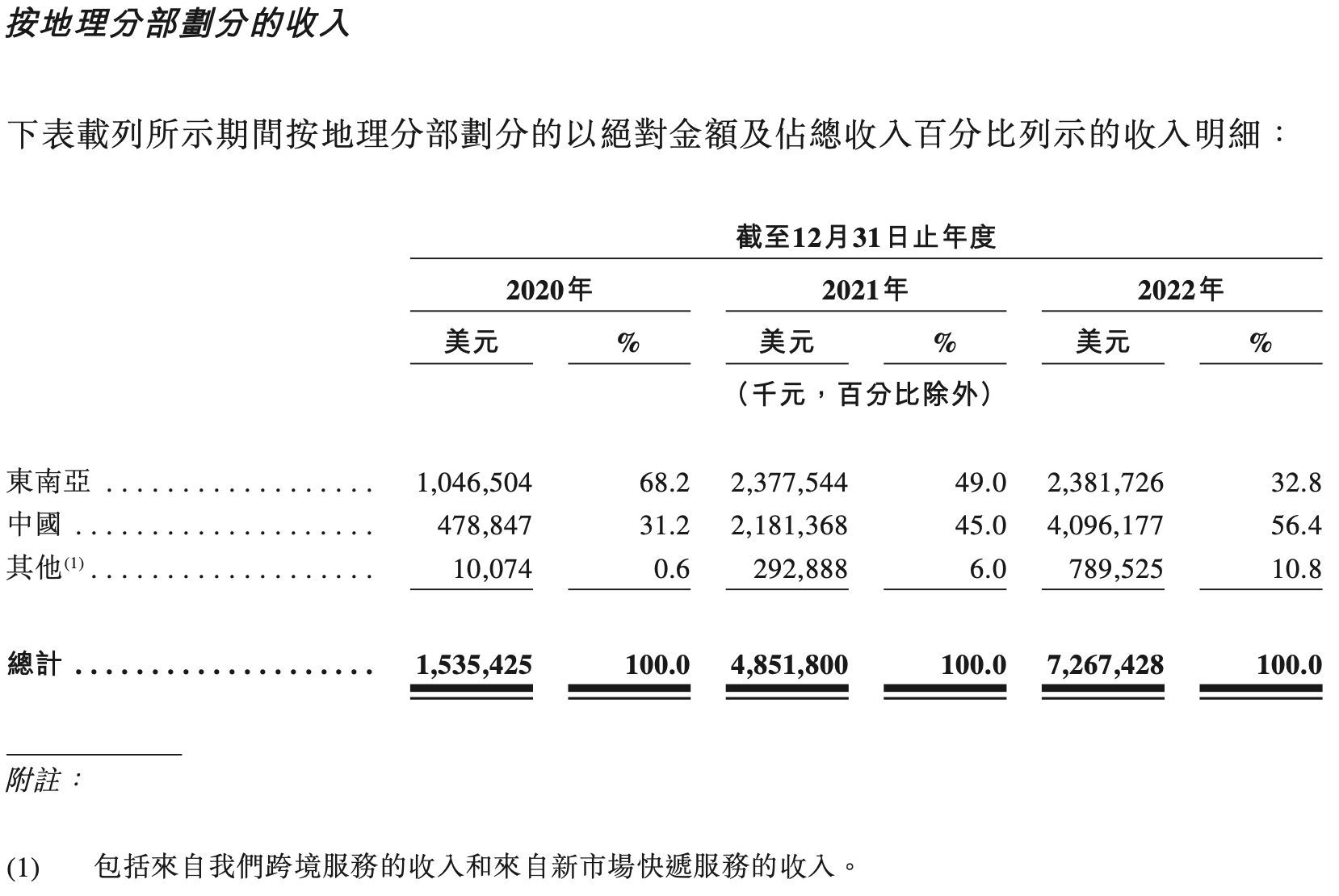

根据极兔的招股书,极兔在中国市场的营收占比已经达到56.4%,约40.96亿美元,东南亚市场占32.8%,其他市场占比为10.8%(其他市场主要包括沙特阿拉伯、阿联酋、墨西哥、巴西、埃及等新市场)。

数据显示,极兔2020年总营收为15.35亿美元,2021年为48.52亿美元,2022年达到72.67亿美元。其中2020年至2022年期间,极兔来自东南亚收入的复合年增长率为50.9%,来自中国的复合年增长率则高达192.5%。

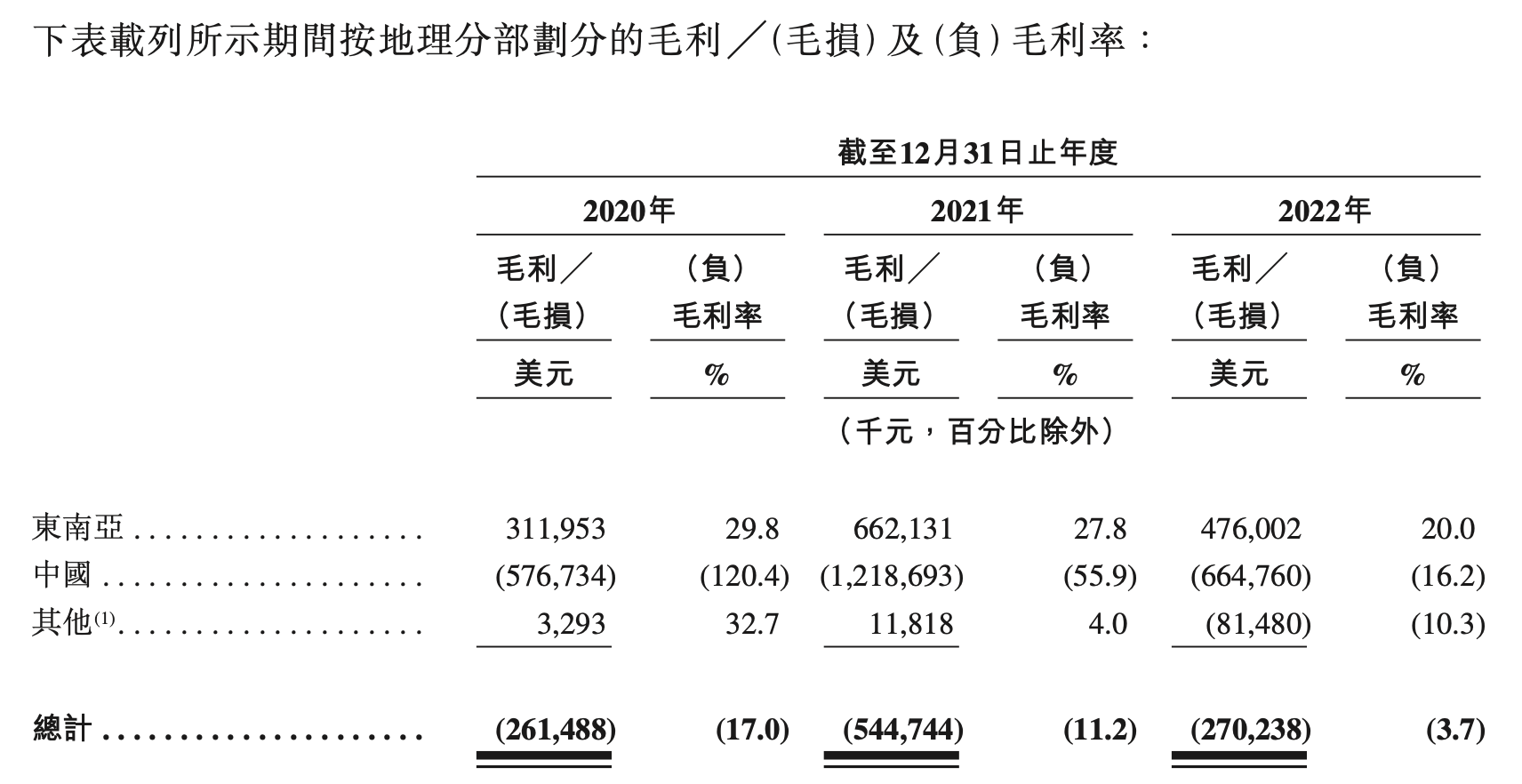

短时间内营收占比及增长率迅速提升的背后,是极兔在中国市场的大手笔投入。也因此,极兔这三年依旧亏损。招股书显示,2020年至2022年间,极兔速递经营亏损分别约6.06亿美元、16.47亿美元、13.89亿美元,负毛利率分別为17%、11.2%及3.7%。可以看到,2021年极兔亏损额最高,到了2022年亏损明显收窄。极兔方面解释称,出现毛损主要是因为扩大业务运营所致。

在中国市场,极兔的亏损更为突出。招股书显示,在极兔进入中国市场的第一年,该公司中国市场的负毛利率为120.4%,2021年收窄至55.9%,2022年进一步降低至16.2%。

这与极兔在中国市场的发展策略密切相关。2021年,极兔在中国展开了激烈的价格战以抢夺市场,一度与百世创下快递单票价格的最低记录。

当年的4月9日,因低价倾销,极兔遭到义乌邮政管理局处罚,部分分拨中心被停业整治。极兔招股书也显示,2020年-2022年,其在中国市场的快递平均单票收入分别为0.23美元、0.26美元、0.34美元;同期,极兔单件包裹营业成本分别为0.51美元、0.41美元、0.4美元。这也意味着在这两年间,极兔是做单一单亏一单。

之后,随着价格战无以为继,极兔转变策略开始强调盈利。到2022年,极兔快递平均单票收入比2021年每票上涨了0.08美元。相对而言,2022年极兔在东南亚的快递服务单件包裹收入为0.95美元,远高于中国市场的0.34美元。

以价格换市场也取得了明显效果。2022年,极兔在中国市场的业务量达到120.26亿件,市场份额达到10.9%,日均单量约3300万件。与此同时,2022年极兔速递为东南亚排名第一的快递运营商,市场份额为22.5%,处理了25.13亿件境内包裹,是第2名市场份额的3倍之多。

做大市场,搭建朋友圈

曾经那个靠着拼多多在中国市场立足的极兔,也逐渐搭建起自己的朋友圈。

时钟拨回2020年初。当时,极兔以迅雷不及掩耳之势进入中国市场,依托拼多多的商流,极兔迅速成为顺丰、京东物流和通达系之外的另一大“势力”。

通达系曾因极兔“蹭网”末端配送而“封杀”极兔,拼多多则受益于极兔的低价政策在电商市场立足。但之后,极兔与拼多多陆续对外释放二者之间不存在捆绑关系的信息。界面新闻也观察到,近一两年,拼多多平台上有极兔承运的订单比例正在逐渐减少。

2022年开始,借助收购的百世快递,极兔与淘宝的关系得到缓和。根据百世2020年的财报,淘系商家产生的快递单量约占百世快递总业务量的41%。另外,极兔与抖音、快手也在近两年展开合作。今年3月,随着京东商城开放物流,极兔开始与京东商城对接。在海外市场,极兔则与Shopee、Lazada、Tokopedia、Shein、Noon等电商平台均有合作。

极兔在招股书中披露,2021年其第一大客户贡献的业务收入占极兔总收入的35.4%,但2022年该比例降低至16.9%。

极兔也开始谋篇更深度的布局。据悉,在原来百世邻里的基础上,多地“极兔邻里”驿站近期低调开业,极兔的共配系统也悄然上线,支持多品牌极速混扫、到派签扫描、三段码回传等功能,试图整合末端网点资源。

极兔在中国市场的快速崛起令行业惊讶。快递物流专家、贯铄资本CEO赵小敏对界面新闻分析称,极兔更注重短平、快速战速决的打法,注重渠道制胜和利益共享的运营理念,极兔在国际市场尤其是东南亚市场具有很强的竞争力。

他进一步表示,待正式在港交所挂牌后,极兔将进入新的发展阶段。极兔可借助资本市场,提升自身竞争力,跳出原始化的加盟制快递桎梏,打造加盟制混合模式,争夺市场前三的位置。

需要注意的是,丰网的业务量并未达到市场预期。丰网此前峰值订单量一度达到800万单,随着2021年顺丰减少对丰网的投入,丰网单量跌至300万单。当而不再以低价抢夺市场的极兔,2022年在中国市场的日均业务量仅3300万件。另据《晚点 LatePost》报道,截至今年4月,极兔日均单量均未能超过4000万单。

据浙商证券的数据,韵达今年4月日均单量4850万件,圆通为5790万件,申通为4463万件,顺丰为3227万件。要想超越申通、韵达跻身行业第三,极兔还有很长一段路要走。

评论