记者 |

西南证券的资管计划又卷入官司,自己的“锅”还是要自己背。

2月23日,西南证券(600369.SH)发布一则公告,公司作为管理人,代表旗下5支资管计划投资并持有上海三盛宏业投资(集团)有限责任公司(简称“三盛宏业”)发行的标的债券“16三盛04”,因三盛宏业未按约偿还本金及利息,公司向上海金融法院提出强制执行申请,请求强制执行三盛宏业向公司归还债务本金2.3亿元及相关利息、违约金和律师费。

目前,上海金融法院已经决定立案执行。

西南证券表示,公司作为资管计划的管理人,严格按照监管规定和资管计划合同约定履行管理人职责,案件的最终诉讼结果由资管计划投资人承担。

公告显示,在2.3亿元的本金中,包括西南证券自有资金参与部分(本金约2亿元),由于案件尚未正式执行,暂时无法估计具体的利润影响数据。西南证券分析称,因“16三盛04”估值下调影响其公允价值,预计将减少公司2020年度归母净利润约1.19亿元。

Wind资料显示,“16三盛04”于2016年11月上市,是三盛宏业发行的私募债。2020年9月,由于未按时兑付回售款和利息,该债券已构成实质违约,当前余额6.64亿元,逾期本金5.74亿元,上清所估值已跌破50元。

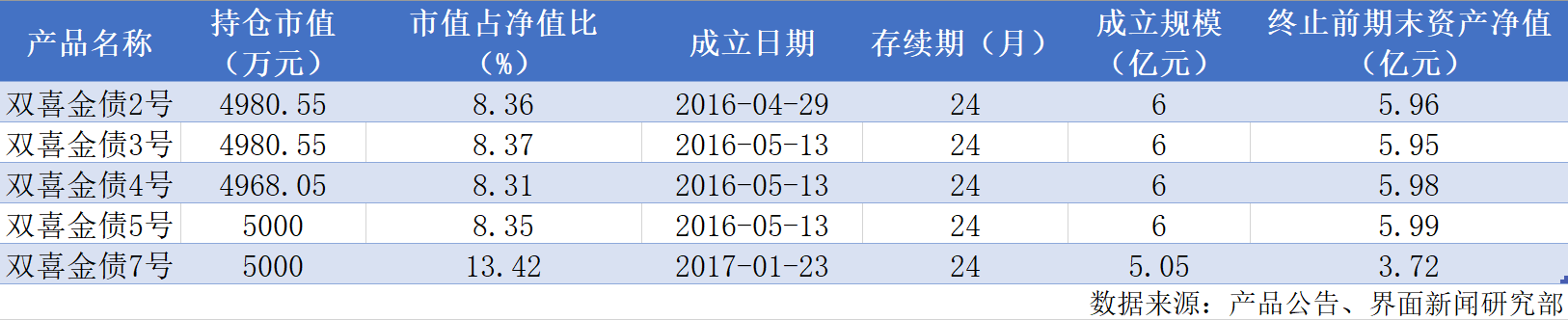

具体看“踩雷”的资管计划,包括双喜金债2号、3号、4号、5号和7号集合资产管理计划,5支产品具有很高的相似性。

以最早成立的双喜金债2号为例,该产品成立于2016年4月,存续期24个月,且不可展期,成立规模6亿元,其中包括优先级5亿元和进取级/次级1亿元。优先级属于低风险的产品,适合风险承受能力较低,寻求稳定固定收益率的投资者;次级属于高风险证券投资产品,由于具有杠杆投资的特点,次级份额的本金可能有全部损失的风险。

云通数据产品总监蒋伟伟告诉界面新闻记者:“分级的目的是为了满足不同的投资需求,优先级一般比较好找客户,劣后级产品因为风险比较大,产品有时候就会根据劣后级客户需求定制。自己出资购买,对于客户而言也是一种保障。”

产品推出后十分抢手,原本计划了5天了推广期,只用了3天便达到了募集规模上限,宣布提前结束。

双喜金债7号则有所不同,该产品并不进行分级,属于中风险产品。与前几只追求安全稳健收益的不同,双喜金债7号的投资目标强调积极投资,在有效控制投资风险的基础上,力争获得高于业绩报酬计提基准的投资回报。

但是,无论是抱着怎样的目的,最终还是集体“踩雷”了。从具体的持仓来看,根据产品到期终止前的定期报告,5支产品持有的“16三盛04”总市值约为2.5亿元。双喜金债7号的占比最高,为13.42%。

值得注意的是,1月23日,西南证券曾公告,因“踩雷”正源房地产开发有限公司2016年公司债券本金及利息5.49亿元,公司向重庆市第一中级人民法院提起诉讼,涉及的资管计划名单中也包括本次“踩雷”三盛宏业的前4支产品。

从最后公布的净值来看,双喜金债2号、3号、4号、5号的进取级单位净值均为1元以下,双喜金债3号进取级的累计净值也已跌破1元。

目前,这5支产品均已终止,根据合同约定,首先分配优先级委托人存续期间的预期收益,再兑付优先份额本金,如委托资产仍有剩余则全部对次级份额委托人进行分配。

公告显示,次级委托人清算时均没有分配到本金和收益,优先级委托人的本金也没有全部收回。双喜金债2号、3号、4号、5号分别向优先级委托人分配本金4.508亿元、4.833亿元、4.815亿元、4.874亿元,双喜金债7号向所有委托人共计分配2.475亿元。

公司官网显示,西南证券前身始于1988年成立的重庆有价证券公司,是国内最早的10家证券公司之一。2009年,公司通过重庆长江水运股份有限公司重大资产重组及吸收合并在上海证券交易所上市。

公司的资管业务逐步萎缩。2020年半年报显示,截至2020年6月30日,公司资管业务(本部)存续资产管理计划89只,管理份额规模338.36亿元,同比减少40.22%。2020年三季报显示,公司前三季度资产管理业务手续费净收入2868.30万元,同比减少39.76%。

评论