文|猫头鹰科技 Jeff

在今年的世界动力电池大会上,广州汽车集团股份有限公司董事长曾庆洪谈到动力电池成本忍不住发问:“动力电池成本已经占到新能源汽车的40%~50%,甚至60%,那我现在不是在给宁德时代打工吗?”

随后,宁德时代董事长曾毓群将电池成本暴涨的 “锅”推给了电池原材料,表示是“资本炒作,给产业链带来的短期的困扰。”

车企和动力电池厂商似乎都把自己视为“打工人”,只有动力电池原材料厂商才是真正的“老板”,那么整条产业链上面的利润到底被谁拿走了?

今天,我们就把各大车企和动力电池厂商以及电池原材料企业的财报数据全部摊开来,一起来看看,谁在苦逼打工,谁在笑着数钱!

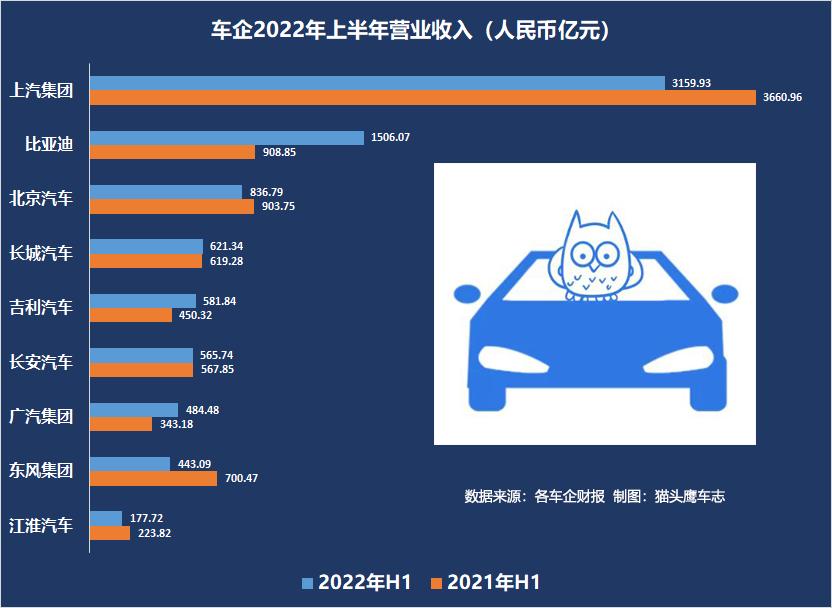

新能源左右车企业绩表现

从数据看,新能源汽车产业布局决定了销售额的表现,全面转型新能源的比亚迪一举将营业收入同比提升了65.71%,突破了1500亿元。比亚迪的高能表现,相信“自主三强”中的另外“两强”,长城和吉利一定是看在眼里,急在心里。

在8月22日,长城汽车哈弗品牌新能源战略发布会上,哈弗品牌总经理李晓锐表示,2025年哈弗品牌新能源汽车销量占比将达到80%,2030年哈弗品牌将正式停售燃油车。把旗下最能打的品牌全面推上新能源赛道,可见长城汽车的决心与魄力。

相较于长城,吉利这边的动作并不大。在突然中断的成都车展上,吉利几何推出了G6、M6两款搭载华为HarmonyOS系统的新车,意图加速进攻大众电动汽车市场。虽然一直被寄予厚望的高端品牌极氪,并没能在上半年拿出亮眼的成绩(上半年交付19013辆),但是,吉利汽车集团董事长安聪慧依然对极氪达成全年交付7万台的目标充满信心。

上汽、东风、北汽、长安、广汽、江淮作为国有车企,只有广汽集团在上半年实现了营业收入的同比正增长,上汽集团、东风集团以及江淮汽车下降比较明显。

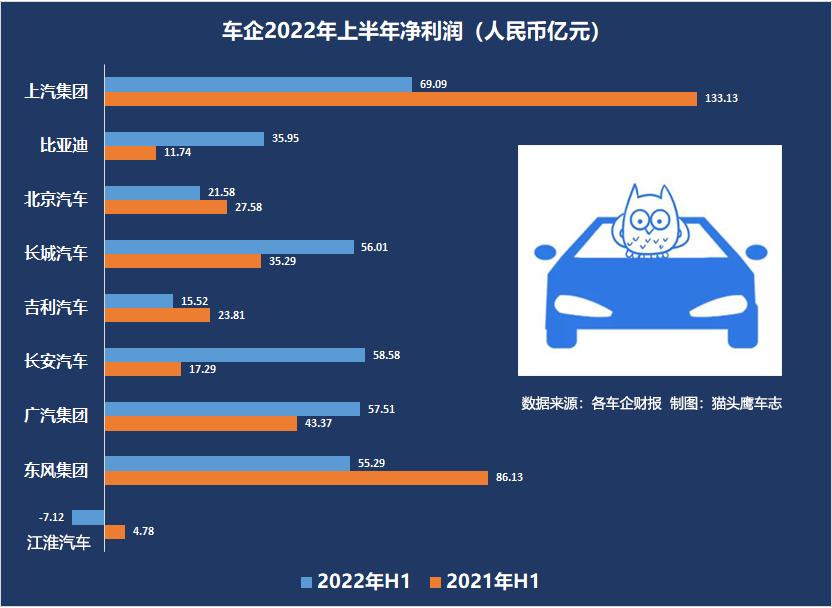

从盈利情况看,比亚迪、长城表现抢眼,净利润以及净利润率均实现了大幅增长。上汽集团降幅较大,净利润同比下降了48.1%,另外,江淮汽车意外出现了超过7亿元亏损,这恐怕是很多人始料未及的,商用车市场的低迷或许是导致江淮汽车亏损的原因之一,不过很多人也开始对江淮代工模式的前景存疑。

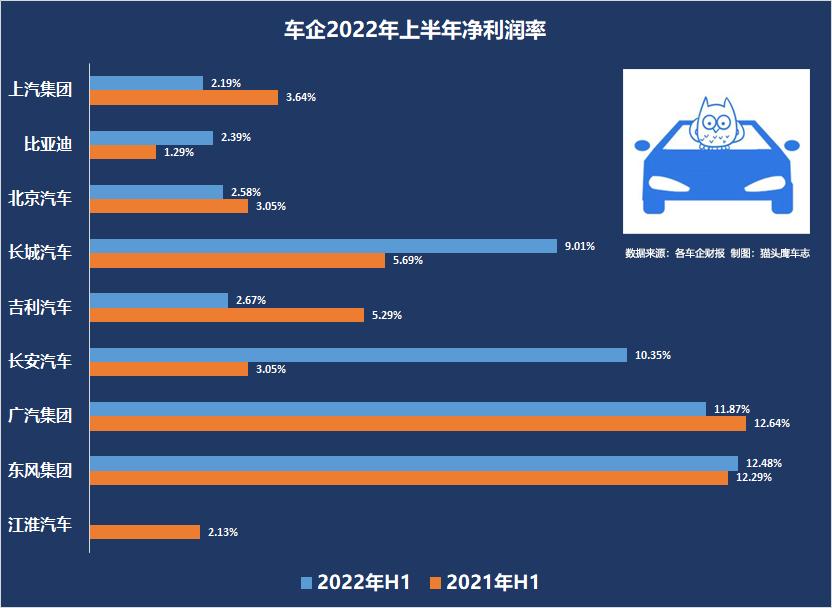

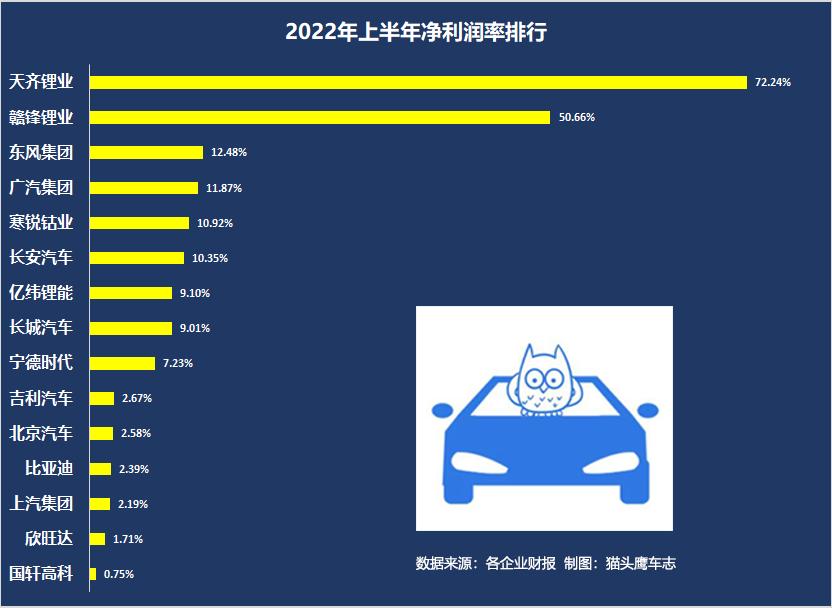

从财报给出的净利润率数据看,广汽集团和东风集团表现优异,继续保持着超过10%的净利润率,长安汽车因为23.54亿元的投资收益,净利润和净利润率都得到了大幅提升。自主品牌中,长城依然是那个最会赚钱的车企,9.01%的净利润,让比亚迪和吉利只能望其项背。

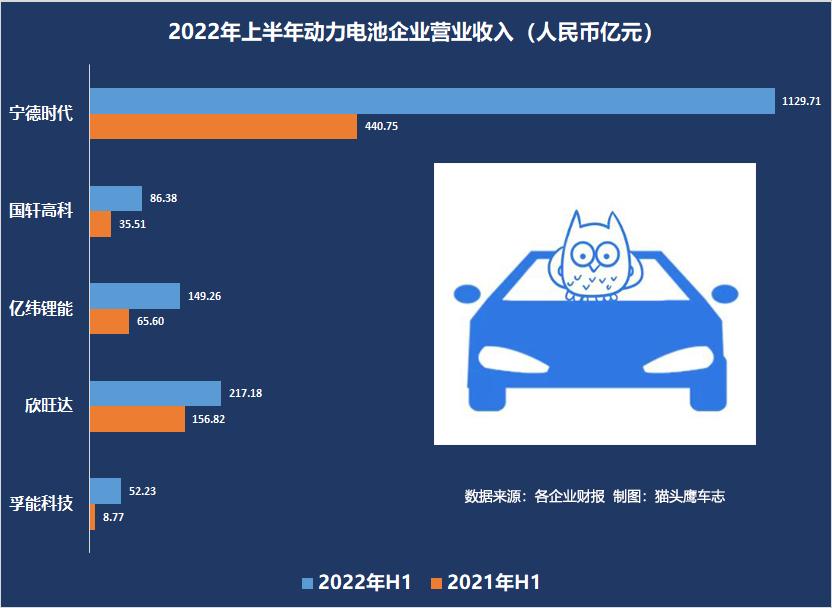

动力电池一家独大

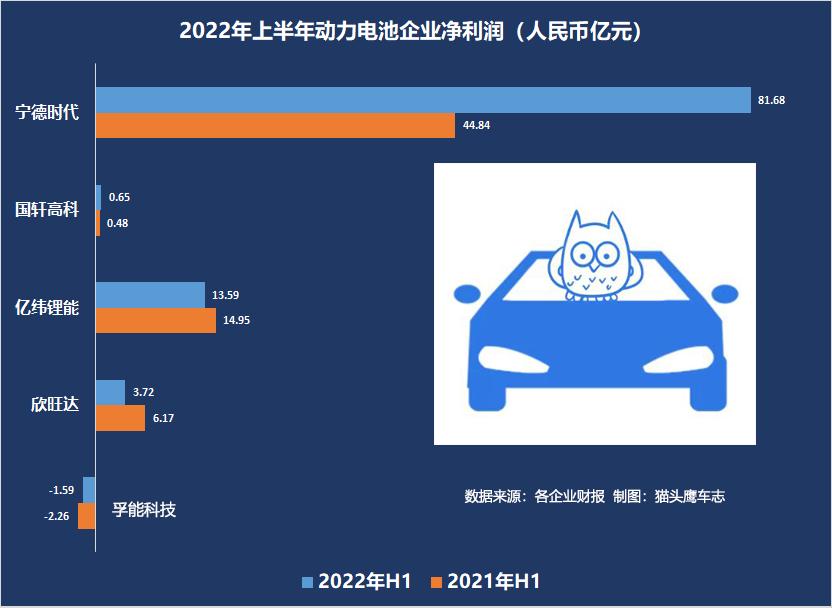

从几家上市的动力电池制造商发布的上半年业绩看,营业收入迎来普涨,宁德时代同比增长156.32%;国轩高科同比增长143.24%;亿纬锂能同比增长127.54%;欣旺达同比增长38.49%;孚能科技同比增长495.48%。

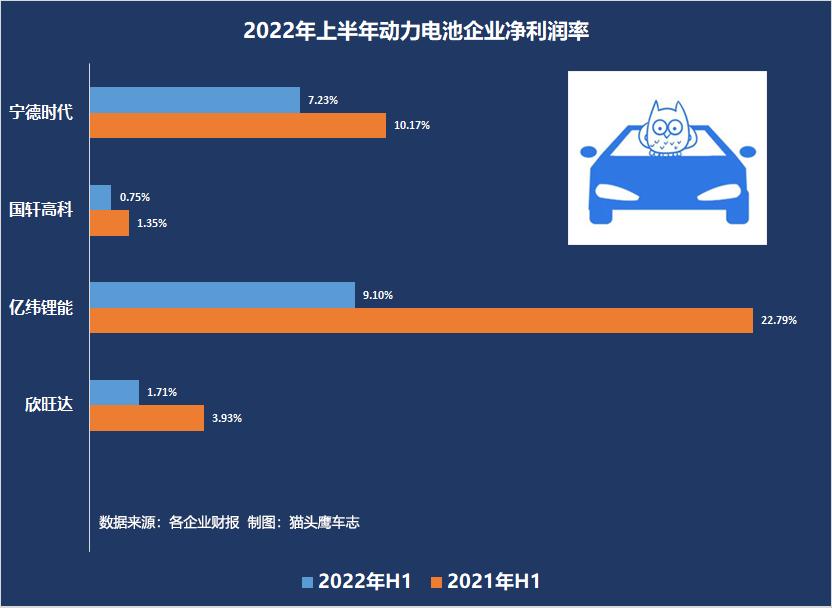

虽然几家动力电池制造商营业收入涨幅明显,但是净利润却表现不一。龙头老大宁德时代净利润同比增长82.17%,净利润率也顺势突破了10%。

与之形成鲜明对比的是,欣旺达和亿纬锂能净利润和净利润率同比均出现不同程度的下滑;国轩高科净利润只微增了34.15%,远远落后营业收入增速,净利润率也从去年同期的1.35%下降到了0.75%;孚能科技的盈利能力倒是得到了进一步提升,亏损从去年同期的2.26亿元,缩减到了1.73亿元。

综合动力电池市场,宁德时代一家独大的局面依然存在,伴随着其不断布局上游原材料市场,压缩成本,盈利能力得到了进一步提升。跟在宁德时代身后的动力电池制造商们,虽然借着新能源汽车市场的东风,实现了营业收入的快速增长,但是盈利能力较宁德时代还差着一大截。

和车企相比,动力电池制造商的净利润率并没有表现的多么突出。车企和动力电池制造商之间依然保持着微妙的平衡,那么作为动力电池重要的原材料供应商,锂业和钴业的企业们会不会打破利益平衡呢?

锂业赚钱赚到手麻

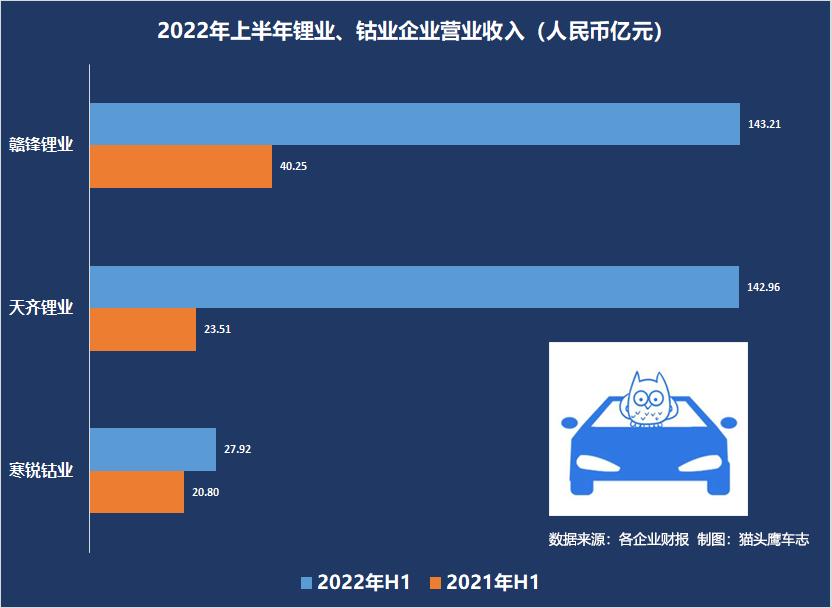

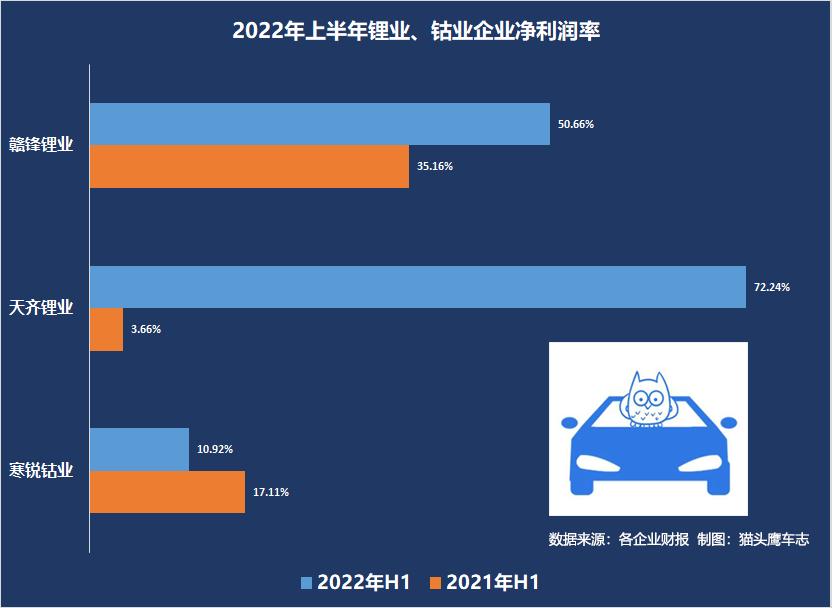

作为动力电池上游原材料供应商的典型代表,赣锋锂业和天齐锂业在今年上半年赚得是钵满盆满。

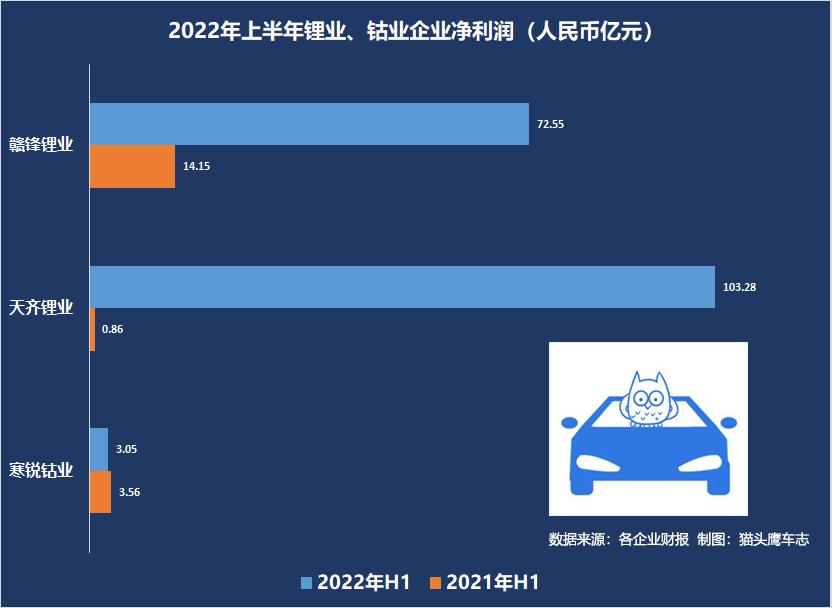

赣锋锂业营业收入同比增长255.80%,达到了143.21亿元;净利润同比增长了412.72%,达到72.55亿元,净利润率高达50.66%,比去年同期提高了15.5个百分点。

赣锋锂业的增长速度以及净利润表现已经足够震撼,但是天齐锂业真正演绎了什么叫一飞冲天。上半年营业收入同比增长508.05%,达到了142.96亿元;净利润同比增长了11,937.16%,达到了103.28亿元,净利润率高达72.24%,增长了近20倍。

同样作为动力电池上游原材料供应商,寒锐钴业的业绩和赣锋锂业和天齐锂业相比就有些“拿不出手”了。上半年营业收入同比增长34.28%,达到27.92亿元;净利润同比下降了14.22%,仅为3.05亿元,净利润率也从去年同期的17.11%下降到了10.92%。

谁在为谁“打工”?

从车企、动力电池企业以及锂业企业的营收以及利润表现看,显然,车企和动力电池企业都在为锂业企业打工。在这个成本压力的传导过程中,车企和动力电池企业成了“拴在一根绳子上的蚂蚱”谁也跑不掉。锂业企业则站在供应链的最顶端,享受着最丰厚的利润。

对于广大车企和动力电池制造商而言,它们共同开发了新能源汽车市场这座金矿,但是却不得不眼睁睁地看着锂业企业坐享其成。

钱正在往上游走是个不争的事实,要想赚钱就得向上布局,车企已经开始布局电池制造,甚至直接触及更上游的锂矿产业,动力电池制造商也把掌控上游材料供应渠道当成了长期战略。

于是我们看到了在传统汽车制造绝对看不到的景象:车企力图打造一条从原材料、动力电池到汽车制造的全产业链条,从而形成闭环,因为这样,就不会再有人对其任何一节供应链可以指手画脚漫天要价。

评论