文|华夏能源网

第四家上市的造车新势力,破发了。

华夏能源网(公众号hxny3060)获悉,9月29日,零跑汽车(HK:09863)上市首日开盘价41港元/股(约合人民币37.5元/股),较发行价48港元(约合人民币44元)下跌超14%,随后跌幅更是一度扩大至近40%。

按照发行价计算,零跑汽车开盘市值应为575亿元(人民币)。事与愿违的是,截至收盘,零跑汽车每股报31.9港元,市值为364.52亿,当天蒸发就达到210亿港元。

对于公司股价首日破发,零跑汽车董事长朱江明表示,“目前确实不是一个很好的时间段,因为全球形势动荡,处在下行通道。但我们选择上市,主要原因是我们不在乎当下的时间段,这是一个长跑。我们更关心的是真正的质量如何,尽快拿到我们的市场份额。”

不被二级市场看好

零跑汽车成立于2015年12月,由朱江明、傅利泉等人与浙江大华技术股份有限公司(以下简称“大华股份”,SZ:002236)共同投资成立。大华股份是A股上市的安防行业龙头企业。朱江明是大华股份的联合创始人,目前持有大华股份5.36%的股份;傅利泉则是大华股份的董事长兼实际控制人。

今年3月17日,零跑汽车向港交所提交上市申请书;8月29日,港交所公告零跑汽车通过港交所上市聆讯,联席保荐人为中金公司、花旗、摩根大通和建银国际。

在零跑汽车IPO之前,很受一级市场青睐。华夏能源网(公众号hxny3060)注意到,此前零跑汽车已完成7轮融资,累计融资总额超过120.06亿元。投资机构包括杭州市国资委、国信证券、中金资本、红杉资本、上海电气等。其中,红杉资本不仅是零跑汽车除原始股东以外的首个投资方,还对其进行了两轮跟投。

但是,从上市发售的情况看,零跑汽车并不被二级市场看好。

9月20日,零跑汽车在港交所公告称,IPO全球发售1.31亿股,每股售价在48港元至62港元之间,而从最终定价48港元/股的结果来看,零跑汽车将IPO的定价设在了招股价的下限。此外,零跑汽车此前拟筹集15亿美元,但最终融资金额不足8亿美元。

卖给个人投资者的部分,只有3151个人认购,只相当于计划发行给个人投资者的16%,远远达不到预期。

基石投资者方面,根据协议,5家零跑汽车的基石投资者将获分配合计4930.06万股IPO发售股份。其中,浙江省产业基金将获分配2301.77万股,金华市产业基金将获分配1150.75万股,金开引领基金将获分配1150.5万股,广发基金将获分配163.52万股,国泰东方将获分配163.52万股。

零跑汽车一开盘就破发,市值蒸发多达210亿港元。二级市场的难看走势下,这些机构或许需要很长一段时间才能“回本”。

追赶“蔚小理”

2021年7月7日和8月12日,小鹏汽车(HK:09868)和理想汽车(HK:02015)分别在港交所上市。2022年3月10日,蔚来汽车(HK:09866)登陆港交所,5月20日又在新加坡交易所主板成功上市,成为全球首个实现在纽约、中国香港、新加坡三地上市的中国企业。

在造车新势力第二梯队阵营里,零跑汽车超过哪吒汽车、威马汽车,成为继“蔚小理”之后的第四家上市公司。

与“蔚小理”首选在中国境外市场上市不同,零跑汽车是第一家首选在中国香港进行IPO的造车新势力。

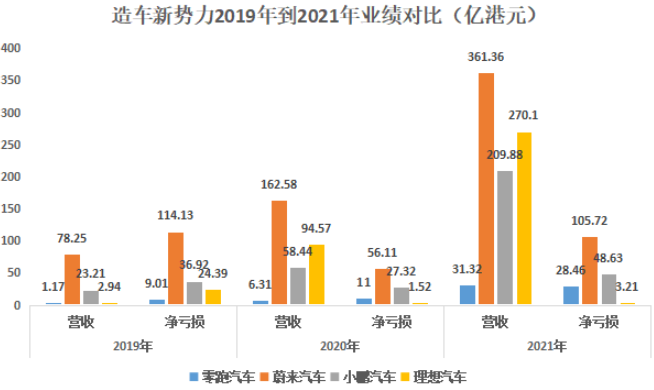

从业绩上来看,零跑汽车与“蔚小理”的差距还很大。营收方面,蔚来汽车近三年一直占据榜首,零跑汽车则排在末尾一名;2020年到2021年,理想汽车超过小鹏汽车位居第二。

净利润方面,零跑汽车过去三年累计亏损高达48.47亿元。今年一季度,零跑汽车净亏损高达9.69亿元。截至3月末,零跑汽车现金及现金等价物仅剩余43亿元。

而且,零跑汽车在研发投入上也较少。招股书显示,2019年至2021年,零跑汽车研发投入分别为3.58亿元、2.89亿元与7.4亿元,3年研发费用总和不到14亿元。尽管零跑宣称将会把募集资金的40%投入研发,但相较于主流新势力品牌每年维持在30至40亿元甚至更高的研发费用,零跑差距巨大。

不过,零跑汽车依旧在努力追赶“蔚小理”,尽力缩小差距。

从业绩看,在“蔚小理”中营收最多的蔚来汽车2019年营收是零跑汽车的66.9倍,到2021年则下降到11.5倍。截至2022年一季度,零跑汽车实现营收19.92亿元,较去年同期的2.78亿元同比增长616.4%。

从汽车交付量来看,据招股书数据显示,2020年零跑汽车共交付了8050辆新车,到了2021年,零跑汽车的年交付量就来到了4.37万辆,同比增长了443.5%。

由于全国新能源车渗透率持续提升,零跑汽车2022年销量更是亮眼,今年1月份至8月份,公司累计交付量为7.66万辆,基本与“蔚小理”持平。

其中,7月份和8月份的交付量反超“蔚小理”,在造车新势力中排名第二。7月份交付量达12044辆,单月同比增长超177%;8月份交付量进一步摸高至12525辆,同比增长超180%。

在零跑汽车港股上市的前一天,零跑汽车宣布最新旗舰车型零跑C01正式上市。新车共推出五款车型,售价区间为19.38万元-28.68万元,限时下定可享受整车减免1万元。朱江明在C01上市前表示,在20万元价格区间内,零跑C01几乎没有竞争对手。

对于零跑汽车来说,IPO是一个新的起点,未来的长跑还有很多障碍需要超越。

评论