威尔森旗下数据交易平台达示数据隆重推出《2017上半年乘用车市场销量分析报告》,多角度诠释上半年国内乘用车市场销量表现,给大家呈现出一个清晰的市场销售状况以及走势变化。

— 亮点追踪 —

整体市场销售表现

从2011年至2017年的半年度数据来看,2017上半年批发端出现环比负增长,同时零售端同比、环比增速开始放缓。

2016下半年,在购置税减半政策、2015年股灾后消费需求差以及自主SUV强供给的叠加影响下,车市明显回暖,环比、同比增速达到历史的峰值,但这种提前释放市场能量导致2017上半年零售端和批发端的同比、环比增速均出现历史低位,零售端甚至双双告负。

(所有图片横屏查看更清晰哦)

细分市场销量走势

数据显示,2011至2017年,轿车份额逐渐下降,2017上半年较2011年同期,轿车份额大幅萎缩了32.9%,同时SUV增加了27.2%,MPV也有所增长。

SUV在中国的井喷式增长约始于2015年,份额以每半年平均3.4%的增量在增长,尽管2017上半年整体市场销量趋冷,但SUV仍有较好的表现。

较2016上半年,轿车和MPV增速下跌明显,但SUV逆市上升,通过贡献度研究,整体市场销量同比下滑受轿车的影响较大。

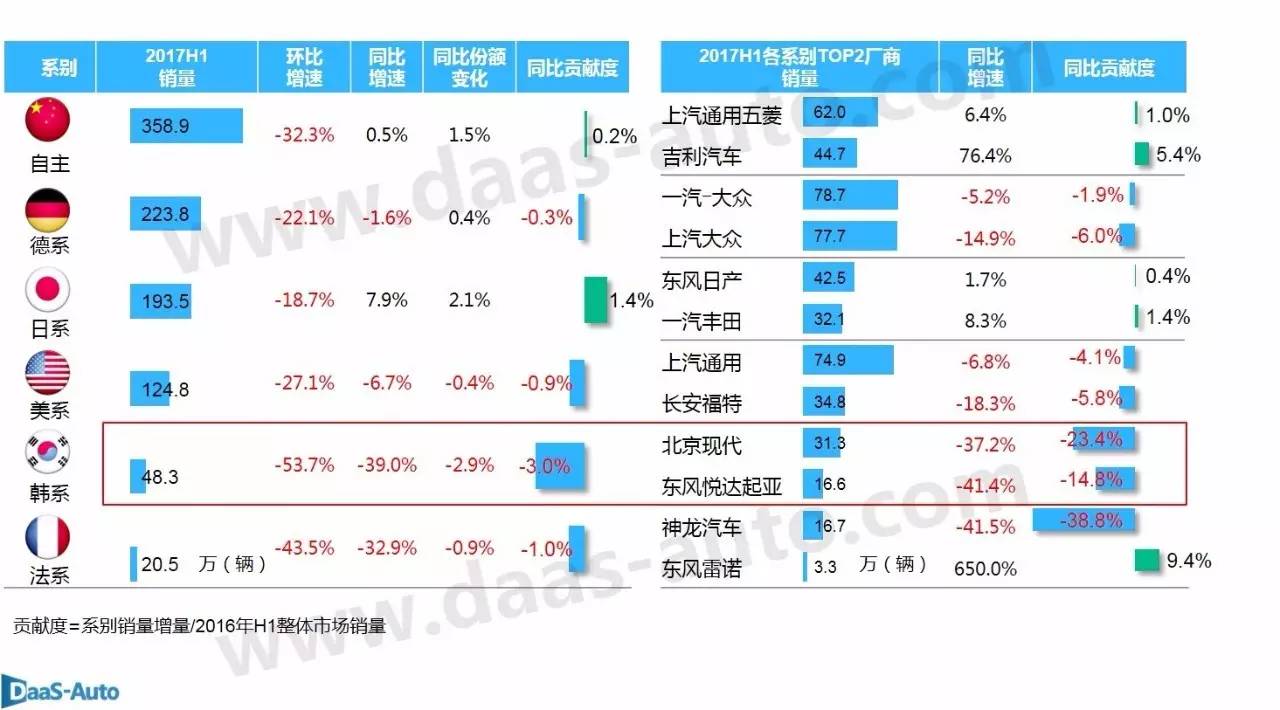

系别销量表现

与整体市场情况相一致,各系别销量环比大幅下滑,其中韩系不仅下降最多,同时份额缩减也最明显。

观察同比情况,受加快推出新车型并发力SUV市场的营销策略影响,日系逆市上升。数据显示,除自主和日系上升外,其他系别均有所下降,其中韩系下降最多。从贡献度来看,整体市场同比增速下滑,受韩系和法系影响较明显。

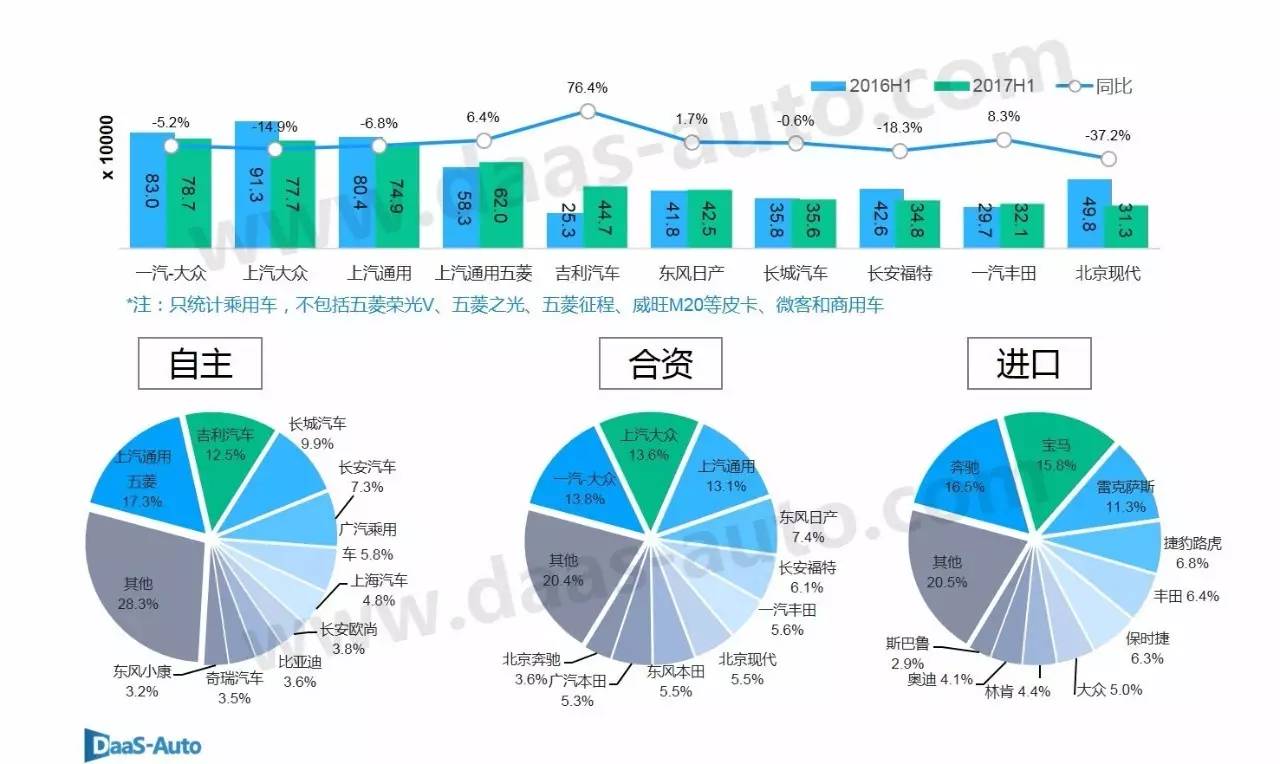

生产商销量表现

2017上半年,销量TOP10厂家中,合资占七成,但除一汽丰田和东风日产同比上升外,其余合资厂商销量同比均不同程度下降。自主品牌中,得益于博越、新帝豪三厢、远景和帝豪GS等多款车型的热销,吉利同比增速达76.4%。

自主品牌中,上汽通用五菱占最高份额,吉利和长城汽车紧随其后;合资品牌中,前三甲为一汽-大众、上汽大众和上汽通用,但三者份额差距并不大,预期下半年竞争将更为激烈。

进口品牌中,奔驰、宝马和雷克萨斯份额明显高于其他厂商。

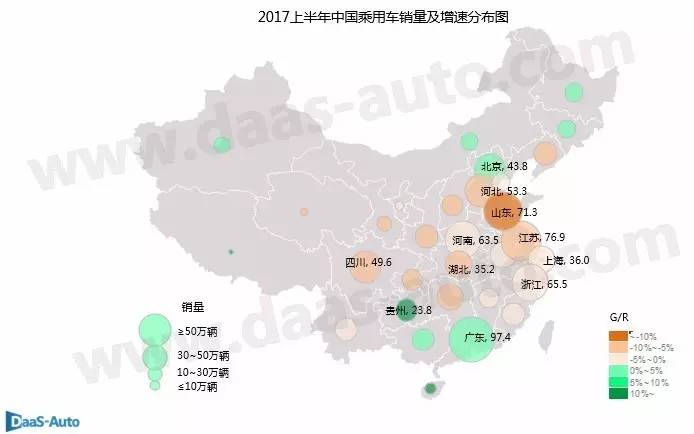

省份销量表现

2017上半年销量TOP10省市中,仅广东省和北京市累计销量同比上升,其他省份同比均有不同程度下降,山东省降幅最大。

累计销量较高的省份主要集中在中部和东南沿海一带。

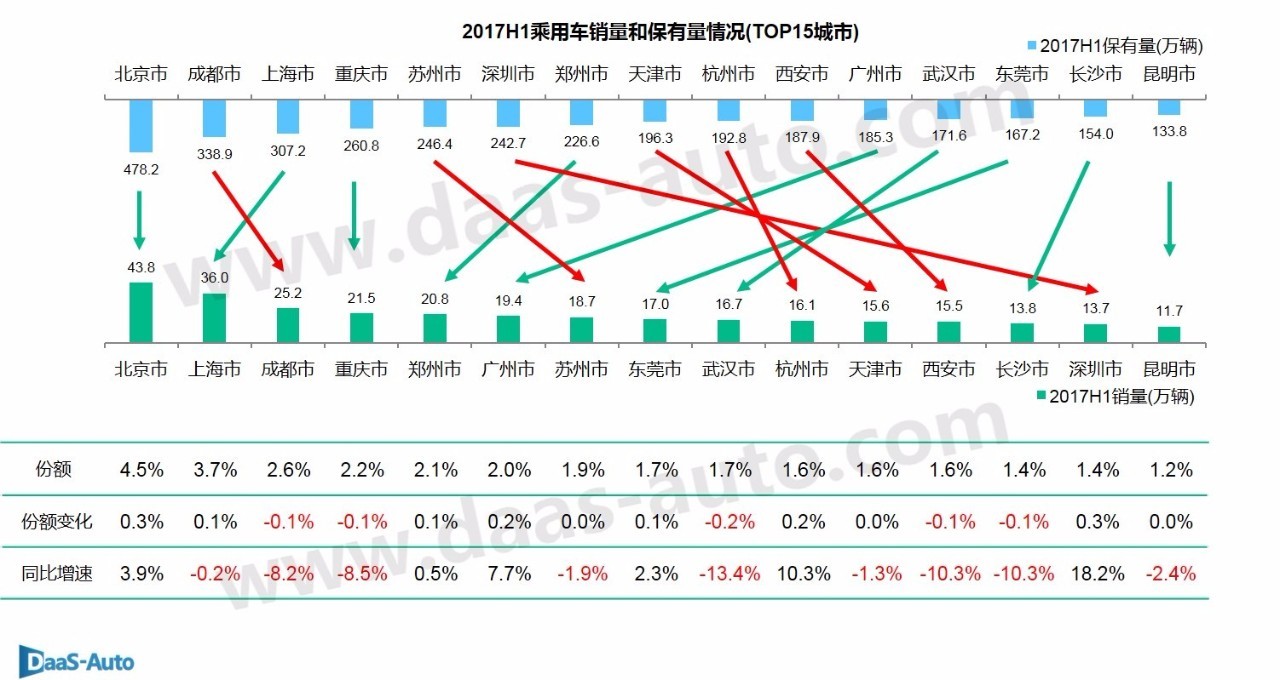

城市销量和保有量状况

对2017上半年TOP15销量的城市进行分析,北京市销量最高,上海和成都市紧随其后。从保有量和销量的关联分析来看,保有量排名靠前的城市大部分销量排名均有所下滑。

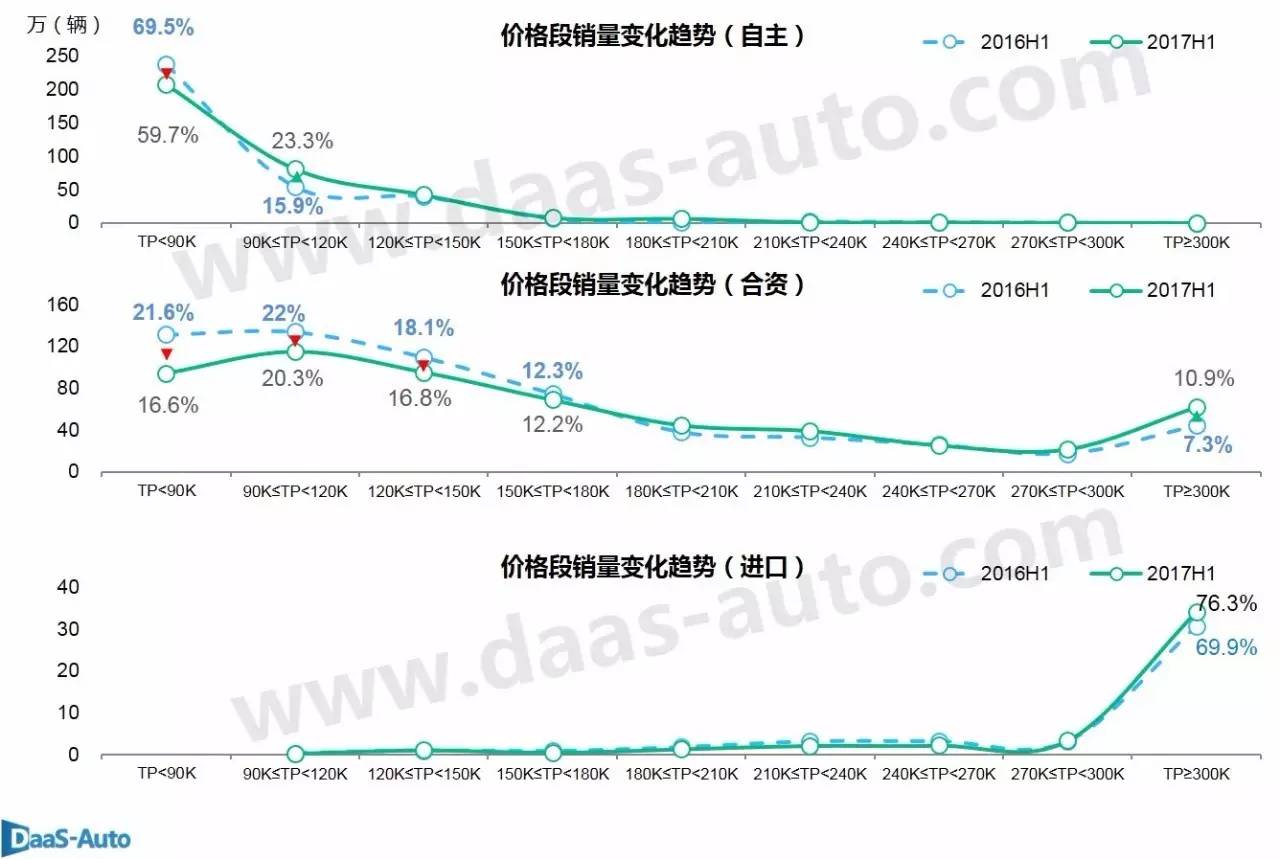

价格段销量变化-自主/合资/进口

从自主、合资和进口的价格段销量情况分析,进一步显示小排量购置税减半政策退坡对2017年销量和价格带来的影响都较为明显。

价格段销量及份额变化

2017上半年,9万元以下的乘用车销量同比大幅下滑,份额减少,9~12万元以及18万元以上价格区间的乘用车销量份额上升。

轿车市场价格段份额变化和整体市场基本保持一致,而低价SUV的需求呈上升趋势,在9~15万元区间与轿车的重合度越来越高。

消费者行为之年龄分布

从消费者的年龄结构来看,30~39岁为消费主体;细分级别和年龄段的关联分析显示(图1),30岁以下的消费者更倾向于选择轿车,30岁以上SUV和MPV的份额显著增加,而40岁以上SUV的份额则超过了轿车,占据最大的份额。

系别和年龄段的关联分析显示(图2),各年龄段之间的选择倾向差异不明显,非自主品牌的选择各年龄段前三甲均为德系、日系和美系。

从生产商品牌属性和年龄段的关联分析来看(图3),均以合资为主,份额超55%,30岁以上开始,进口的份额明显增加。

豪华和非豪华品牌的年龄分布数据显示(图4),30岁以上开始,豪华品牌的占比逐渐增大。

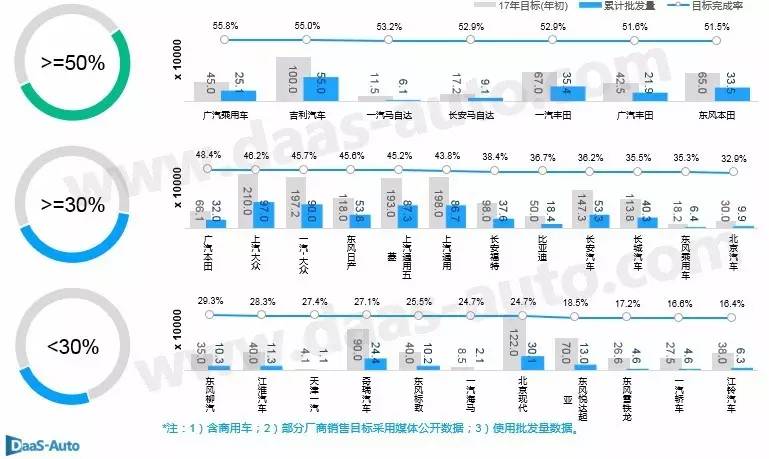

厂商目标达成率

数据显示,合资品牌中,日系品牌的销量目标达成情况普遍较好,德系品牌目标达成率也在50%左右,韩系和法系相对偏低。

自主品牌中,只有吉利和广汽乘用车实现了超50%的完成率,其他自主品牌则不太乐观,下半年销售压力增加。

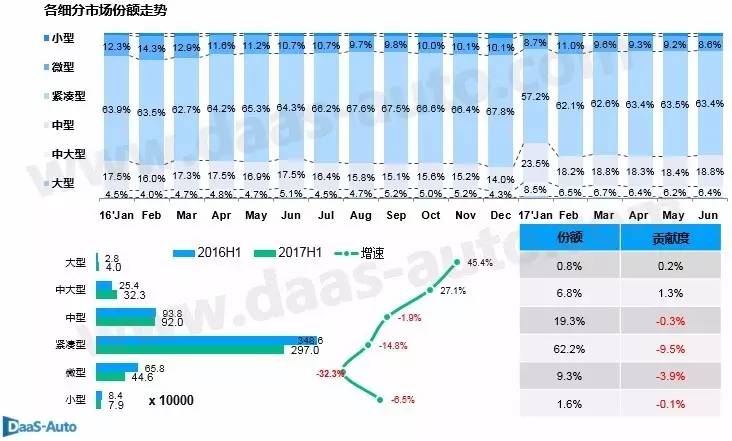

轿车各细分市场销售表现

由于节能补贴及购置税减半政策影响,2017年1月紧凑型车的销量被提前至2016年12月消费,故其份额下跌,但从2月开始逐渐恢复正常。

从细分市场来看,紧凑型车及微型车上半年销量下跌严重,从而使得整个轿车市场销量同比下降,中大型及大型车市场不受整体市场消费疲软的影响,逆向高增长,尤其大型车增幅达45.4%。

SUV各细分级别销量走势

数据显示,中型SUV持续高增长,逐渐成为板块增长驱动力;紧凑型SUV受购置税透支消费影响,增速较2016年明显回落;小型SUV增速下滑,2017年出现负增长。

紧凑型和小型SUV仍是市场主体,但中型SUV和中大型SUV同比增长幅度远高于小型和紧凑型;今年上半年SUV实现同比14.6%的较高增速主要得益于紧凑型和中型SUV的表现。

SUV各细分级别价格段销量

2017上半年,小型SUV较同期在9万~15万元以上的车销量减少,紧凑型则在同一个价格段销量上升,小型SUV需求上移紧凑型,中型SUV表现较好,在各个价格段都较同期有不同程度的增长。

新能源SUV销量表现

2017年,多个厂商及品牌继续加大力度布局SUV新能源汽车市场。

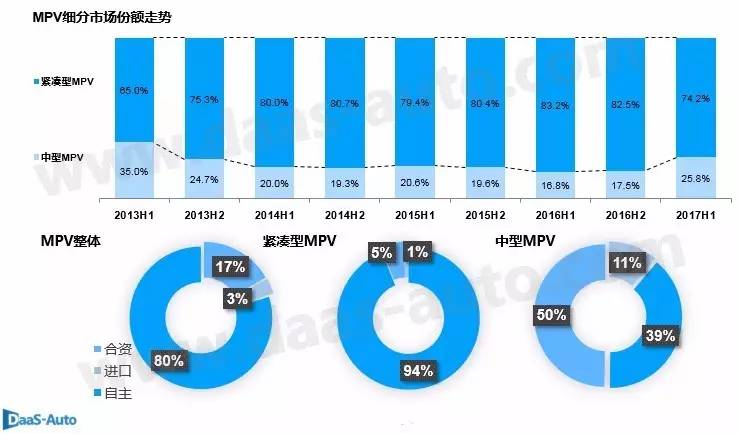

MPV细分市场销量表现

2017上半年,中型MPV份额有所突破,达到25.8%,紧凑型MPV仍是主力,份额达到74.2%。

自主MPV为主导,份额达到80%。在紧凑型市场,自主的份额高达94%;而在中型MPV市场,合资则达到50%,在中型MPV中占主体位置。

评论