文|数读智

对于威马,2020年是无关紧要的一年。这一年,威马没有资金压力,更没有裁员降薪。甚至还完成了创纪录的100亿D轮融资。

除了出现了自燃事件——其他新能源车企或多或少也发生过,最终也没有影响威马的销量。

但如同1587年之于万历和大明,2020年是威马的“万历十五年”。

1

威马在2020年创造了26.7亿元营收,在造车新势力中不好不坏。比“蔚小理”有差距,但也是零跑的4倍有余。

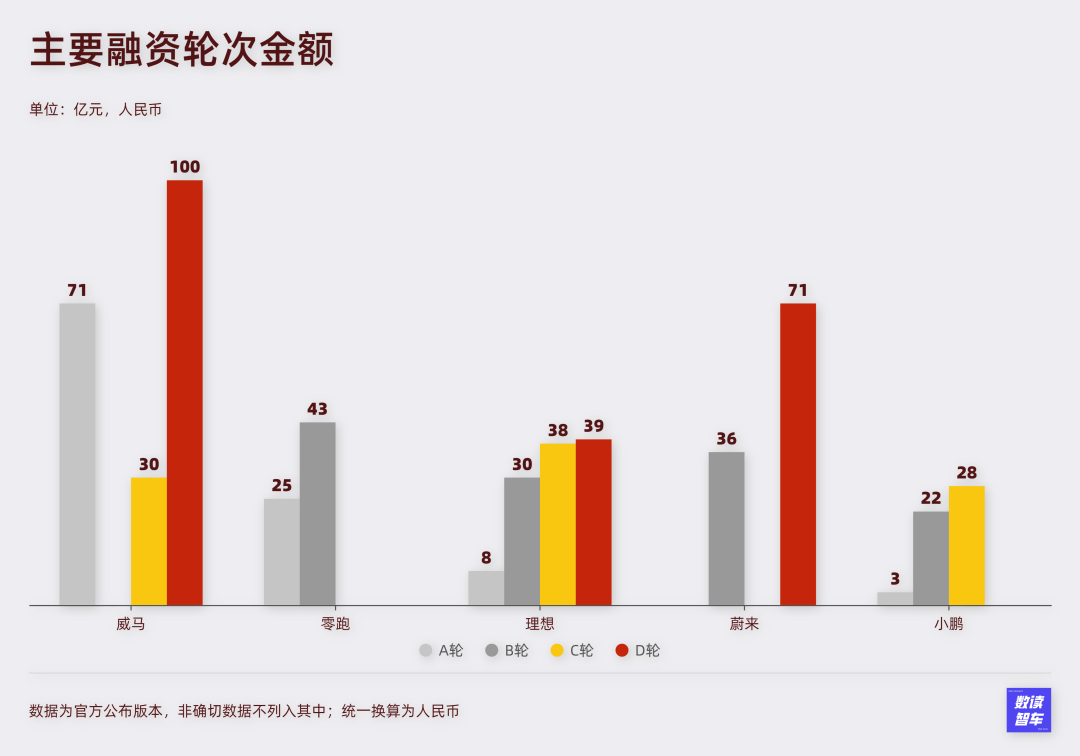

2015年,沈晖收购了“WM Motor”创立威马,与“蔚小理”站在了同一起跑线。起步顺利异常,成立第一年便拿到3笔融资:A轮10亿美元,30亿元债权投资及低息贷款,A+轮融资。10亿美元,相当于蔚来的D轮,理想直到上市前都没得到如此大规模的单笔融资。

2017年,威马又拿到4笔融资,腾讯、百度、红杉等等知名投资机构投来橄榄枝。

两年7笔钱,百亿资金,威马在资本的竞争中处于明显优势,拿到了梦幻般的开局。2017年威马就造出了第一台车EX5。比蔚来的ES8早了一个月。这一年何小鹏刚离开阿里,理想同样处在PPT造车阶段。

2020年初,面对美团王兴关于“理想会跻身造车新势力前三名”的预判,沈晖信心满满地发起赌局:

“如果威马汽车能挺进造车新势力前三名,希望美团创始人王兴能充当外卖小哥亲自送一份外卖上门,地点由我指定;如果威马进入前三失败就送一辆车给王兴,可在所有品牌中随便挑选,不一定非得是威马汽车。”

这一年的开局,威马已经拥有了两款车EX5、EX6,具备了三电系统、智能辅助系统、全车交互智能引擎技术矩阵。在前一年完成了约1.7万辆的交付量,排在造车新势力的第二位。营收17.6亿,与小鹏相差不多,是理想的6倍。

沈晖自然有这个底气。

2

李想在回顾创业历程时说了这样一段话:

“对于企业而言,最重要的是充分发挥自己的特长……比如特斯拉早期的三电系统能力,比如蔚来汽车的用户服务能力,比如小鹏汽车的智能驾驶能力,比如理想汽车面对家庭用户群体的产品能力……”

沈晖选择了自主制造能力。

创立之初,其他新势力普遍选择代工。比如蔚来的江淮工厂,理想的重庆力帆常州工厂,小鹏的海马郑州工厂……只有威马,花重金自建工厂。“我们是中国首家从一开始即建立自有生产设施的电动汽车制造商。”威马招股书如是说道。

代工与自建工厂是一个硬币的两面。代工的可以省去申请造车资质的流程、自建工厂的部分成本。但自建工厂却可以保障车企的做工。

沈晖对外表示,“有哪个最好的工厂会帮你代工产品?如果选择代工生产,我会天天睡不着觉”。这是沈晖选择自建工厂的理由。

于是,2016年,刚刚完成两笔融资的威马,开始在温州自建工厂,一期建成后产能10万台。随后,更大规模的黄冈工厂开建,预计一期年产15万台。

威马重金建立了“工业4.0制造体系”,配备了约200台机器人,冲压、焊接和涂装车间的主要生产线均实现100%自动化。自建的制造体系可以支持C2M,即按照客户的产品订单要求,承接及执行个性化订单。

对于自建工厂和制造体系的好处,威马表示,“可确保标准化生产,减少产品质量的差异,并最大限度地提高运营效率。”

但为了这点效率付出的代价太大了。温州工厂,一期计划总投资67.4亿元,黄冈工厂总投资约202亿元。

自建工厂需要资质,威马先是重金11.8亿收购大连黄海,获得SUV和MPV制造资质,再是收购中顺汽车获得商用车制造资质。而这样的独立造车资质,蔚来直到2023年才拿到。

这已经需要将近300亿的投入规模。

这只是显性的。更隐性的因素在于,工厂建成就会面临折旧和摊销成本,2020年,威马的折旧及摊销成本将近4亿。而且工厂建设过程中,还会继续吃掉威马的现金流。

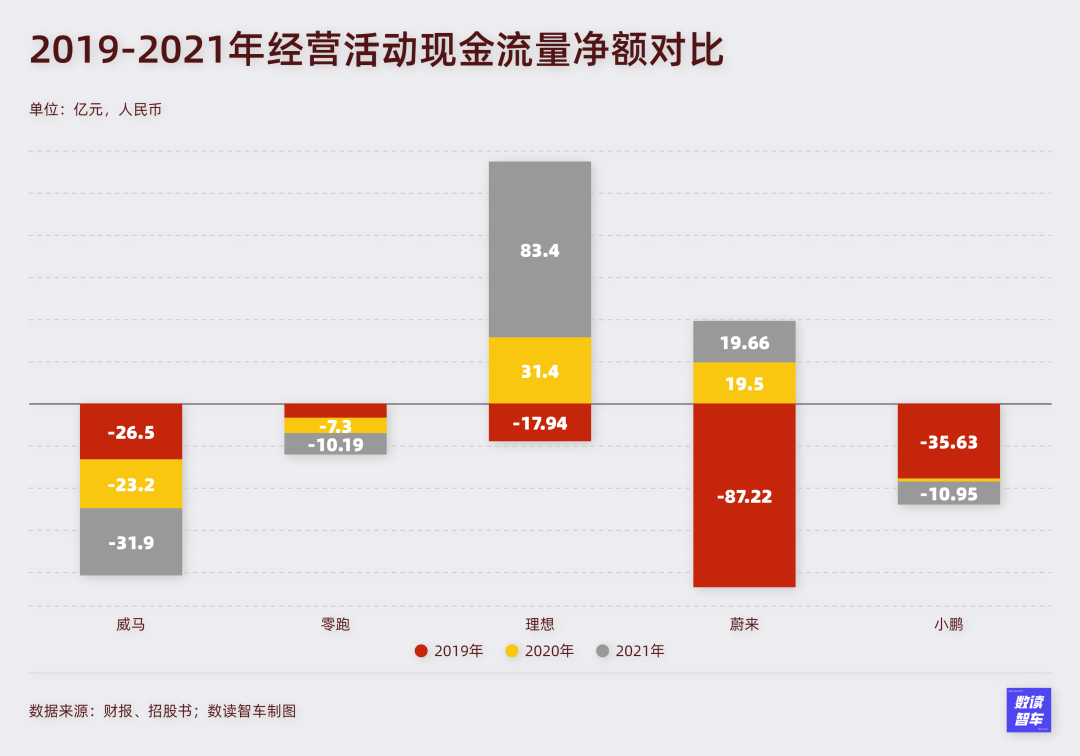

2019-2021三年,威马净流出81.5亿。在主要竞争对手中流失最多。再多的融资也难以招架。

为了效率而牺牲了这么多,就很难叫作效率。

温州工厂在2018年就已经开始交付,按照计划,黄冈工厂一期在2020年达产。两个工厂年交付可以达到25万辆,2-3年内无需担心产能问题。

一切好像都准备妥当,只要开足马力造车威马就能全速向前。

3

整个2020年,温州工厂的利用率42.3%,一年后提高到71.5%;黄冈工厂只造了166台车,一年后,利用率提高到16.2%。

利用率低,意味着威马难以靠规模摊薄成本,需要销量快速拉升,用规模拉低平均成本。

威马的定价是15-30万之间,称其为“中国主流市场”,这个市场是行业规模最大、增长最快的细分市场,却也是竞争压力最大的市场。从外资到国产,从传统品牌到新势力,威马面临最直接的竞争。

威马没有传统品牌的渠道优势,也没有蔚小理的品牌优势,在销售上选择了更具性价比的方式。

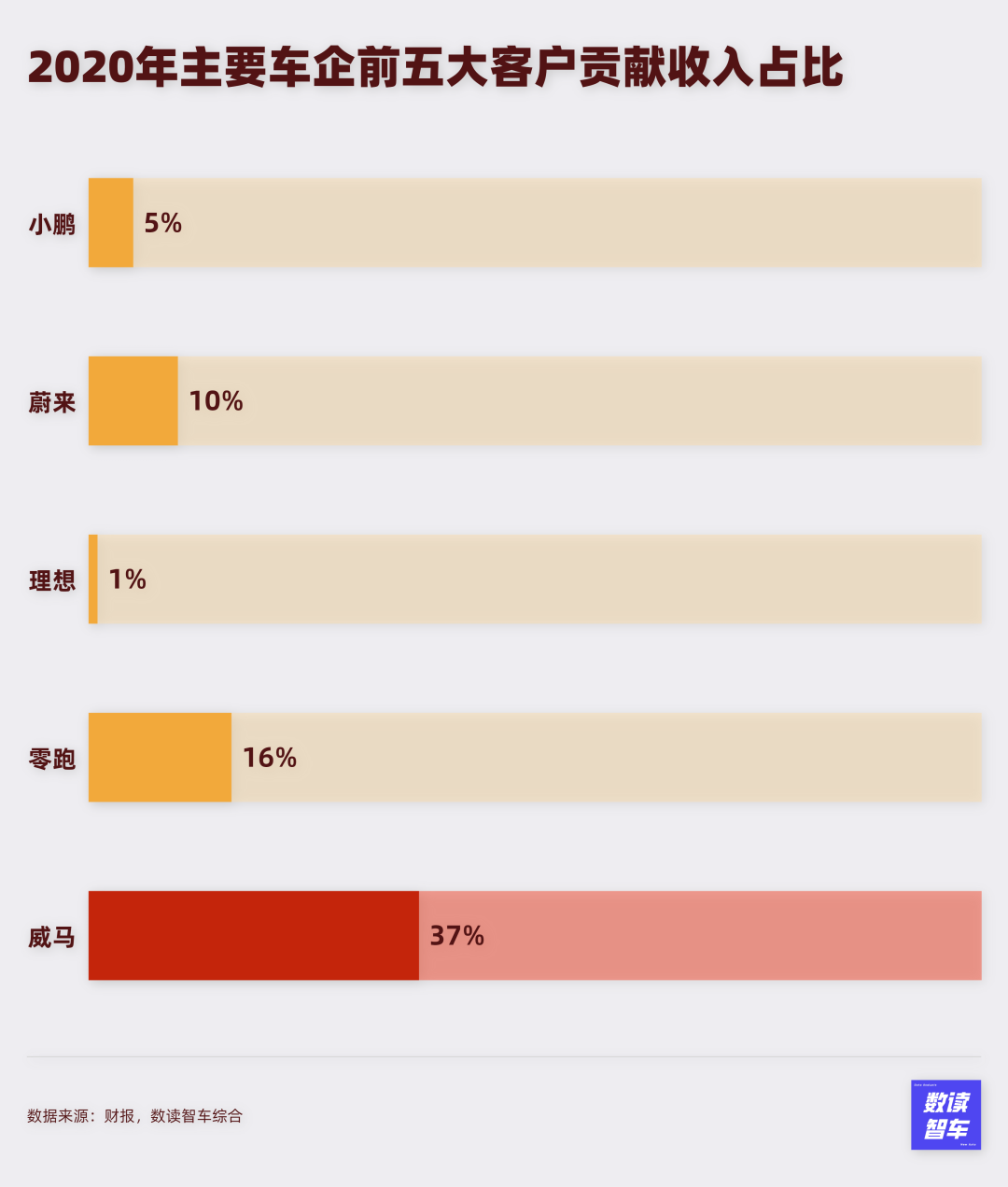

2019年,威马来自五大客户的总收入占比40.6%,其中第一大客户贡献18.2%,比蔚来前五大客户的贡献都多。

这样的大客户被称为“智能出行合作伙伴及出行平台”。

威马采用的是“汽车行业惯例”,与合作伙伴合作销售车辆,“以经济高效的方式快速扩展销售网络”。

直营与经销,并不是冲突的选择。直营模式可以更好、更快地获知消费者对产品的反馈意见,有利于改进和升级产品,同时也可以更有效地控制价格和利润。(李想)

经销的好处在于节省成本、提高效率。效率上,经销商最了解当地市场需求,实现渠道下沉的效率较高;成本上,主机厂不用投放大量的人力到终端销售和服务上,使主机厂员工更聚焦产品研发。(广汽埃安)

时间来到2023年,小鹏、极氪、蔚来的阿尔卑斯都对经销持开放态度。威马也在2022年的招股书中表示会逐步开设直营店,“提升用户体验和忠诚度、销售转化效率及销售管理”。

两个模式殊途同归。早期选择经销模式,威马本可以借助成本优势、自身融资规模大的资金优势,快速铺开销量。

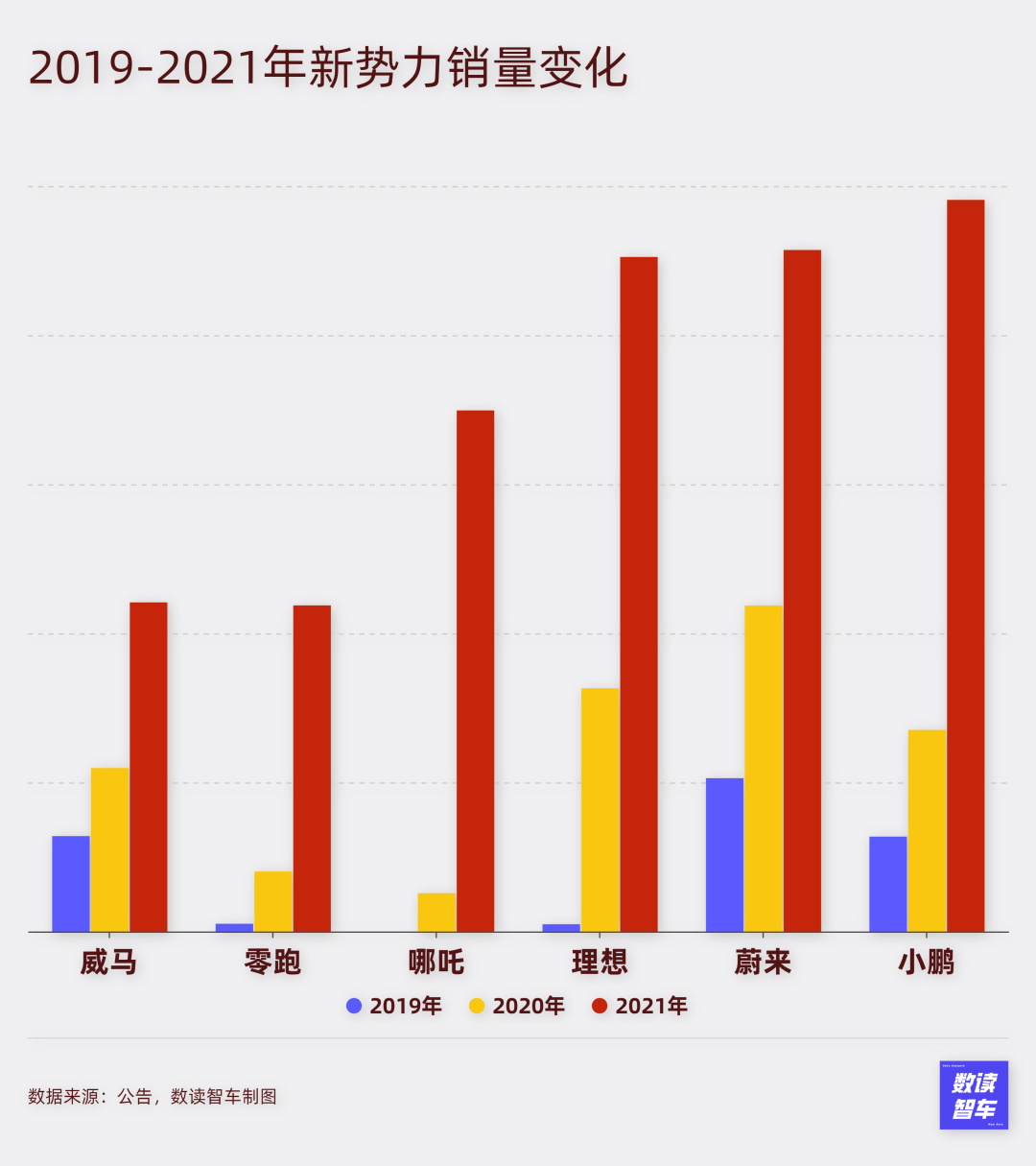

然而,一直到2021年,威马销量44152台,同比增长101%,看似增速明显,实际这一年威马已经在蔚小理零中垫底,甚至被起步更晚的哪吒轻松超越。

2019年的故事本应该引起沈晖的重视。

这是小鹏G3开启交付的第一个自然年,12728台的成绩与威马几乎持平。不但营收超过了威马,亏损也少了4亿多。

两款车被一款车轻易超越,威马需要思考自己的产品吸引力的问题,但2020年什么都没有发生。到2021年初,完成百亿融资后威马发布的新车W6售价在19-26万元之间,新车没有像哪吒、零跑那样降价格保销量。

销量无法带动,威马显露问题就会格外刺眼。

4

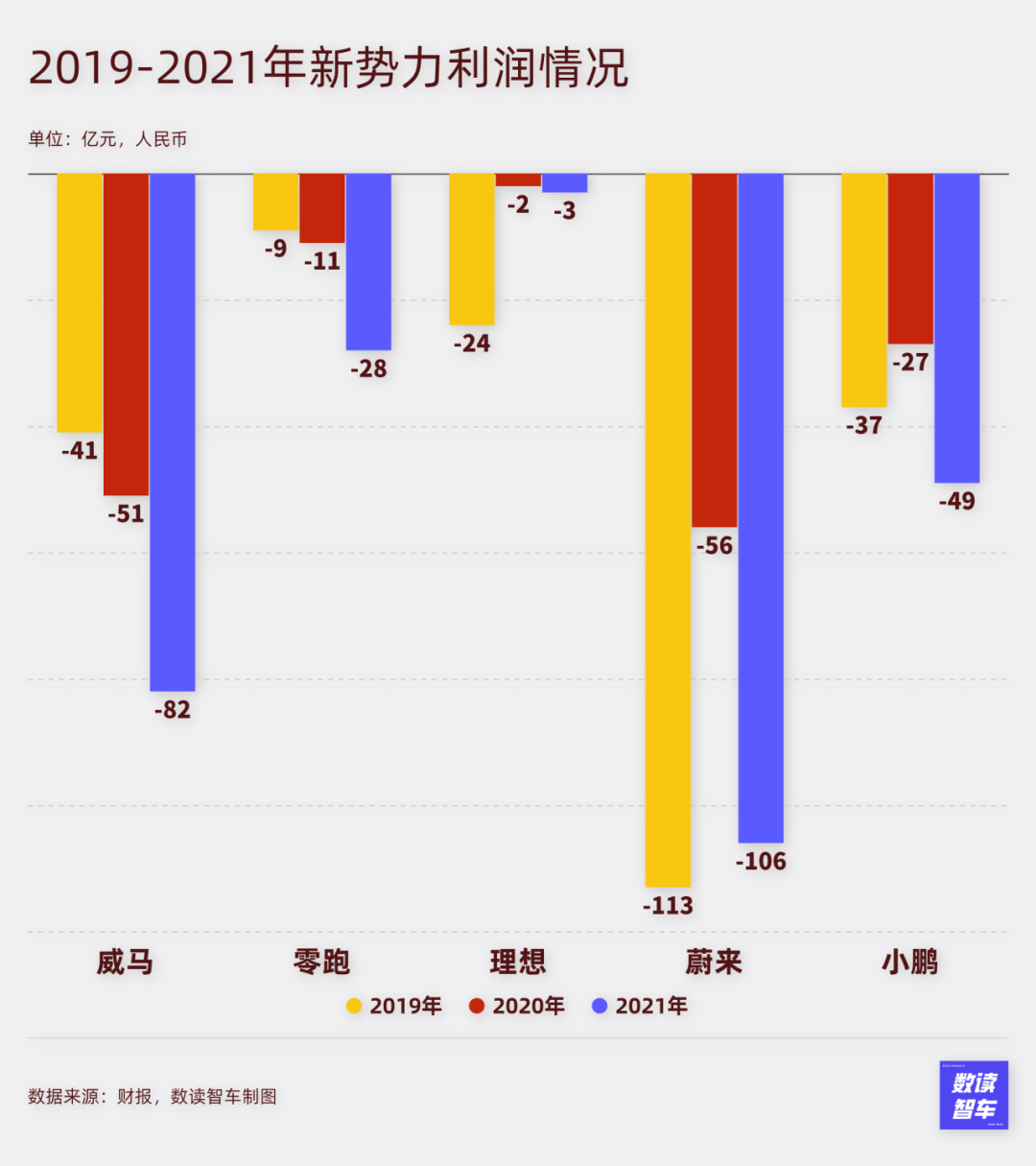

2020年,威马营收26.7亿,增长52%。零跑增长4.4倍、理想增长32倍、蔚来增长1倍、小鹏增长1.5倍。

威马的增长速度垫底。

为了这样的增速,威马付出了很高的代价。

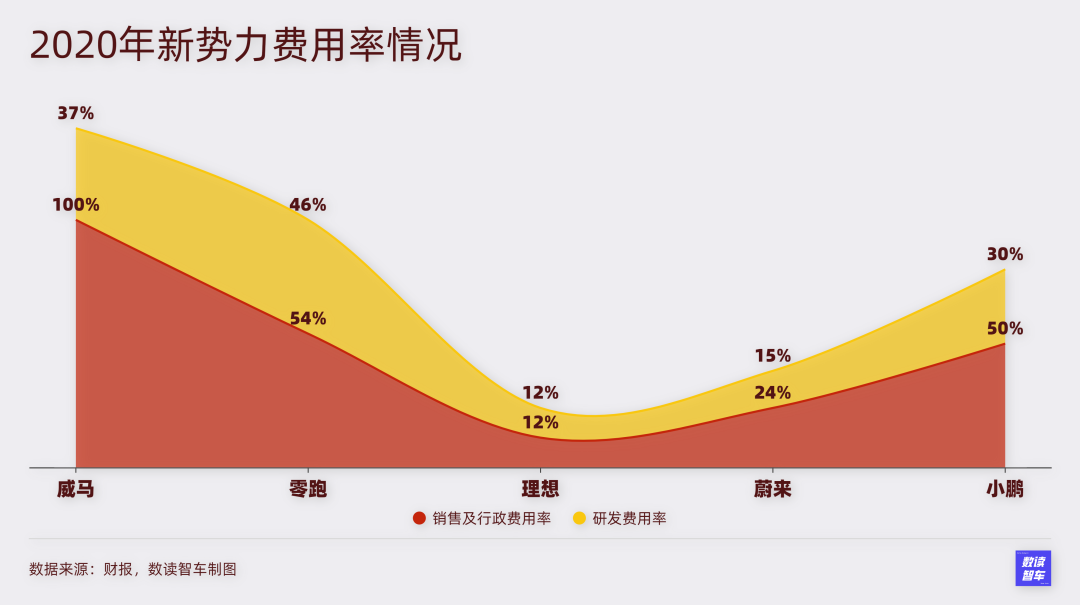

研发开支威马花了9.9亿,占营收的37%,远超蔚小理,这是必要的。

销售及营销开支9.2亿,费用率高达34%。经销模式原本可以提高效率降低成本,可威马的销售费用率也是蔚小理零中最高的。行政开支更加夸张,17.5亿,是营收的三分之二。

威马需要给合作伙伴返利,还要给店铺装修补贴;由于第一大客户贡献收入较高,威马的让利也会影响收入和利润。这些问题可以理解,但明明依赖合作伙伴了,威马的营销及推广开支依然高达6亿。与蔚来几乎相当,是理想的2倍多。

不仅如此,成本费用中的专业服务费高达3693.7万元,主要是“营销及品牌的战略咨询费以及市场调查费”。

威马对销售的重视程度似乎非常高。

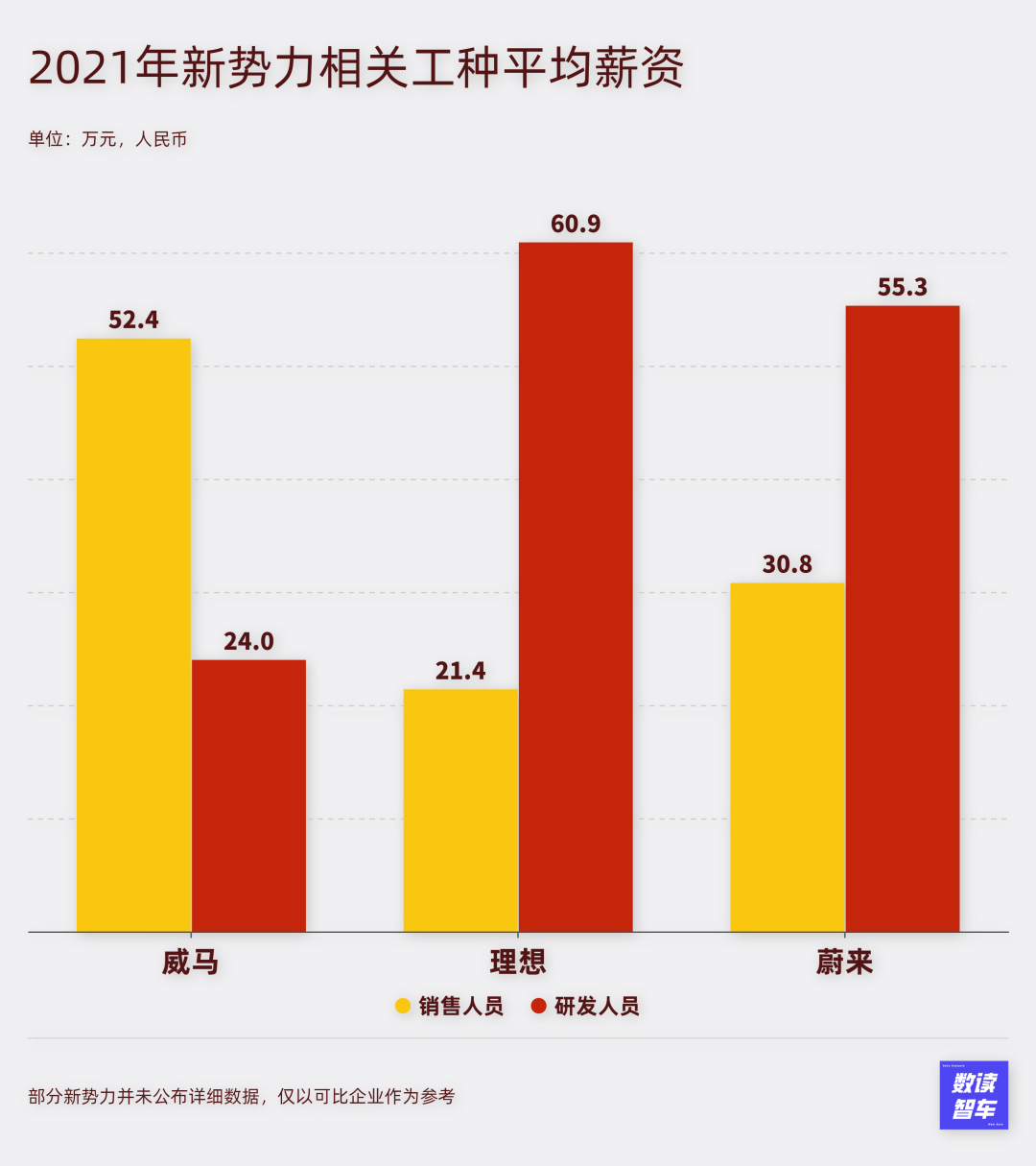

到了2021年,威马296名销售人员,薪酬开支1.55亿,人均年薪52.4万。与之对比,1141名研发人员开支2.74亿,人均年薪24万。

对比理想和蔚来,威马的薪酬严重向销售人员倾斜。

这会造成两方面影响。当销售人员薪资过高,需要堤防效率问题。当研发人员平均薪资与同行有明显差距,其吸引力会受到影响,会在长期对技术能力带来负面作用。

更大的问题是行政费用开支。2021年374人的薪酬高达21.06亿,人均年薪563万,这也就是后来著名的“创始人拿12亿年薪事件”。

平均薪资显示了威马的组织管理问题,至少在薪资结构上存在厚此薄彼。

环球老虎财经的一篇报道提到,“威马汽车还不惜花费两倍甚至三倍的薪资去疯狂挖人,对于能力不行的老员工,也愿意高薪‘养着’。”

这当然不是合理的现象。

上述的钱只是一部分费用,汽车还有一块巨大的制造成本。2020年,由于原材料价格上涨,威马原材料、耗材成本达到30.4亿。

引人注意的是,折旧、摊销、报修成本达到5.23亿占成本的15%。

相比于可怜的营收,每项成本费用都显得金额巨大。2020年,威马亏了50.8亿,即便扣除公允价值变动,也亏了42亿,是营收的1.6倍。平均每卖一辆车要亏23.2万,比蔚小理零都要高。

2019-2021三年间,威马亏了174.3亿,若没有持续的融资,威马难以为继。

5

2020年的疫情之于新能源汽车,可谓塞翁失马。

它打乱了供应链,推高了原材料价格,却也让新能源车企站上风口。理想、小鹏都在这一年成功上市。威马的百亿融资也得益于此。

与蔚小理登陆美股不同,威马意图登陆科创板,但最终没有成功,失去了二级市场融资的机遇。

2020年10月27日,一辆威马EX5发生自燃,这是半个月间威马发生的第三次自燃。

威马如临大敌,发布了召回报告,召回当年6~8月生产的部分EX5车型,共计1282台。

随后,威马出现了极具争议的“锁电”事件。2022年初,广东省315晚会报道了威马汽车“锁电”问题。车主称,经过保养升级后的车出现电池续航能力缩减、充电速度慢等问题,怀疑被进行了“锁电”。

这些插曲并不会给威马带来实质性的影响,却又像一根根稻草落在威马身上。

2021年,威马融到了两笔钱,可两笔钱加起来也没有2016年A轮融资高。

2022年,科创板上市失败后,威马转战港交所,最终同样折戟。这一年,威马没有融资。威马也许不够幸运,三年亏损275亿的蔚来在美国、香港、新加坡三地成功上市最终缓解了困境,而未能成功上市的威马却逐渐枯竭。

2022年下半年,威马开始出现债务缠身、降薪裁员、员工讨薪、拖欠供应商等传言。

2023年,借壳Apollo出行登陆港交所再度失败。10月,威马申请破产重整,基本退出“牌桌”。

2024年,威马汽车重组程序正式启动,预计3月29日召开第一次债权人会议。

2020年初那场单方面立下的赌注如今看来胜负已分,沈晖当然没有机会吃上王兴送的外卖,王兴也没有得到应当属于自己的汽车。

参考资料:

1.威马汽车破产重组:当“融资冠军”烧光350亿之后 来源:环球老虎财经

2.沈晖喊话王兴,“威马会是TOP3”,赌注背后是BAT之争?来源:每日经济新闻

3.探访威马黄冈基地:老实造车的“冰与火” 来源:观察者网

4.沈晖:威马就是奔着2020年来的 来源:胡润百富

评论